Пришел, увидел, внедрил: кейс об автоматизации работы с ценами в ГК ТОЧНО

Как алгоритмы Динамического ценообразования Profitbase увеличили доход девелопера до 7% в месяц и переехали из облака в цифровой контур застройщика.

Один из самых крупных девелоперов России

ГК ТОЧНО (2-е место в ТОП застройщиков Краснодарского края, 9-е место в ТОП девелоперов РФ) больше десяти лет развивает инфраструктуру Юга России.

Кроме десяти уже построенных ЖК девелопер возводит микрорайоны и социальную инфраструктуру, от школ и поликлиник до храмов и парков.

Общая площадь реализованных и обслуживаемых объектов ГК «Точно» — более 1 млн кв. м.

Миллион есть, еще полтора — на подходе

ГК ТОЧНО возводит еще полтора миллиона квадратных метров в пяти городах Краснодарского края и Республики Крым.

И новая задача возникла закономерно: старые методы работы с ценами попросту перестали поспевать за темпами роста.

«Объемы строительства колоссальные, сейчас идет работа над большими проектами. Например, ЖК Родные просторы (на фото ниже — Ред.) — это 29 домов. Старыми инструментами мы бы не смогли в моменте регулировать ценообразование», — говорит аналитик ГК ТОЧНО Инна Терещенко (на фото).

Инна принимает участие в ценообразовании всех объектов Группы и контролирует коммерческий блок компании.

До миллиона еще можно было работать по-старому

Чтобы принять решение о регулировании цен, Инне приходилось выгружать сделки из CRM, создавать сводные таблицы в Excel и накладывать их на нераспроданные лоты шахматки.

И, прежде чем утвердить новые цены, аналитику нужно было доказывать, почему на два одинаковых по характеристикам лота следует поднимать цены на разные коэффициенты. Согласование итоговых цен на один ЖК могло занимать до 5 часов.

Также образовался дефицит сотрудников, которые бы отслеживали продажи в моменте и управляли ценообразованием. В ГК ТОЧНО поняли, что теряют ликвидные площади и начали искать автоматизированное решение.

«Руководство пришло к выводу о том, что сотрудник физически может не успеть обработать большой объем продаж, чтобы оперативно принять решение о ценообразовании лотов — здесь компания теряет деньги», — рассказала Инна Терещенко.

Что могло закрыть потребности роста

Девелопер искал решение, которое бы справилось с ценообразованием на миллионы строящихся метров.

Предполагаемая система должна была:

• обоснованно сообщать о показателях, нуждающихся в корректировке;

• сделать цепочку согласования изменения цен более оперативной;

• работать на серверах ГК ТОЧНО, а не в «облаке».

Решение оказалось рядом

Profitbase уже встречался с ГК «Точно» на профильных конференциях для девелоперов.

На них представители IT-компании рассказывали о Динамическом ценообразовании Proftbase.

Система автоматизирует процесс формирования новых цен на основе данных. Алгоритмы отслеживают вымываемость и простой ассортимента, умеют прогнозировать продажи и сокращать цепочки согласования и публикации цен.

ГК ТОЧНО заинтересовалась системой Profitbase и захотела ее протестировать, но только при условии дальнейшей серверной отгрузки согласно требованиям политики безопасности Группы. Такой подход для IT-компании не новинка. Предложили запустить Динамическое ценообразование пилотным проектом и оценить его эффективность перед отгрузкой.

Готовились к запуску пилота

Динамическое ценообразование Profitbase должно было отработать в течение трех месяцев на одном объекте, чтобы доказать руководству ГК ТОЧНО свою пользу.

Перед внедрением в Profitbase хотели получить от клиента бриф, чтобы понять его потребности и предложить подходящий вид сборки системы.

«Бизнес-процессы могут отличаться в разных компаниях, и мы можем подстроить Динамическое ценообразование Profitbase под любые задачи. Преимущество нашей системы — ее адаптивность», — пояснил менеджер продуктов Profitbase Александр Ведерников.

Но в случае с ГК ТОЧНО бриф не потребовался: у клиента были конкретные задачи, которые требовалось решить.

«Руководство понимало, что объемы и масштабы большие — мы растем. Мы купим программу, нам настроят алгоритмы, подключат ЖК. На этом этапе отдаем деньги и потом не теряем средства, а приумножаем доход», — рассказала Инна Терещенко.

Три месяца за две недели: как прошел пилотный проект

Проект внедряли в жилом районе Патрики. Сложностей при внедрении проекта не возникло.

Спустя две недели руководитель IT-службы ГК ТОЧНО сообщил, что компания приняла решение подключать все объекты к Динамическому ценообразованию Profitbase. На вопрос Profitbase, почему клиент решил не дожидаться результатов пилотного проекта, был получен следующий ответ.

«Мы строим качественно и в срок. Соответственно, не можем не влиять на цену, если идет вымывание ликвидных лотов. Регулировать цену здесь и сейчас помогает Profitbase, и ярким примером для нас стал жилой район "Патрики" — первый проект, который мы запустили с Динамическим ценообразованием Profitbase. По мнению руководства ГК ТОЧНО, система показала свою эффективность благодаря информированию о необходимой переоценке», — отметила Инна Терещенко.

Руководство Группы увидело результат сразу после подключения: отклонения от финансовой модели стали минимальны. Руководители отделов продаж стали проводить переоценку в моменте. А Инне больше не приходится накладывать выборки из CRM на продажи и сверяться с квартирограммой, чтобы принять решение о ценообразовании площадей.

«Если раньше нужно было вручную для каждого помещения устанавливать цены, то с Динамическим ценообразованием Profitbase можно автоматически добавить коэффициенты, задать параметры — и все, система сама покажет, что и по какой цене продавать», — делится Инна Терещенко.

Следующим этапом стало внедрение системы в новые и уже существующие проекты.

Как удалось подружить Динамическое ценообразование и серверы ГК «Точно»

Условием подключения всех последующих ЖК к Динамическому ценообразованию стало соблюдение политики безопасности ГК ТОЧНО. Система должна работать на серверах клиента. Для Profitbase эта задача выполнима — заключили договор на серверную отгрузку и встроили систему в цифровой контур девелопера.

«Динамическое ценообразование Profitbase — это облачное решение. Мы храним данные на защищенных серверах и имеем все соответствующие сертификаты безопасности. Но если у девелопера есть собственные требования к безопасности, наша система может легко встроиться в его цифровой контур», — уточнил менеджер продуктов Profitbase Александр Ведерников (на фото).

Подключали проекты поэтапно — как только внедряли систему на один ЖК, сразу переходили к следующему.

«Получить согласие от всех — дело далеко не простое. Было много камней преткновения со стороны служб безопасности и директора по строительству. Тем не менее, коммерческий директор показала всем результат и эффективность работы системы. И это было одно из лучших решений — подключить Динамическое ценообразование Profitbase и настоять на том, чтобы мы работали с ним», — резюмировала Инна Терещенко.

Как сейчас ГК ТОЧНО работает с «Динамическим ценообразованием»

«В каждый проект захожу отдельно, открываю прайс-лист и проверяю рекомендации. В основном смотрю рекомендации по финмодели, которую мы заложили в Динамическое ценообразование Profitbase. Дополнительно смотрю рекомендации и по другим алгоритмам. Переоценка происходит в моменте», — поясняет Инна Терещенко.

Модель алгоритма встроилась в бизнес-процессы ЖК. Система обрабатывает данные, подсвечивает триггеры для изменения цен и предоставляет рекомендации клиенту. В ГК ТОЧНО видят эти рекомендации и принимают решение, учитывать ли их.

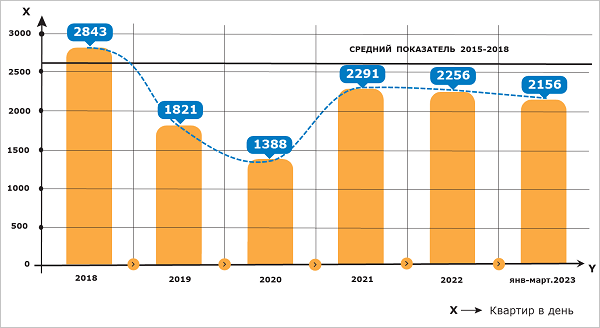

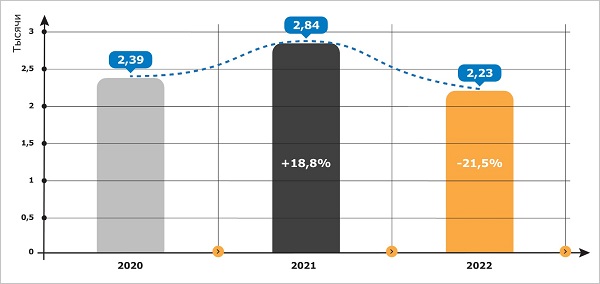

Средняя частота изменений цен ГК ТОЧНО по рекомендациям алгоритма — 4 раза в месяц.

И результат не заставил себя ждать — вымываемость лотов сведена к минимуму. Алгоритмы обращают внимание на затоваренный ассортимент и рекомендует снизить цену, либо запустить акцию, чтобы стимулировать продажи. В случае вымываемости система рекомендует повышать цены согласно финансовой модели.

«С Динамическим ценообразованием Profitbase мы смогли увеличить доход на 5%— 7% в месяц и это — средние показатели. В основном пуле переоценки рекомендации варьировались от 3% до 10%. Какие-то рекомендации исполняли, какие-то не применяли в связи с рядом объективных причин вымываемости, — рассказывает Инна Терещенко и добавляет: — Конечно, были лоты, которые повышали и более чем на 10%, но на сегодня все загруженные в Динамическое ценообразование проекты превышают стоимость финмодели от 10 тыс. руб. до 60 тыс. руб. за 1 кв. м».

Согласование цен стало проходить оперативней. Теперь окончательное решение на изменение цен остается за руководителем отдела продаж. Инна контролирует реализацию ценообразования согласно рекомендациям алгоритмов. Если где-то происходит отклонение от финансовой модели и руководитель отдела продаж не провел переоценку лотов, Инна дает распоряжение сделать это и контролирует процесс.

На этом Profitbase не оставил ГК ТОЧНО один на один с Динамическим ценообразованием. Сейчас девелопер поддерживает собственное оборудование, а IT-компания — саму программу, в том числе загружает обновления на сервер клиента.

«С появлением Profitbase у меня появилось время заниматься новыми задачами», — с удовлетворением отмечает Инна Терещенко.

Как отреагировали клиенты на новое ценообразование

«Если говорить о конечном потребителе и его отношении к динамическому ценообразованию, то клиент, конечно, считает, что повышение цен необоснованно и не понимает, почему он платит безумные деньги, — говорит Инна. — Но если грамотно продавать, как делают наши менеджеры ("Мы продаем жизнь, а не квадратные метры"), тогда клиент начинает осмысливать, что у него будет 3 детских сада, 5 школ, 150 высаженных деревьев и другая инфраструктура от салона красоты до муниципальной поликлиники. В итоге клиент понимает, что действительно покупает не место для сна, а условия жизни».

Как планируется поддерживать проект

В будущем Profitbase проведет с ГК ТОЧНО индивидуальные доработки: добавит новые алгоритмы, новые триггеры и коэффициенты.

Индивидуальные доработки и модульность Динамического ценообразования — это возможность адаптировать алгоритмы под конкретные задачи и бизнес-процессы клиента.

СПРАВКА

Profitbase — цифровая экосистема для девелоперов, которая включает решения для управления продажами, проведением сделки, маркетингом и клиентским сервисом застройщика. Платформа запущена в 2016 году, сегодня решения Profitbase используют более 500 застройщиков в России и СНГ.

Другие публикации по теме:

Открытые горизонты девелоперов: как работать с ценообразованием в новых регионах

«Нужно строить цифровые города, а мы бьемся за бюджет на ноутбук»

Как риск потери миллиона сподвиг застройщика настроить автоматизацию продаж: кейс СЗ Архитектор

На конференции Сбера Оксана Дунина рассказала, что мешает российским застройщикам цифровизироваться

Масштабируйте продажи, а не хаос: Profitbase выпустил новое решение для работы с агентами

Российские IT-компании готовят специальные предложения для поддержки рынка недвижимости

Онлайн-продажи квартир 2022. Учимся на чужих ошибках и запускаемся на счет «Три!..»

Группа Эталон выстроила бесшовный процесс дистанционной продажи квартир с сервисами Profitbase

Геном инноваций: Profitbase стал резидентом Сколково

Вся правда об онлайн-продажах: исследование ТОП-100 застройщиков от Profitbase

Стартап-шоу для застройщиков: новый проект с онлайн-оценкой инноваций в недвижимости

Profitbase — в едином реестре российского ПО

Новые возможности для застройщиков: как изменился Profitbase за 2020 год

:

: