Прогноз ЕРЗ.РФ: основные показатели многоквартирного строительства на 2023—2024 годы

Стабилизация объема проектного финансирования, себестоимости строительства и цен. Рост количества ДДУ и средневзвешенной ставки проектного финансирования. Снижение темпов вывода в стройку новых проектов. Портал «Единый ресурс застройщиков» публикует собственный прогноз основных показателей многоквартирного строительства на 2023—2024 годы. Дата прогноза — 11 апреля 2023 года.

Фото: www.cont.ws

1. Спрос

1.1. Состояние дел

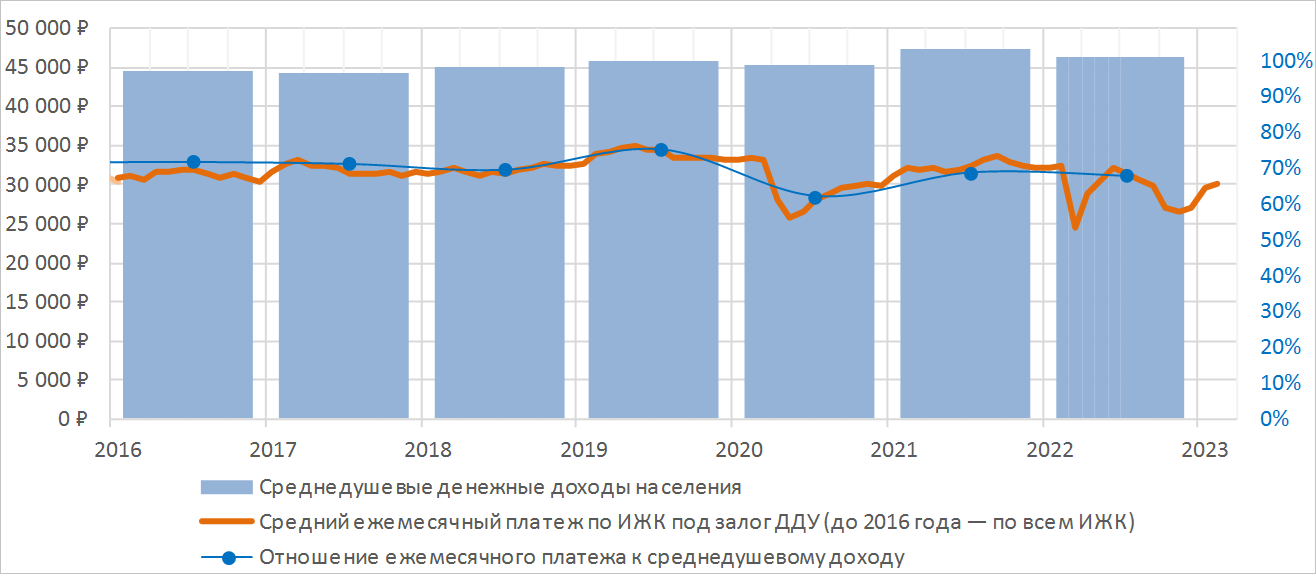

1.1.1. В 2022 году доля сделок с ипотекой при ДДУ достигла 80%. Поэтому ключевым показателем, формирующим спрос граждан, стала не цена новостройки, а среднемесячный платеж по ипотеке. С учетом инфляции (обратным счетом) предусмотренный кредитным договором среднемесячный платеж по ипотеке с 2016 года (года начала публикации Банком России статистических данных по ипотеке) составляет с небольшими отклонениями 30 тыс. руб. (График 1), что соответствует диапазону 65%—70% от среднемесячных доходов населения в этот же период. Таким образом, наблюдается устойчивая многолетняя корреляция среднемесячных доходов населения и среднемесячного платежа по ипотеке.

График 1

Средний платеж по выданным ИЖК по ДДУ и доходы населения, с учетом инфляции (сегодняшние цены)

Источник: ЕРЗ.РФ

1.1.2. В 2023 году не ожидается событий, которые могут привести к существенному росту или к существенному падению доходов населения. В связи с этим можно прогнозировать сохранение стабильным значения среднемесячного платежа по ипотеке.

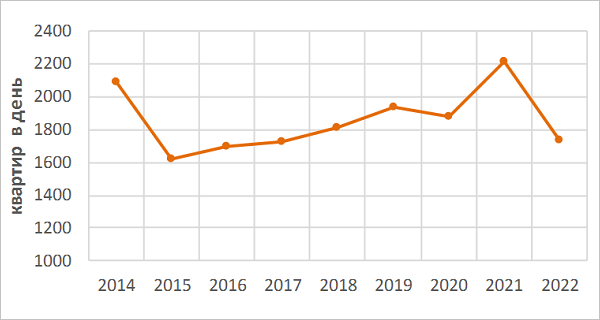

1.1.3. Продажи квартир по ДДУ в 2022 году (График 2) упали на 22% (1 734 квартиры в день против 2 025 в 2021 году).

График 2

Продажи по ДДУ

Источник: ЕРЗ.РФ

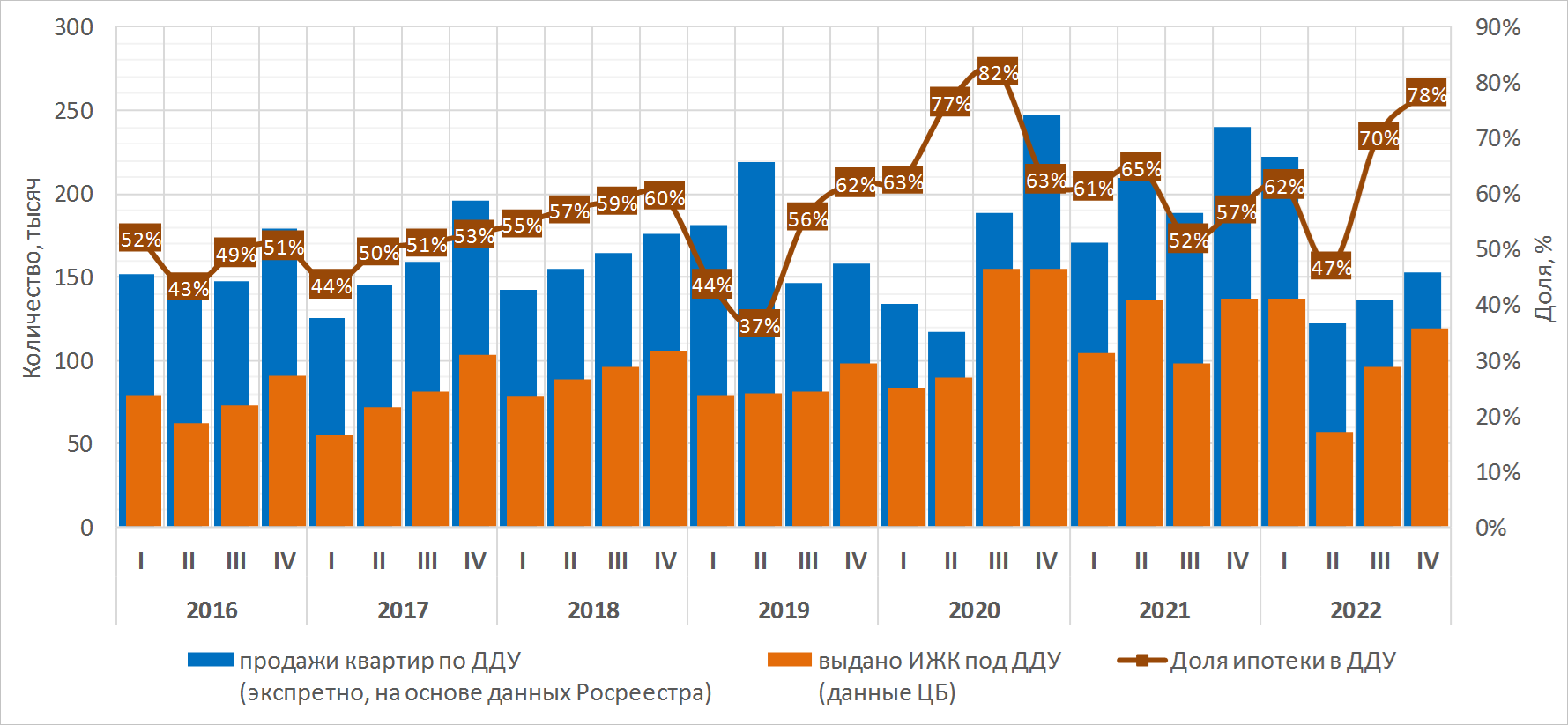

1.1.4. Продажи квартир по ДДУ во II—IV кварталах 2022 года (График 3) упали на 36% (410 тыс. квартир против 638 тыс. в 2021 году).

График 3

Продажи по ДДУ и ипотека (данные Росреестра и ЦБ)

Источник: ЕРЗ.РФ

1.1.5. Официальные данные по продажам по ДДУ в I квартале Росреестр опубликует в конце апреля-мае. Данные Dataflat по продажам в крупнейших агломерациях в январе — феврале показывают сохранение сложившейся тенденции снижения продаж год к году примерно на 30% (Московская агломерация -9% в январе, -48% в феврале; Петербургская агломерация -28% в январе, -32% в феврале). Несмотря на оживление рынка в марте 2023 года, также ожидается существенное падение продаж год к году из-за аномально высокой базы марта 2022 года.

1.1.6. Таким образом, шоковые события февраля и сентября 2022 года повлекли снижение продаж по ДДУ примерно на 30%, что сопоставимо с падением продаж в 2015 году (25%). Основной причиной такого падения является переход платежеспособного населения к сберегательной модели поведения, что видно по резкому росту денежной массы. Дополнительно сказался отъезд из РФ значительного количества платежеспособных граждан.

Фото: www.itd2.mycdn.me

1.2. Прогноз

1.2.1. Повышению спроса в 2023 году могут способствовать следующие факторы:

- дополнительное государственное субсидирование ипотеки по ДДУ;

- снижение ключевой ставки (повышение доступности рыночной ставки ипотеки);

- разворот цен на вторичном рынке (рассеются иллюзии ожидания падения цен в новостройках);

- рост индекса цен на новостройки выше ставки депозита (вернет инвесторов в сектор ДДУ);

- повышение экономической и политической стабильности (ускорит переход платежеспособных граждан от сберегательной к инвестиционной модели поведения).

1.2.2. Снижению спроса в 2023 году могут способствовать следующие факторы:

- отмена или ужесточение государственного субсидирования ипотеки по ДДУ;

- повышение ключевой ставки (снижение доступности рыночной ставки ипотеки);

- новые шоковые события.

1.2.3. Наиболее вероятным сценарием 2023 года является незначительное превышение факторов по повышению спроса (п. 1.2.1) над факторами по снижению спроса (п. 1.2.2). Поэтому следует ожидать рост продаж по ДДУ в штуках в 2023 году на 5%—10% по отношению к 2022 году.

1.2.4. Опросы застройщиков показывают планы многих из них «сушить продукт», что может привести к снижению средней площади проданного лота в 2023 году на 5%—10%. Следствием этого будет сохранение продаж по ДДУ в квадратных метрах в 2023 году на уровне 2022 года. Т.е. в квадратных метрах в 2023 году сохранится падение продаж по отношению к 2021 году на уровне 30%.

Фото: www.nachfin.info

2. Проектное финансирование

2.1. Состояние дел

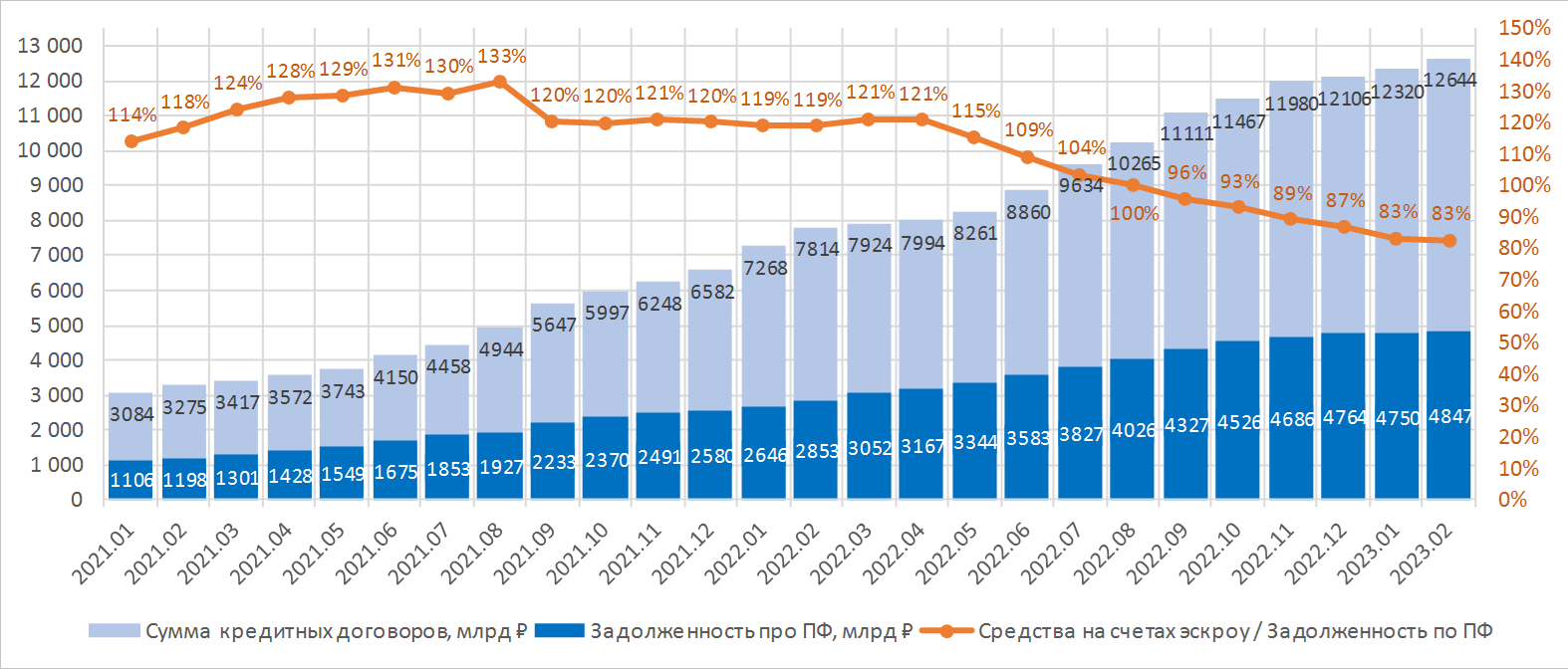

2.1.1. Несмотря на падение продаж (снижение темпов наполнения счетов эскроу) и рост темпов раскрытия счетов эскроу, сохраняется устойчивое увеличение объемов проектного финансирования многоквартирного строительства (График 4). По состоянию на конец 2022 года задолженность застройщиков по проектному финансированию составила 4,7 трлн руб. против 2,6 трлн руб. на конец 2021 года (прирост 85%). При этом объем кредитных линий застройщикам также вырос на 85% (12,1 трлн руб. на конец 2022 года против 6,6 трлн руб. на конец 2021 года). По итогам февраля 2023 года задолженность застройщиков по проектному финансированию достигла 4,8 трлн руб., а объем кредитных линий — 12,6 трлн руб.

2.1.2. Средства на счетах эскроу к концу 2022 года обеспечивали покрытие проектного финансирования лишь на 87% (График 4), по итогам февраля 2023 года — 83%. При этом у ключевого банка в этой сфере — Сбера (контролирует около 60% рынка) — средства на счетах эскроу покрывают лишь около 70% проектного финансирования.

График 4

Портфель проектного финансирования строительства жилья, данные ЦБ, млрд руб./%

Источник: ЕРЗ.РФ

2.2. Прогноз

2.2.1. В связи с низкими темпами наполнения счетов эскроу объем проектного финансирования к концу 2023 года перестанет увеличиваться. Банки будут сдерживать наращивание портфеля проектного финансирования при недостатке средств из других источников, кроме счетов эскроу. Также застройщики при плохих продажах будут сдерживать вывод новых проектов из-за угрозы существенного роста процентной ставки по проектному финансированию.

3. Себестоимость

3.1. Состояние дел

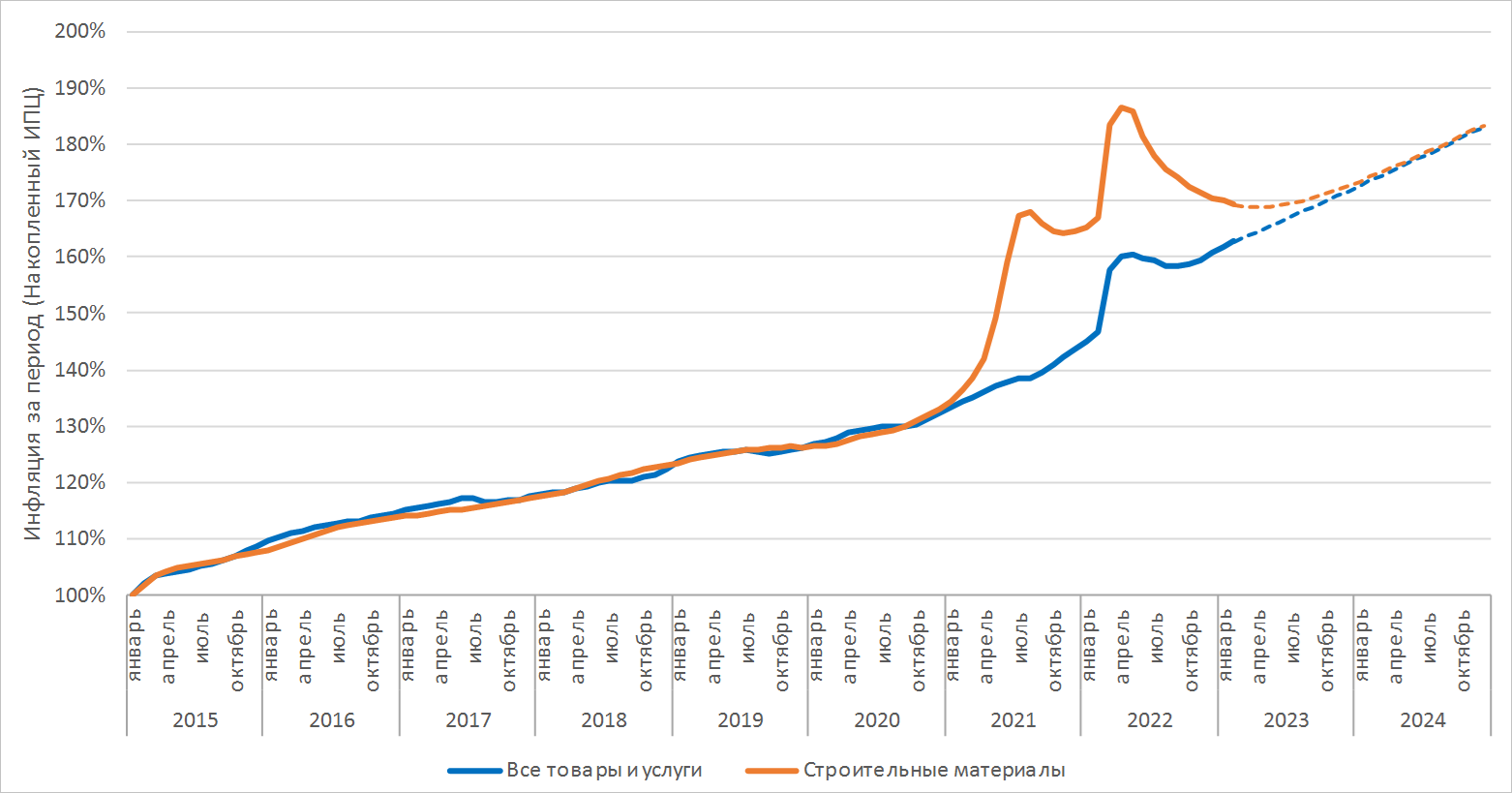

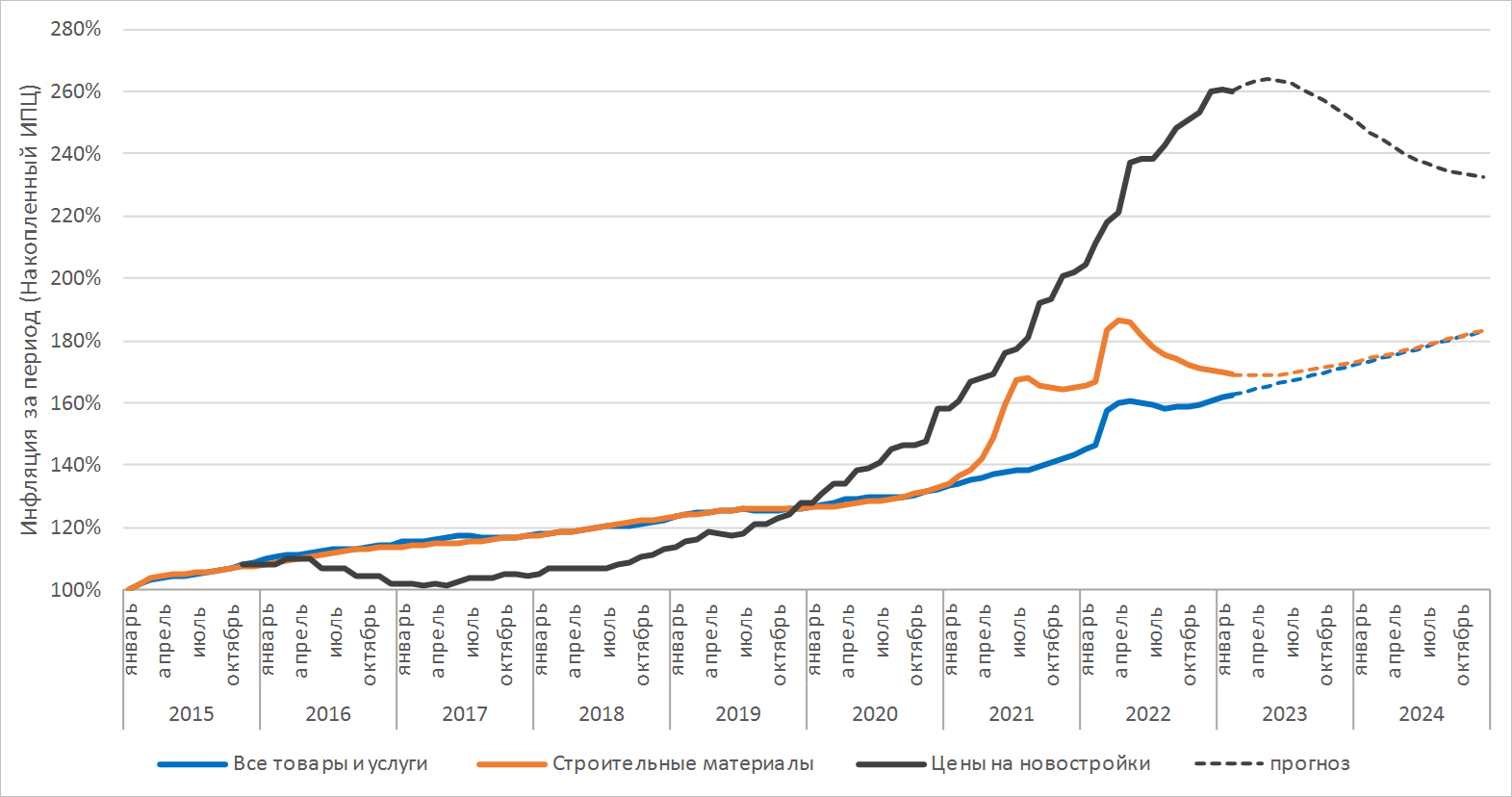

3.1.1. Снижению себестоимости многоквартирного строительства способствует продолжающаяся с мая 2022 года дефляция в отношении цен на строительные материалы (График 5).

График 5

Инфляция: всего vs по строительным материалам

Источник: ЕРЗ.РФ

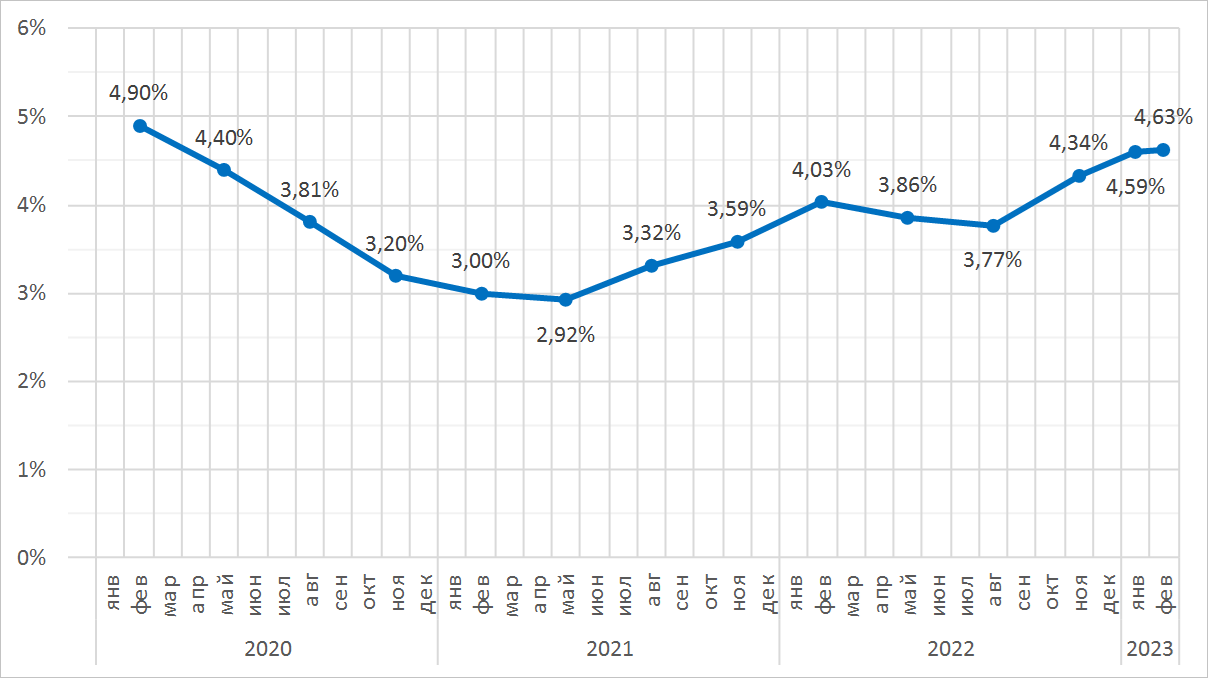

3.1.2. Росту себестоимости многоквартирного строительства способствует рост средневзвешенной ставки проектного финансирования (из-за снижения темпов наполнения счетов эскроу). В IV квартале 2022 года ставка составила 4,34% против 3,77% в третьем квартале и 3,59% в IV квартале 2021 года. По итогам февраля 2023 года средняя ставка проектного финансирования достигла 4,63% (График 6).

График 6

Динамика средневзвешенной ставки проектного финансирования, данные ЦБ

Источник: Банк России

3.2. Прогноз

3.2.1. Отклонение динамики индекса цены на строительные материалы от динамики общего индекса цен, вызванное в 2021—2022 годах повышенным спросом на стройматериалы, в ближайшие месяцы прекратится. В 2023 году цены на стройматериалы будут стабильными.

3.2.2. Продолжится рост средневзвешенной ставки проектного финансирования из-за низких продаж. Это станет основным фактором, стимулирующим рост себестоимости строительства в 2023 году.

3.2.3. Застройщики будут компенсировать рост расходов на проектное финансирование «усушкой продукта» (отказом от повышенных потребительских качеств жилых комплексов, домов и квартир, снижением площади квартир и уровня отделки).

3.2.4. Роста себестоимости строительства не произойдет.

Фото: www.multiscreensite.com

4. Цены

4.1. Состояние дел

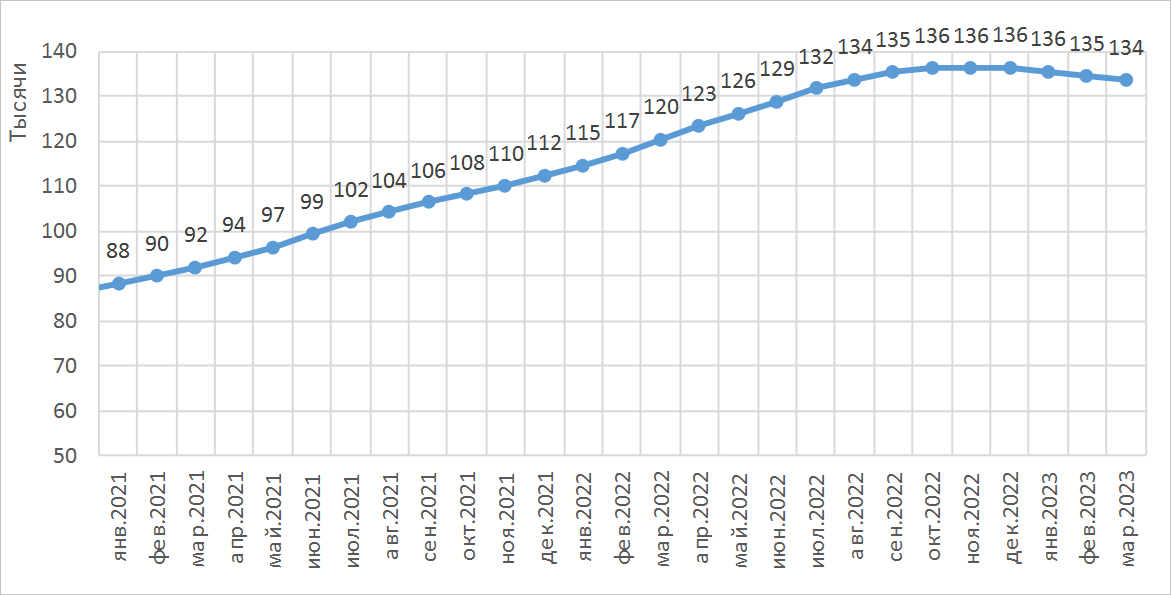

4.1.1. По данным Сбера, средневзвешенные цены на новостройки в 2022 году росли вплоть до октября 2022 года (График 7), достигнув в среднем 136 тыс. руб. за 1 кв. м. С начала года средневзвешенная стоимость 1 кв. м новостройки перешла к снижению и на март 2023 года снизилась до 134 тыс. руб. за 1 кв. м. А по данным ДомКлик, по его собственным сделкам в феврале цены снизились на 7% — до 126 тыс. руб. Снижение цен вызвано мерами Банка России по запрету субсидирования застройщиками ставки ипотеки за счет искусственного завышения цены. Таким образом срезался «горб» искусственного завышения цены продаж новостроек с даты массового начала применения застройщиками схемы по трансформации надбавки к цене в пониженную ставку ипотеки.

График 7

Средневзвешенная цена 1 кв. м на первичном рынке, по данным Sberindex.ru

Источник: ЕРЗ.РФ

4.2. Прогноз

4.2.1. Цены на новостройки в номинальном выражении незначительно (5%—10%) снизятся в отдельных городах, где наблюдается наибольшее затоваривание рынка.

4.2.2. В большинстве городов цены на новостройки в номинальном выражении будут стоять на месте, несмотря на общую инфляцию. Тем самым будет постепенно сокращаться огромный разрыв в темпах роста индекса цен на новостройки по сравнению с общими темпами роста индекса цен на все виды товаров и услуг (График 8).

График 8

Цены новостроек и инфляции

Источник: ЕРЗ.РФ

5. Вывод новых проектов

5.1. Состояние дел

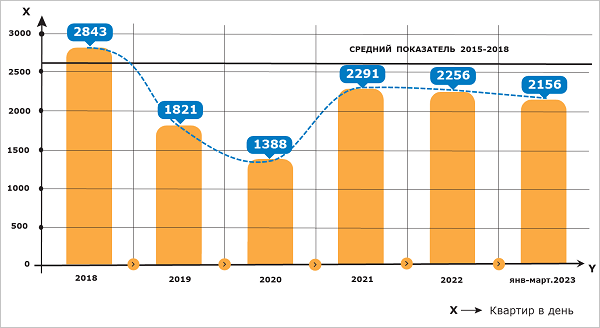

5.1.1. В 2021 году застройщики нарастили темпы вывода новых проектов на 65% — с 1 388 до 2 291 квартир в день (График 9), что привело к ликвидации дисбаланса спроса и предложения на рынке, вызвавшего в 2019—2020 годах рост цен на новостройки существенно выше инфляции.

График 9

Темпы вывода новостроек на рынок (квартир в день)

Источник: ЕРЗ.РФ

5.1.2. Планирование темпов вывода новых проектов застройщиками осуществляется за один — три года до даты опубликования проектной декларации исходя из условий, существующих на момент планирования. Поэтому застройщики продолжали в 2022 году активно публиковать данные о старте новых проектов в ЕИСЖС, снизив темп лишь на 1,5%. В январе — марте 2023 года наблюдается тенденция ускорения снижения темпов вывода новых проектов (-6% к 2021 году).

5.1.3. Данные о фактическом начале строительства новых проектов не публикуются. Опубликование новых проектов в ЕИСЖС не означает старт строительства. Единственным косвенным показателем для оценки динамики темпов начала строительства новых проектов является темп старта продаж, который демонстрирует снижение на 10%—15% в 2022 году по отношению к 2021-му. В значительной части проектов, опубликованных в ЕИСЖС, старт продаж задержан по следующим причинам:

- плохие продажи (застройщики не выводят новые корпуса в ЖК, пока не распродадут квартиры в других корпусах);

- повышение банками требований к размеру собственного участия застройщика в проекте.

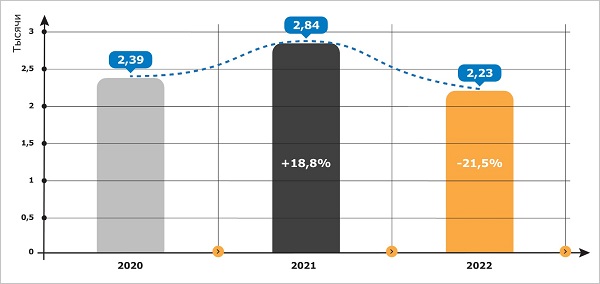

5.1.4. Анализ данных ЕГРЗ (График 10) показал снижение в 2022 году темпов выдачи положительных экспертиз проектной документации на 21,5% по сравнению с 2021 годом.

График 10

Динамика количества объектов, получивших заключение экспертизы проектной документации

:

:

Источник: ЕРЗ.РФ

5.1.5. Помесячный анализ данных ЕГРЗ показывает снижение во втором полугодии 2022 года темпов выдачи положительных экспертиз проектной документации на 30% по сравнению со вторым полугодием 2021 года. При этом в январе — марте 2023 года темпы выдачи положительных экспертиз проектной документации снизились на 47% по сравнению с аналогичным периодом 2022 года.

Фото: www.pbs.twimg.com

5.2. Прогноз

5.2.1. В 2023 году будет наблюдаться постепенное снижение темпов вывода в стройку новых проектов. Пик снижения темпов вывода новых проектов придется на 2024 год, когда закончится массовый вывод в стройку проектов, подготовленных к выводу в период до февраля 2022 года. В 2024 году снижение темпов вывода в стройку новых проектов достигнет 30% по отношению к 2021 году.

5.2.2. В 2024 году произойдет снижение потребления основных групп стройматериалов, необходимых для многоквартирного строительства (на 30% по отношению к 2021 году). В 2023 году такое снижение составит около 10%—15%.

5.2.3. В 2023—2024 годах возможен существенный объем многоквартирного строительства на освобожденных территориях за счет бюджетных средств, который может в значительной мере компенсировать падение потребления основных групп стройматериалов в рыночном секторе.

Файл с ежеквартальным прогнозом ЕРЗ.РФ можно скачать по ссылке.

Другие публикации по теме:

Эксперты: в I квартале спрос на новостройки вырос, а цены вели себя неоднозначно

Эксперты: цена 1 кв. на рынке новостроек в 2023 году кардинально не изменится

Эксперт: рынок жилья не выстоит без дисконта

Эксперты: цены на квартиры выросли гораздо больше, чем доходы населения

Эксперт Дмитрий Григорьев: Застройщики чувствуют себя лучше, чем прогнозировалось год назад