ЦБ вновь оставил ключевую ставку на уровне 21% годовых (графики)

Совет директоров Банка России в третий раз подряд решил не менять ключевую ставку.

Фото: © Овчинникова Ирина / Фотобанк Лори

По сообщению пресс-службы регулятора, текущее инфляционное давление снизилось, но сохраняется высоким, особенно в устойчивой части. Вместе с тем рост кредитования остается сдержанным, а сберегательная активность населения — высокой. По оценке Банка России, достигнутая жесткость денежно-кредитных условий формирует необходимые предпосылки для возвращения инфляции к цели в 2026 году.

Для достижения цели по инфляции потребуется продолжительный период поддержания жестких денежно-кредитных условий в экономике. Если динамика дезинфляции не будет обеспечивать достижение цели, Банк России рассмотрит вопрос о повышении ключевой ставки.

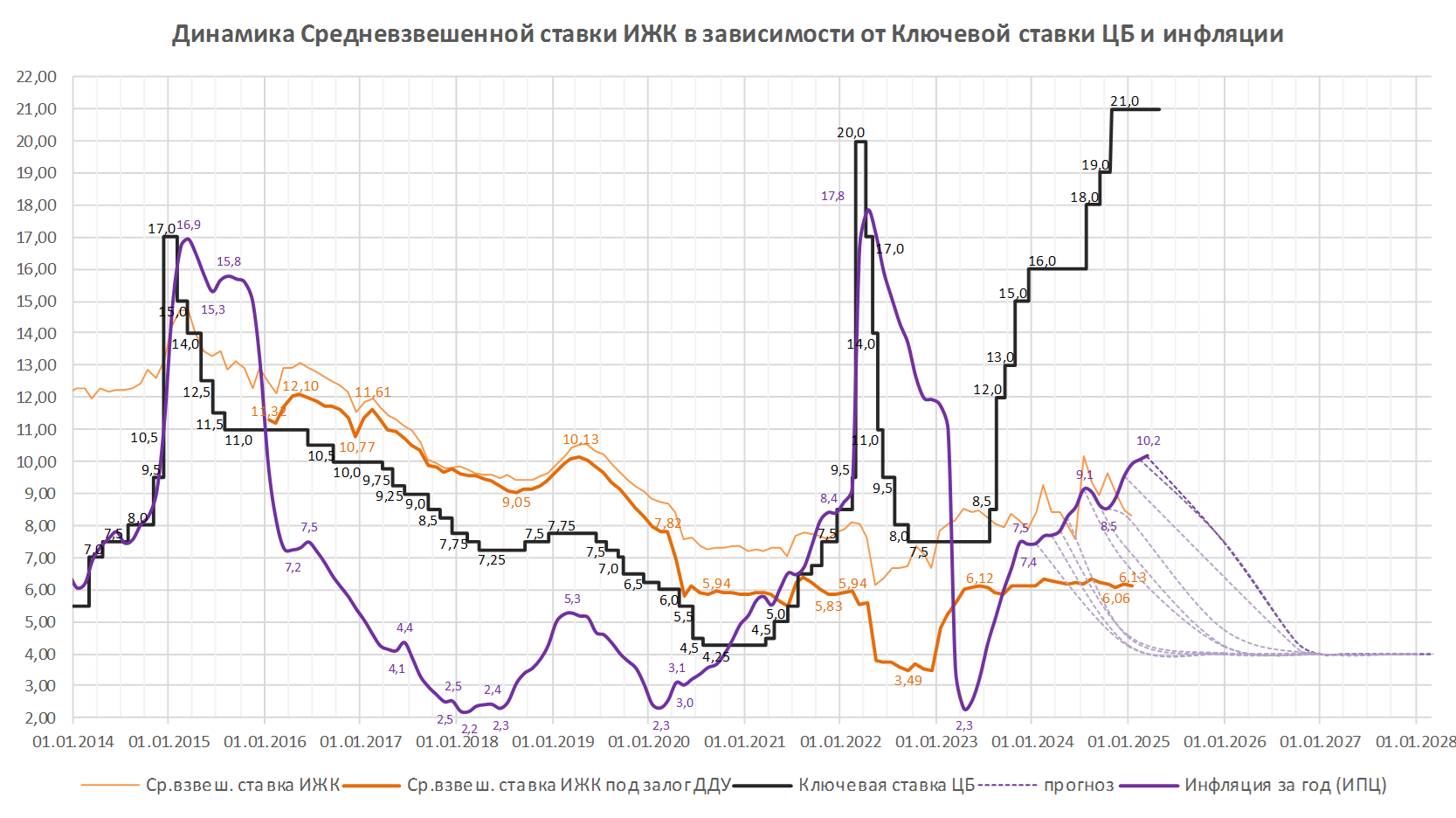

Инфляционные ожидания населения и бизнеса продолжают снижаться, что в том числе связано с укреплением рубля. Уменьшились и долгосрочные ожидания, рассчитанные из инструментов финансового рынка. На среднесрочном горизонте баланс рисков для инфляции по-прежнему смещен в сторону проинфляционных. Годовая инфляция, по оценке на 17 марта, составила 10,2%. По прогнозу Банка России, с учетом проводимой денежно-кредитной политики она снизится до 7,0% — 8,0% в 2025 году, вернется к 4,0% в 2026 году и будет находиться на цели в дальнейшем.

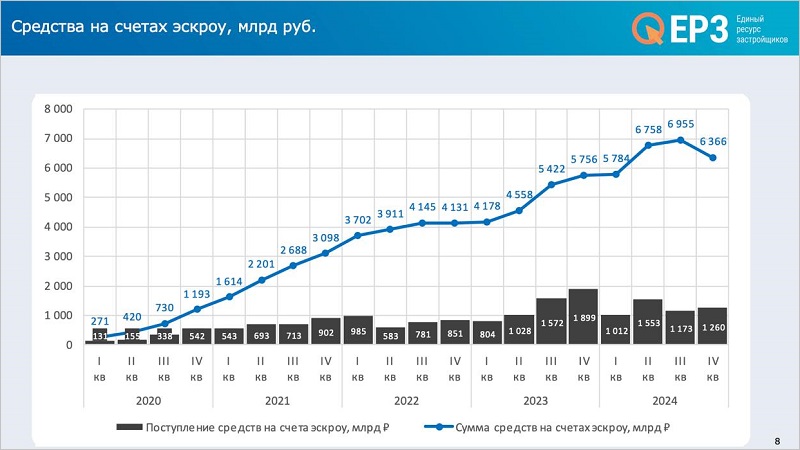

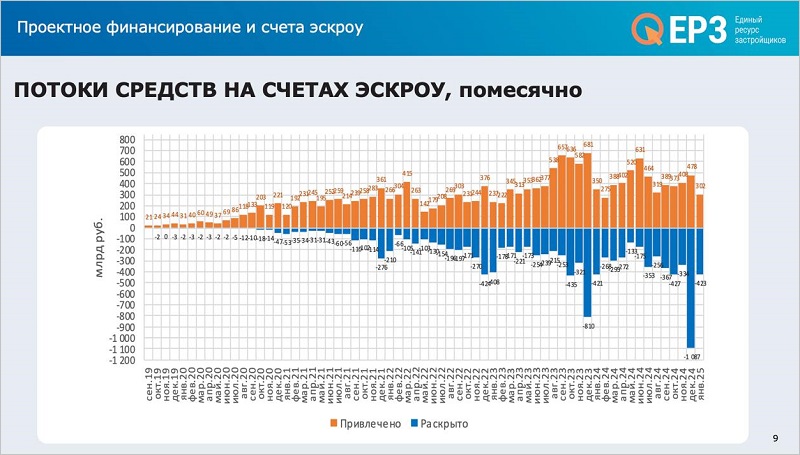

Согласно последней опубликованной статистике ЦБ, в январе 2025 года количество выданных ипотечных кредитов на новостройки снизилось на 38% по сравнению с аналогичным периодом 2023 года. Средняя ставка по ипотеке под залог ДДУ составила 6,13%.

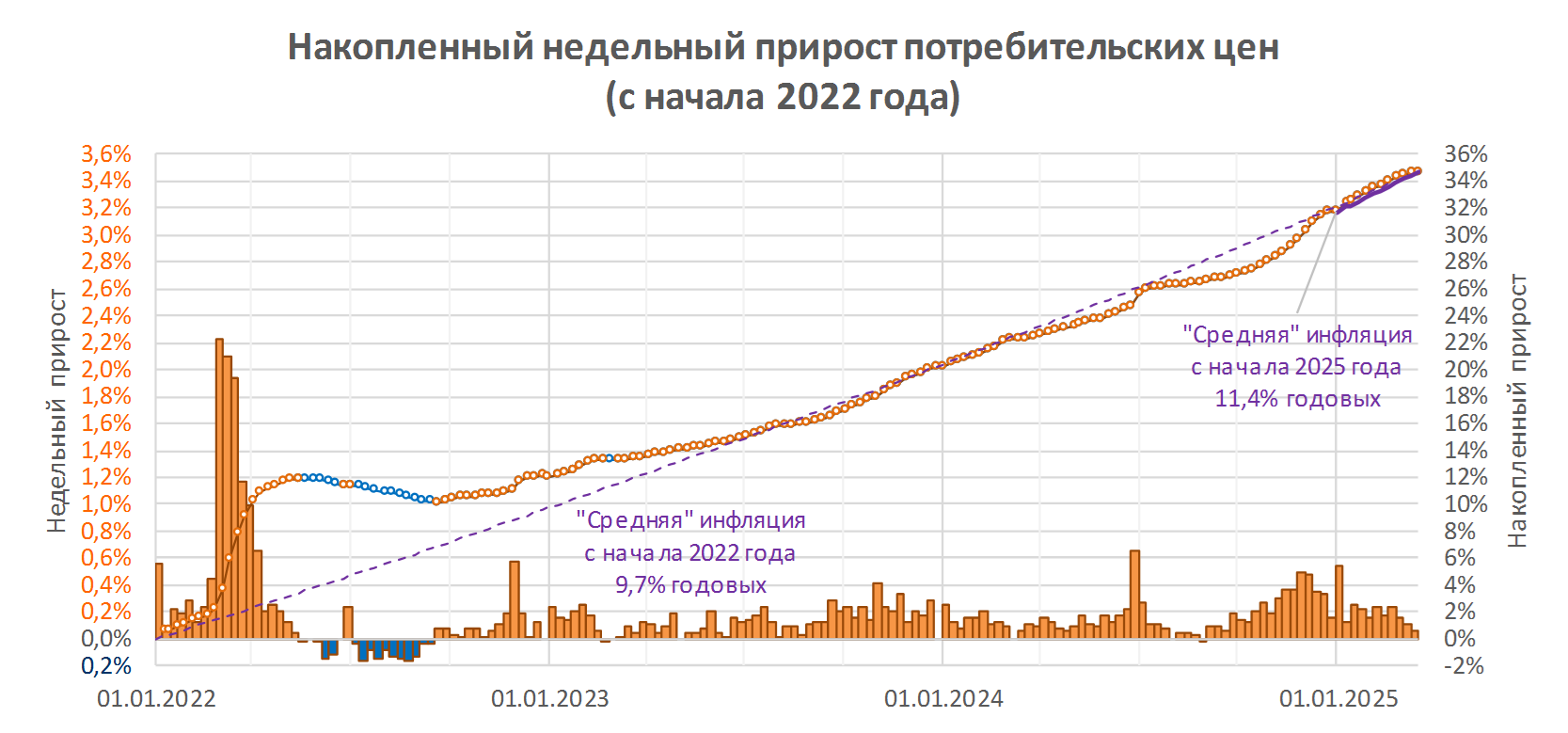

Инфляция, несмотря на высокую ключевую ставку, по-прежнему в два с половиной раза превышает целевые 4% и в среднем с начала 2022 года составляет 9,7%. С начала 2025 года, по данным Росстата, цены выросли на 2,28%, что соответствует 11,4% годовых. Вместе с тем за последний месяц индекс потребительских цен прибавил лишь 0,55%, а это менее 7,5% годовых.

Эксперты ожидали именно такого решения регулятора. По консенсус-прогнозу РБК все 30 экспертов ожидали сохранения ставки на текущем уровне. При этом большинство из них прогнозировали смягчение риторики регулятора с умеренно жесткой до нейтральной и исключение из релиза решения по ставке фразы о том, что ЦБ «будет оценивать целесообразность повышения ключевой ставки на ближайшем заседании».

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки ЦБ, запланировано на 25 апреля 2025 года.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

ЦБ оставил ключевую ставку на уровне 21% годовых (графики)

ЦБ неожиданно оставил ключевую ставку на уровне 21% годовых (графики)

ЦБ поднял ключевую ставку до рекордных 21% годовых (графики)

ЦБ повысил ключевую ставку до 19% годовых (графики)

ЦБ повысил ключевую ставку до 18% годовых (график)

ЦБ опять сохранил ключевую ставку на уровне 16% годовых (график)

Ключевая ставка Банка России осталась на уровне 16% (график)

ЦБ вновь сохранил ключевую ставку на уровне 16% годовых (график)

ЦБ ожидаемо сохранил ключевую ставку на уровне 16% годовых (график)