В ЦБ считают, что рынок новостроек все еще перегрет, и ждут дальнейшего замедления ипотечного кредитования

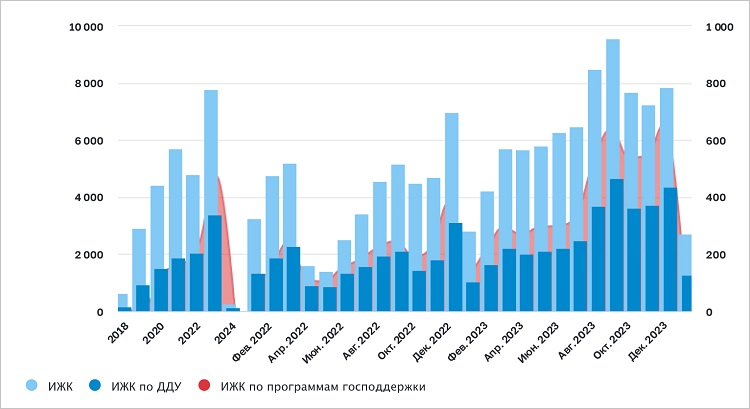

По данным регулятора, в первый месяц года банки выдали 75,9 тыс. ипотечных жилищных кредитов (ИЖК) на сумму 271,7 млрд руб., против 196,9 тыс. на 785,5 млрд руб. в декабре 2023-го.

Фото: © Овчинникова Ирина / Фотобанк Лори

Наибольшее снижение аналитики ЦБ отметили по договорам на строящееся жилье (ИЖК по ДДУ).

Согласно обнародованной информации, в январе было предоставлено почти в 3,5 раза меньше кредитов, чем месяцем ранее: 25,9 тыс. на 128,5 млрд руб., в декабре — 86,5 тыс. на 435,5 млрд руб.

Динамика объема ИЖК, в том числе ИЖК по ДДУ, млрд руб.

Источник: Банк России

На фоне традиционного для января сокращения спроса, а также после ужесточения условий по ряду льготных программ выдачи ИЖК с господдержкой уменьшились в 3,4 раза, до 191,5 млрд руб., составив 70,5% от общего объема жилищных кредитов (в декабре было 657,9 млрд руб., или 83,8%).

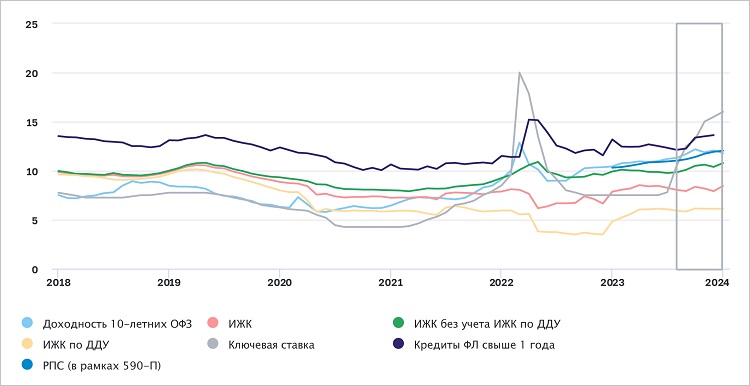

Динамика процентных ставок по операциям, % годовых

Источник: Банк России

Средневзвешенная ставка по ипотеке в начале 2024 года выросла за месяц с 7,91% — до 8,43% из-за увеличения доли ИЖК по рыночным программам банков с 16,2% до 29,5%.

Несмотря на январское охлаждение спроса, в ЦБ полагают, что рынок первичного жилья в России все еще перегрет.

Об этом глава Банка России Эльвира Набиуллина (на фото ниже) заявила на ежегодной встрече кредитных организаций «Регулирование ЦБ РФ деятельности участников финансового рынка».

Фото: © Александр Тарасенков Фотобанк / Лори

Во второй половине прошлого года, по ее словам, ипотека ежемесячно росла в среднем на 3,2%, поскольку люди стремились взять льготные кредиты до ужесточения условий госпрограмм. О перегреве на первичном рынке, по мнению Эльвиры Набиуллиной, говорит и высокая доля рискованных выдач.

Чтобы охладить рынок, ЦБ несколько раз повышал макронадбавки к коэффициентам риска по ипотечным кредитам, последний раз — с 1 марта 2024-го для заемщиков с высоким показателем долговой нагрузки (ПДН).

«Рассчитываем, что с середины года сможем применять в ипотеке и макропруденциальные лимиты, они хорошо себя показали в необеспеченном потребительском кредитовании», — заключила Эльвира Набиуллина.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме

Банк ДОМ.РФ: средний размер первоначального взноса по ипотеке увеличился до 30%

Эксперты: в 2024 году выдачи ипотеки упадут на треть, а рыночные ставки по ней могут снизиться на 4%

Минфин намерен снизить долю льготных программ в выдачах ипотеки с 90% до 25%

В Сбербанке прогнозируют резкое падение выдачи ипотек в Санкт-Петербурге и Ленинградской области

Эксперты: в 2023 году продажи новостроек выросли на 44%

Эксперты: доля продаж с привлечением ипотеки в январе составила 70% от всех сделок