Застройщики с Уолл-стрит: как выиграть до 100 млн рублей с проекта, сменив подход к ценообразованию

Технология динамического ценообразования покорила ритейл, сферу услуг и дошла до рынка недвижимости. Однако большинство девелоперов воспринимают ДЦО как брокколи: слышали, что это полезно, но цены регулярно менять не будем. Что такое динамическое ценообразование и как в него «играть», чтобы выигрывать?

Так что такое ДЦО?

Это технология, основанная на спросе и состоянии рынка. Она помогает бизнесу извлекать максимальную прибыль из продукта в конкретной ситуации.

Однако далеко не все девелоперы применяют динамическое ценообразование. Одни меняют прайс максимум раз в месяц, а в критические моменты замораживают цены и ждут, что будет дальше.

Другие пробуют менять цены чаще, но не видят результата и разочаровываются.

Почему застройщики отказываются от динамического ценообразования?

1. Не видят реальную пользу от технологии

Часть застройщиков привыкла работать в парадигме финансовой модели и плана продаж. У них есть цель, и они стремятся её реализовать.

Такой подход грозит:

● Потерей потенциальной прибыли

Динамическое ценообразование, основанное на запросах пользователей и состоянии рынка, позволяет бизнесу извлекать максимальную прибыль. Например, за полгода цена объектов может вырасти и увеличить прогнозную выручку минимум на 14 млн. В некоторых проектах эта цифра достигает и 100 млн.

● Неизбежностью убытков при волнениях рынка

Нельзя отрывать продажи от внешних факторов. Баланс спроса и предложения хрупок, на него влияет множество факторов: от общего состояния экономики до появлений новых ЖК на районе или акций конкурентов. Динамическое ценообразование помогает не только увеличить прибыль, но и защититься от потенциальных убытков.

2. Не успевают менять цены в необходимом темпе

Рассмотрим, как обычно происходит изменение цен у застройщика.

Аналитик собирает данные по рынку от нескольких часов до двух дней. Составляет отчёт, долго думает, а потом выносит «экспертный приговор» — повышать или понижать стоимость.

Через пару дней руководитель отдела продаж, аналитик и другие участники собираются, чтобы утвердить прайс. Аналитик вносит корректировки, вручную выгружает прайс в CRM, 1C, на сторонние площадки (Яндекс. Недвижимость, Домклик, N1, Avito)

Динамическое ценообразование перестаёт быть динамическим. Внесенные корректировки уже не актуальны, потенциальная выгода упущена.

Так стоит ли игра свеч?

Давайте разберём небольшой кейс.

Условия:

• срок реализации проекта — 2 года;

• стоимость квартир начинает расти в случае, если увеличивается темп продаж;

• в случае повышения цены квартиры всегда дорожают на 2,5% вне зависимости от количества комнат.

Старт продаж

Чтобы цифры не были бесконечными, поговорим о ситуации в разрезе продаж квартир-студий.

Продажи стартовали. В начале шестой недели продаж спрос возрастает. Наш аналитик успел вовремя среагировать и обновить прайс.

Изменение стоимости привело к тому, что спрос сразу немного снизился и стал более равномерным.

По итогу к 10-й неделе мы заработали 113,5 млн, а продали студий на 658 м².

При еженедельном повышении мы продаём меньше квартир, чем могли бы, однако цена квадратного метра в среднем становится больше.

Предположим, что за 24 месяца всплесков роста спроса было ещё 10—11. В этом случае к концу продаж мы заработаем 1 млрд 448 млн. С помощью несложных операций приходим к сумме в 22 дополнительных миллиона.

22 миллиона в масштабах застройщика — это мало.

Приятный бонус был получен только за счет продажи студий.

За те же 2 года, используя аналогичную методику, мы заработаем дополнительные 36 млн на «однушках», 34 млн — на «двушках», 30 млн — на «трёшках», 11 млн — на четырехкомнатных квартирах.

Таким образом, динамическое ценообразование принесёт нам в копилку «лишние» 133 миллиона. Это на 1,5% больше той суммы, которую можно было заработать при ежемесячном обновлении прайсов.

Как «играть» в динамическое ценообразование, чтобы выигрывать?

Динамическое ценообразование можно сравнить с игрой на бирже. Побеждают те, кто сумел принять верное решение в нужное время.

Для этого необходимо:

1. Провести анализ и оценить состояние рынка

Чтобы корректно среагировать на запросы рынка, нужно оценить:

• вымываемость и динамику продаж;

• влияние внешних факторов и действий конкурентов;

• отклонение от прогнозной даты продаж.

Аналитик должен не собирать информацию в excel, а выносить экспертную оценку. Сбор данных и их оформление, согласование должны занимать минимальное количество времени.

На практике всё иначе. Аналитик тратит дни на сбор данных, оформляет их в Power Point/Power BI. Дважды проверяет каждую цифру в excel, чтобы снизить риск ошибиться. Если информацию собирают подчинённые, это происходит ещё дольше.

Секрет от застройщиков с Уолл-стрит: автоматизируйте сбор и согласование данных.

2. Определить алгоритм действий

Трейдеры выбирают фундаментальную стратегию и работают по отлаженному алгоритму. Застройщикам тоже приходится играть на повышение или понижение цен. Чтобы не потерять прибыль, необходимо подобрать алгоритм.

Однако каждый ЖК — это всегда отдельный проект с собственной инфраструктурой, конкретным местоположением, уникальными параметрами дома и квартиры. Нельзя применять одни и те же корректировки на все объекты в работе.

Секрет от застройщиков с Уолл-стрит: держите в запасе несколько алгоритмов и подбирайте подходящий для конкретного проекта.

3. Выбрать инструмент для работы

Игроки на бирже выбирают между акциями, фьючерсами и валютой. Застройщики выбирают между разными сервисами.

Ключевая задача сервиса — упростить и ускорить процесс изменения цен. Набора табличек здесь недостаточно — продукт должен дополнять экспертизу аналитика и подсказывать ему.

Как сервис динамического ценообразования упрощает оперативную работу с ценами?

Рассмотрим это на примере Profitbase. ai. — готового решения для динамического ценообразования.

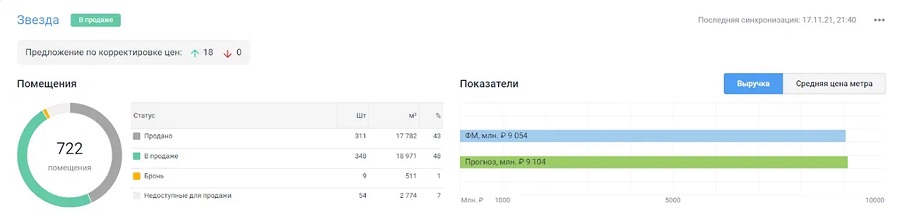

● Собирает статистику и сводит все отчёты в одно окно

В одном окне выводится финансовая модель/план продаж и текущие показатели по проекту. В формате диаграммы отображаются статусы проекта: сколько квартир продано, забронировано, доступно для продажи.

Руководитель и аналитик получают полную информацию о динамике продаж в режиме реального времени. Система подскажет, когда пора корректировать цены.

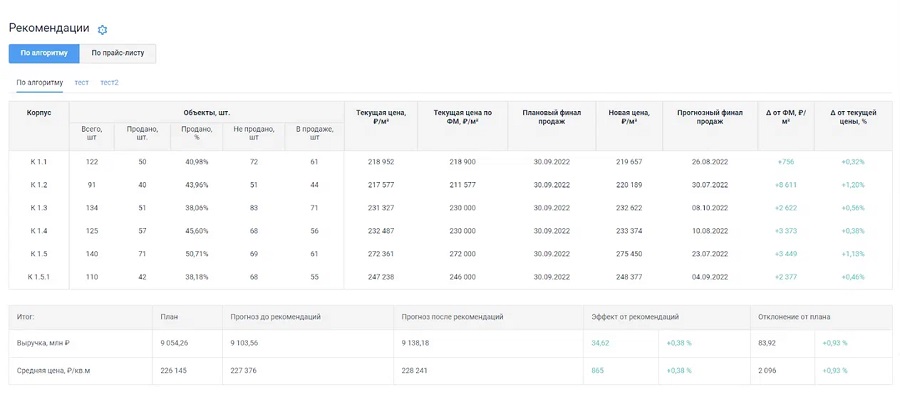

● Выводит рекомендации на основе алгоритмов

Система покажет динамику продаж и подсветит затоваривание или вымывание по разным группам. Подготовит список рекомендаций на основе 15 алгоритмов. Алгоритм подбирается под конкретный проект и корректируется под нужды застройщика.

Аналитику остаётся посмотреть рекомендации и вынести окончательное решение. Одной кнопкой отправить изменённый прайс на согласование руководителям и экспертам в отделе продаж.

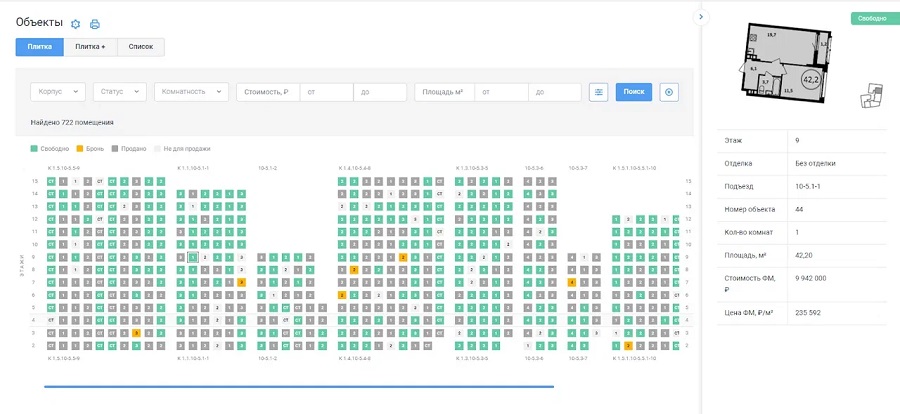

● Точечно меняет цены на квартиры

Иногда корректировки приходится вносить на конкретные объекты. Повысить или понизить цены можно на отдельные квартиры, не внося изменения во всю группу объектов.

Секрет от застройщиков с Уолл-стрит: выбирайте инструмент, удобный в повседневной работе. Данные должны быть доступны в разных форматах: графики, диаграммы, таблицы. Отчёты должны выгружаться автоматически и не занимать много времени.

4. Оставить окончательное решение за человеком

Даже лучший инструмент ценообразования будет бесполезен, если не подключать оценку внутреннего эксперта застройщика. Никто не знает проекты девелопера лучше, чем его команда.

Автоматизируйте и упрощайте бизнес-процессы, чтобы освободить рабочее время аналитиков, экономистов и руководителей продаж и маркетинга. Пусть эти часы уйдут на обдумывание предложенных рекомендаций.

Секрет от застройщиков с Уолл-стрит: не стоит доверять решениям, которые предлагают опубликовать готовый результат без участия ваших аналитиков и руководителей. Никто не знает специфику проектов лучше, чем ваши эксперты.

СПРАВКА

Profitbase — цифровая экосистема для девелоперов, которая включает решения для управления продажами, проведением сделки, маркетингом и клиентским сервисом застройщика. Платформа запущена в 2016 году, сегодня решения Profitbase используют более 500 застройщиков в России и СНГ

Другие публикации по теме:

Как технологии помогают застройщикам сократить расходы в кризис

Profitbase проведет на форуме недвижимости «Движение» конференцию по цифровизации девелопмента

Российские IT-компании готовят специальные предложения для поддержки рынка недвижимости

Онлайн-продажи квартир 2022. Учимся на чужих ошибках и запускаемся на счет «Три!..»

Группа Эталон выстроила бесшовный процесс дистанционной продажи квартир с сервисами Profitbase

Геном инноваций: Profitbase стал резидентом Сколково

Вся правда об онлайн-продажах: исследование ТОП-100 застройщиков от Profitbase

Profitbase — в едином реестре российского ПО

Стартап-шоу для застройщиков: новый проект с онлайн-оценкой инноваций в недвижимости

Новые возможности для застройщиков: как изменился Profitbase за 2020 год

Личный кабинет покупателя: онлайн-продажи квартир с Profitbase

Profitbase — IT-платформа для управления маркетингом и продажами в недвижимости