Банк России: риска ипотечного «пузыря» нет, но первоначальный взнос должен быть от 20%

Банк России подтвердил, что выдача кредитов с низким первоначальным взносом будет ужесточена в 2018 году, что ограничит доступность ипотеки для 29% заемщиков.

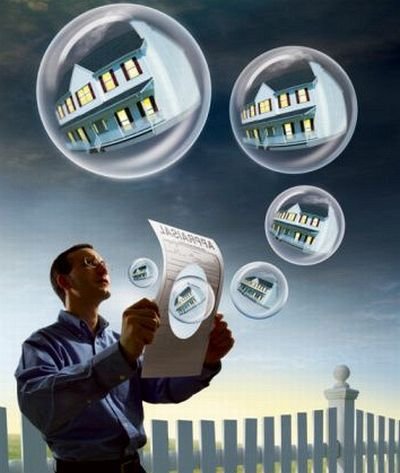

Фото: www.novostroyki-ykt.ru

Слово и дело

Напомним, что на днях в СМИ появились сообщения о том, что мегарегулятор считает обновленную ипотечную стратегию АИЖК слишком рискованной.

В частности, по информации «Коммерсанта», заложенный в этот документ более чем двойной рост ипотечного кредитования в России (до 10 трлн руб. в 2020 году) вызвал серьезные опасения у ЦБ. Как утверждает издание, по мнению Банка России, выполнение такого плана может привести к возникновению на российском рынке ипотеки «пузыря», сходного с тем, что стал триггером кризиса 2008 года, начавшегося на ипотечном рынке США.

Чтобы не допустить этого, ЦБ подготовил письмо на имя главы АИЖК Александра Плутника, в котором изложил все свои опасения по этому вопросу, а параллельно подготовил ряд мер по ужесточению выдачи ипотечных кредитов, о чем ранее информировал портал ЕРЗ.

Под знаком ужесточения

В частности, регулятор намерен ужесточить требования к кредитам с первоначальным взносом менее 20% и ввести, по сути, заграждающие коэффициенты для выдачи ипотеки без первоначального взноса, сообщил «Коммерсант». В случае если эти сдерживающие факторы не помогут и риск останется, ЦБ может ужесточить требования также к ипотечным кредитам других категорий.

Впрочем, в самом ЦБ стараются не драматизировать ситуацию. Регулятор не считает чрезмерным рост ипотечного кредитования в РФ, его доля в ВВП не превышает 6%, заявила в конце ноября первый зампред Банка России Ксения Юдаева. «Беспокойство с точки зрения финансовой стабильности вызвал рост ипотеки с повышенными рисками, — добавила она, пояснив: — За первые три квартала 2017 года доля вновь предоставленных ипотечных кредитов с первоначальным взносом менее 20% выросла с 7% до 29%. Это характерно для широкого круга банков, поэтому Банк России принял превентивные меры по ограничению накопления рисков, повысив коэффициенты риска», — пояснила зампред регулятора.

Как это отразится на рынке

«Ужесточение Банком России правил выдачи ипотеки через повышение коэффициентов риска по нестандартным ипотечным судам не только подтверждает озабоченность регулятора возрастающими рисками на ипотечном рынке, но и несет важную информацию о состоянии российской экономики и ее перспективах на будущее, — отметил в интервью порталу ЕРЗ финансовый аналитик Александр Синельников.

Фото: www.ivnovostroiki.ru

Меры по ужесточению правил кредитования, которые Центробанк готовит в 2018 году, могут сделать ипотеку недоступной для трети покупателей новостроек массового сегмента, считают аналитики «Метриум Групп».

В АИЖК с такой оценкой не согласны. Эксперты Агентства отмечают, что в целом по РФ доля наиболее высоко рисковых кредитов с первоначальным взносом менее 10% не превышает 5% выдачи, а около 15% заемщиков берут кредиты с первоначальным взносом от 10 до 20%.

При этом в АИЖК напомнили, что стратегия развития Агентства утверждается его наблюдательным советом, в состав которого входит и Банк России. Замечаний по стратегии от регулятора АИЖК не получало, подчеркнули в Агентстве.

Страсти по пузырю

И все-таки, чреваты ли нынешние тенденции развития российского ипотечного рынка риском возникновения на нем «пузыря»?

Напомним, что, как сообщал портал ЕРЗ, в октябре об отсутствии риска возникновения на рынке недвижимости подобного «пузыря» заявил министр экономического развития России Максим Орешкин.

На днях глава Банка России Эльвира Набиуллина также решила высказаться на эту тему, расставив, что называется, все точки над i.

«Я тут не вижу никаких признаков "пузыря", ни рисков, хотя мы за рисками обязательно смотрим, понимаем, что ипотечное кредитование — это чувствительный сегмент, и он должен развиваться безрисково», — сказала она в интервью телеканалу «Россия 24».

При этом она подтвердила, что ЦБ ужесточает выдачу ссуд «с отсутствием первоначального взноса» для того, чтобы в этом сегменте не возникали «пузыри». «Но сейчас очень хороший темп роста», — подчеркнула председатель ЦБ, добавив: — «У нас действительно рекорд исторический по уровню ипотечных ставок, они стали однозначными, и растут объемы кредитования ипотеки, ипотека становится более доступной», — заключила Набиуллина.

По ее словам, ставки по ипотеке уменьшились благодаря снижению инфляции. Глава ЦБ напомнила, что даже при низком уровне ставки ЦБ РФ в прошлом ставки по ипотеке были выше, чем сейчас.

Другие публикации по теме:

АИЖК: В ноябре рост ипотеки вышел на рекордные показатели

Ужесточение ЦБ правил выдачи ипотеки может сделать ее недоступной для трети покупателей новостроек

ЦБ ужесточит условия выдачи ипотеки с низким первоначальным взносом

Максим Орешкин: Жилье в России будет дорожать, а пузыри на рынке недвижимости не возникнут