Эксперты: в январе в России продано на 38% меньше новостроек, чем годом ранее

Консалтинговая компания MACON опубликовала информационный материал «Основные индикаторы рынка ипотечного жилищного кредитования. Январь / февраль 2025 г.».

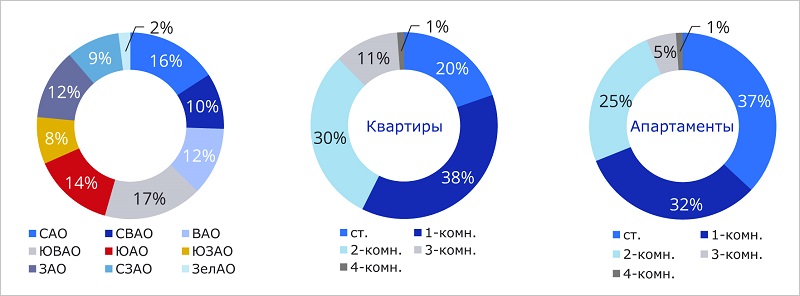

Фото: MACON

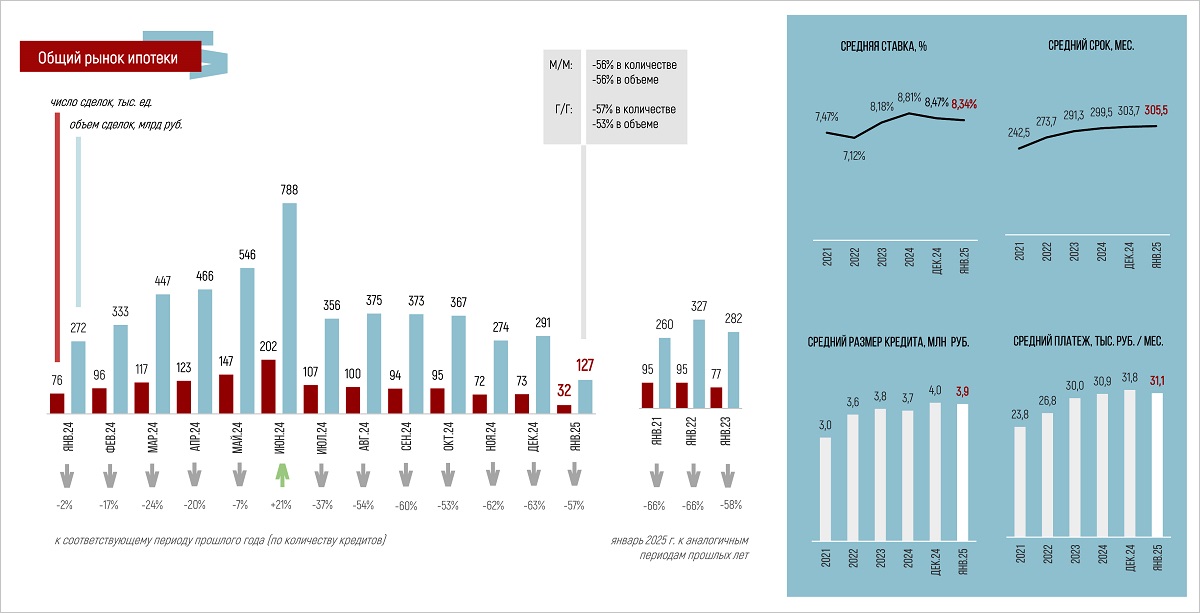

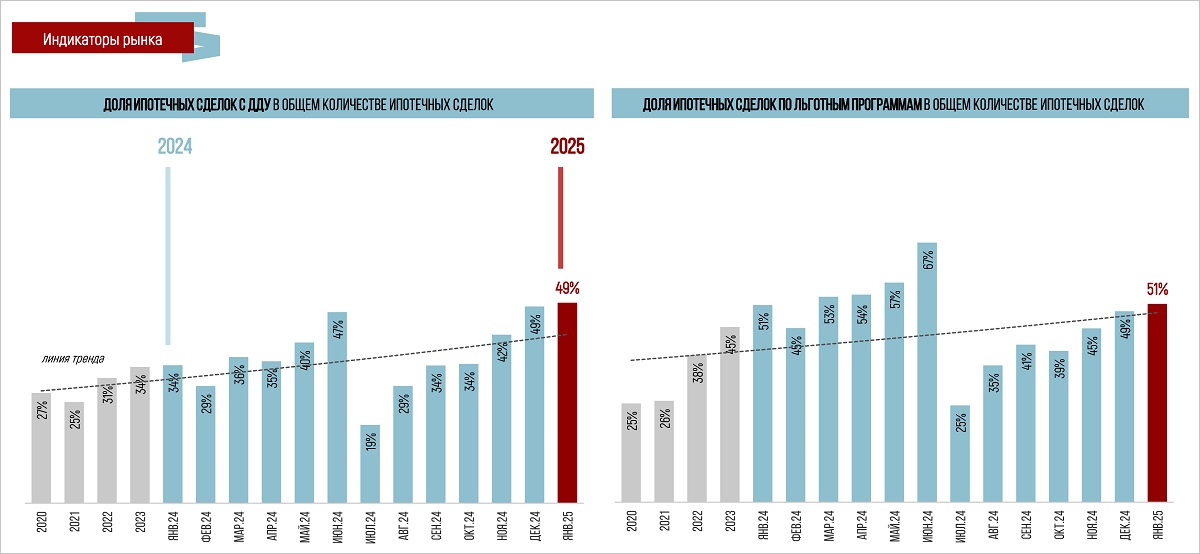

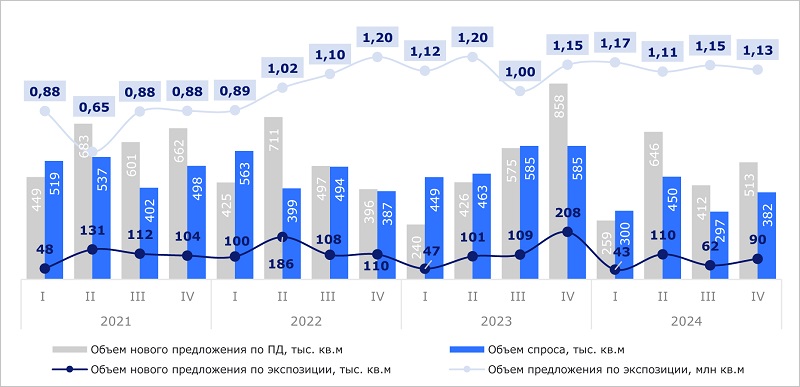

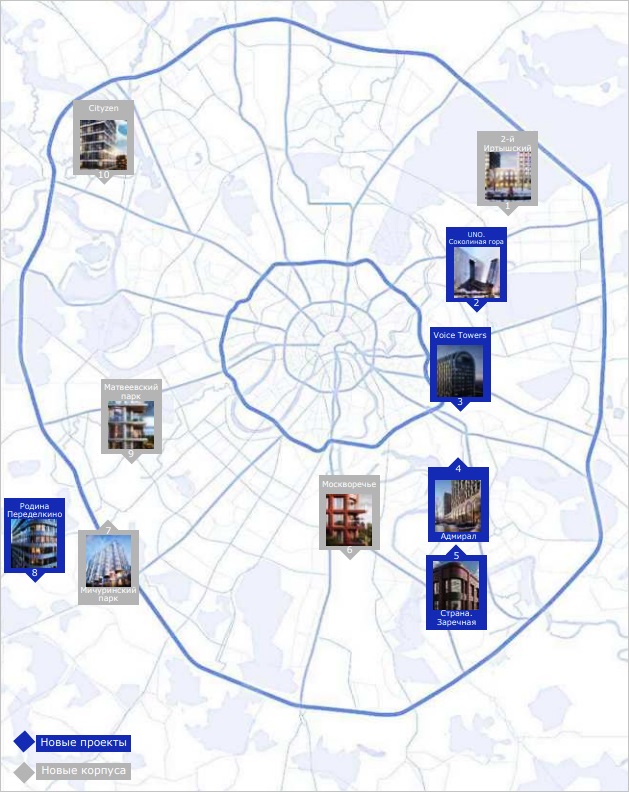

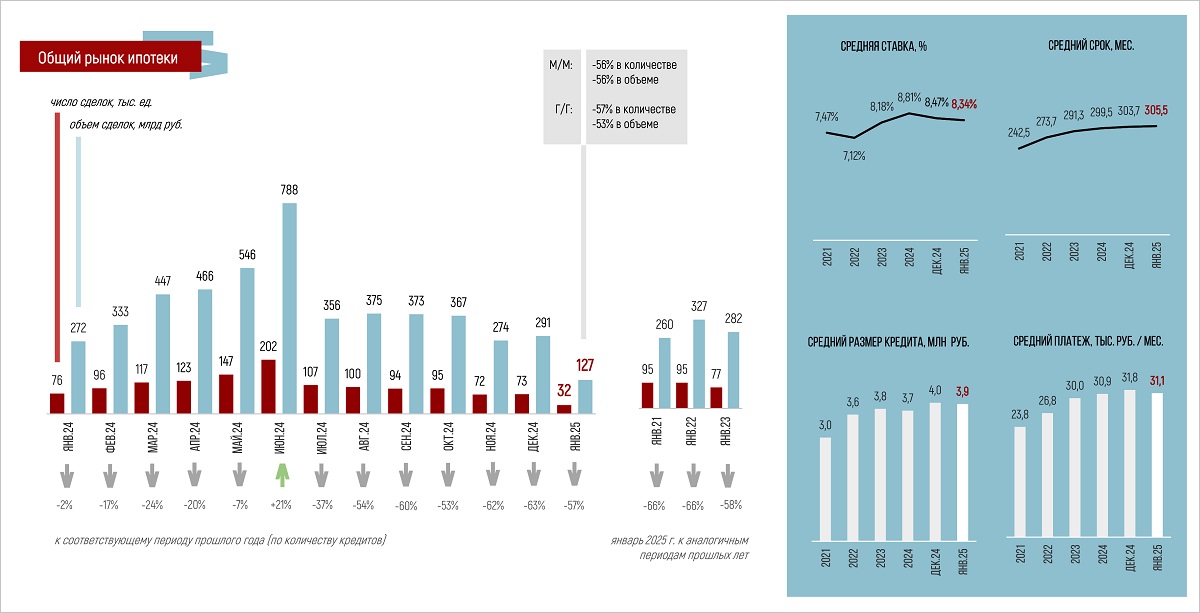

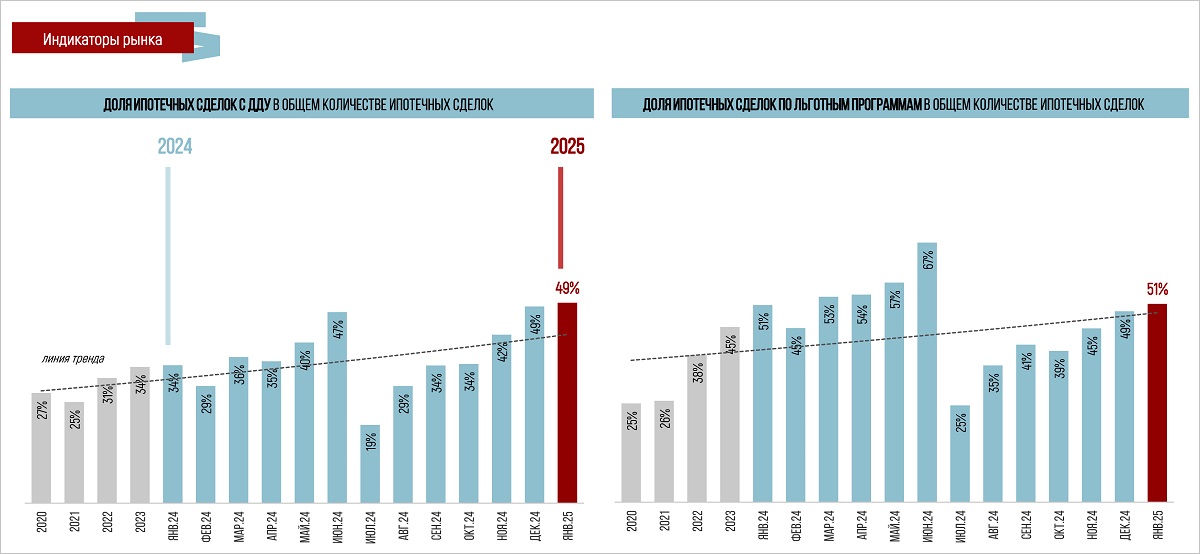

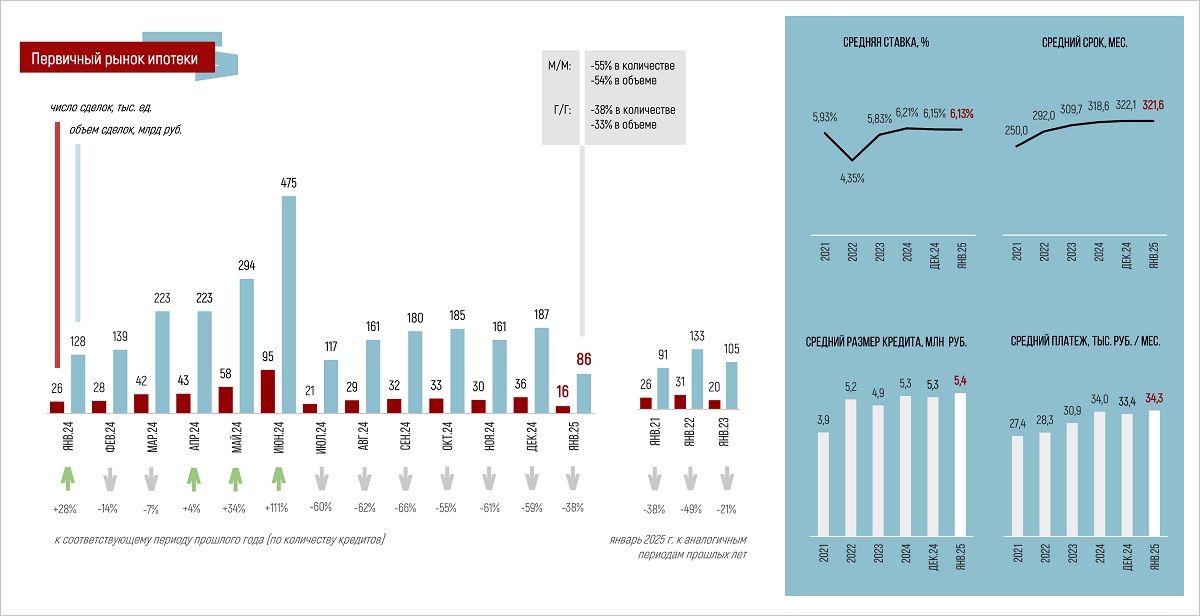

Как отметили аналитики, в первый месяц года произошло резкое сокращение объемов выдачи жилищных займов и продолжился рост доли сделок на первичном рынке.

Для поддержки спроса в условиях снижения доступности ипотечного кредитования застройщики все чаще использовали рассрочки, что, по мнению ЦБ, несет существенные риски как для девелоперов, так и для покупателей.

Источник: Банк России

Январское падение объема выданной ипотеки, считают специалисты, вызвано сезонным фактором (малым количеством рабочих дней), введением ограничений со стороны банков и ростом числа отказов.

Источники: Банк России, ДОМ.РФ

Увеличение доли продаж на первичном рынке и по льготным программам привело к снижению средневзвешенной ставки.

Источник: Банк России

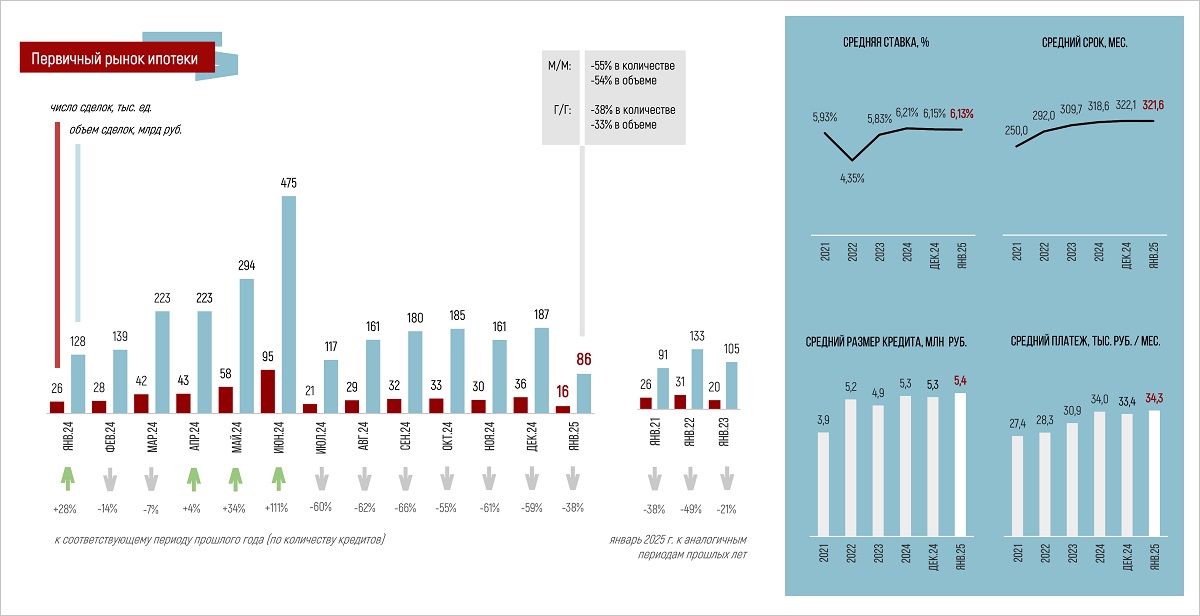

При этом количество сделок с новостройками оказалось на 38% ниже, чем в тот же период прошлого года.

Источник: Банк России

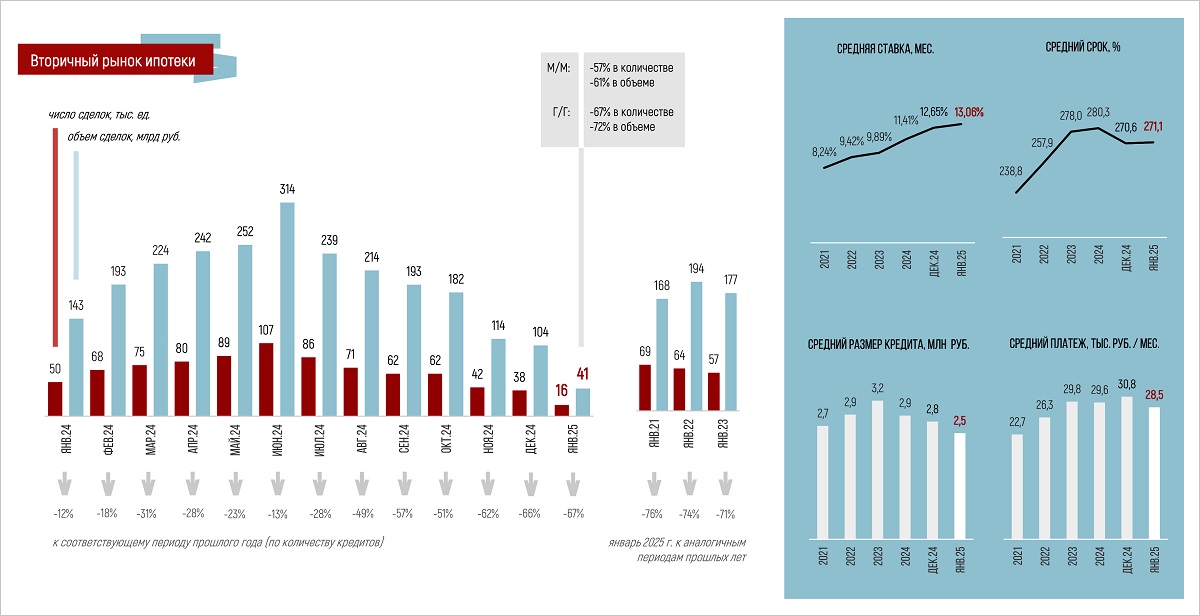

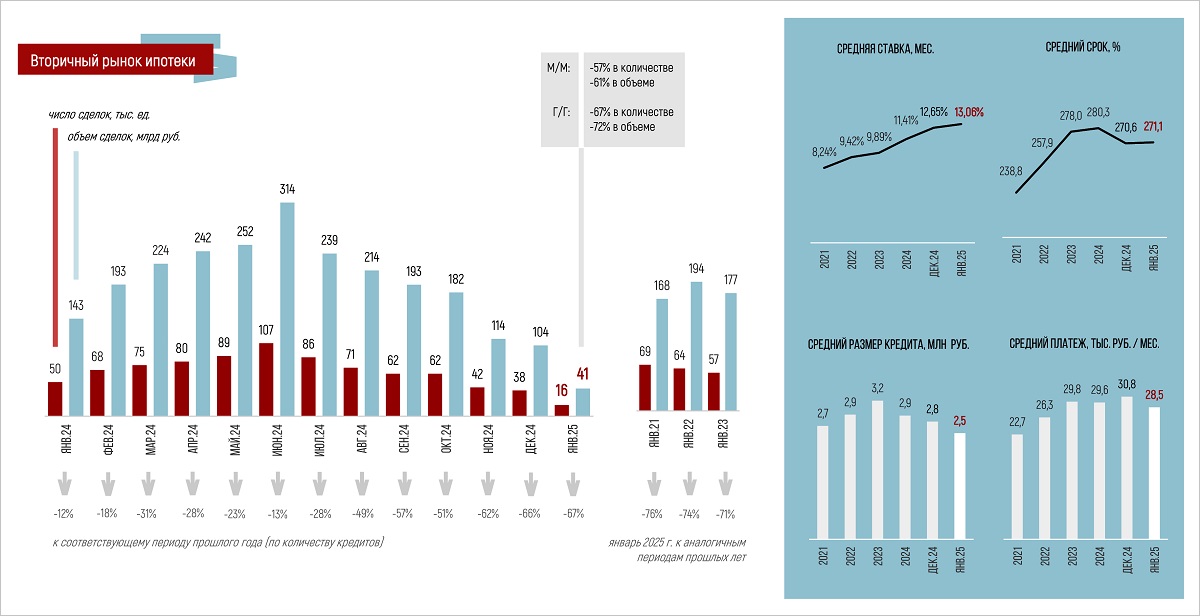

Сокращение показателей на вторичном рынке сопровождалось ростом средней ставки, заметным снижением размеров займов и платежей.

Источник: Банк России

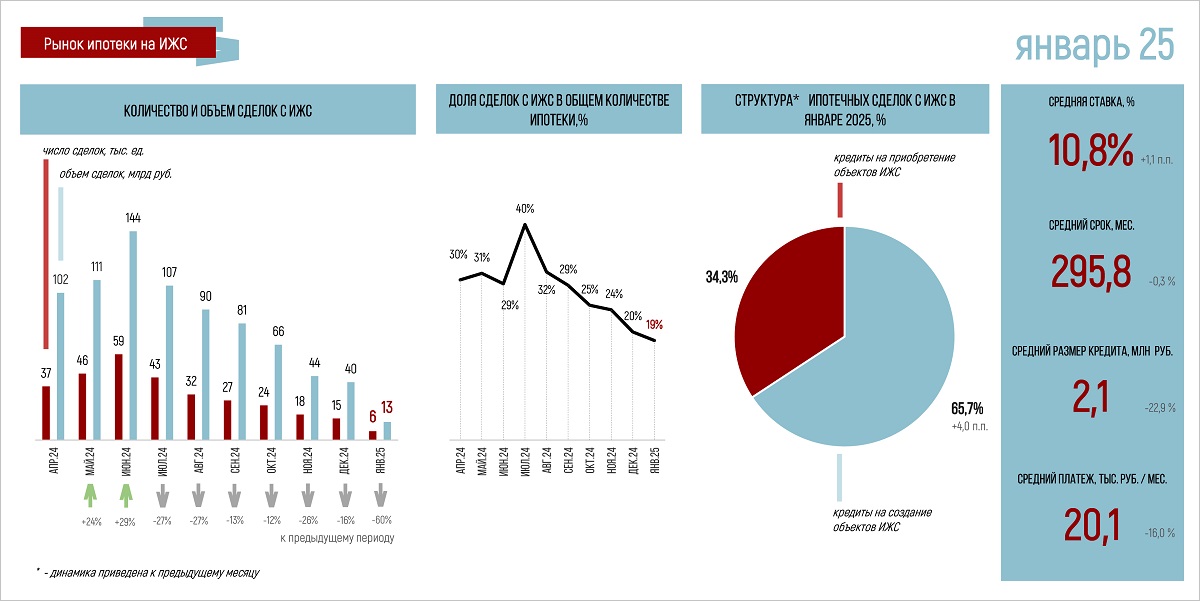

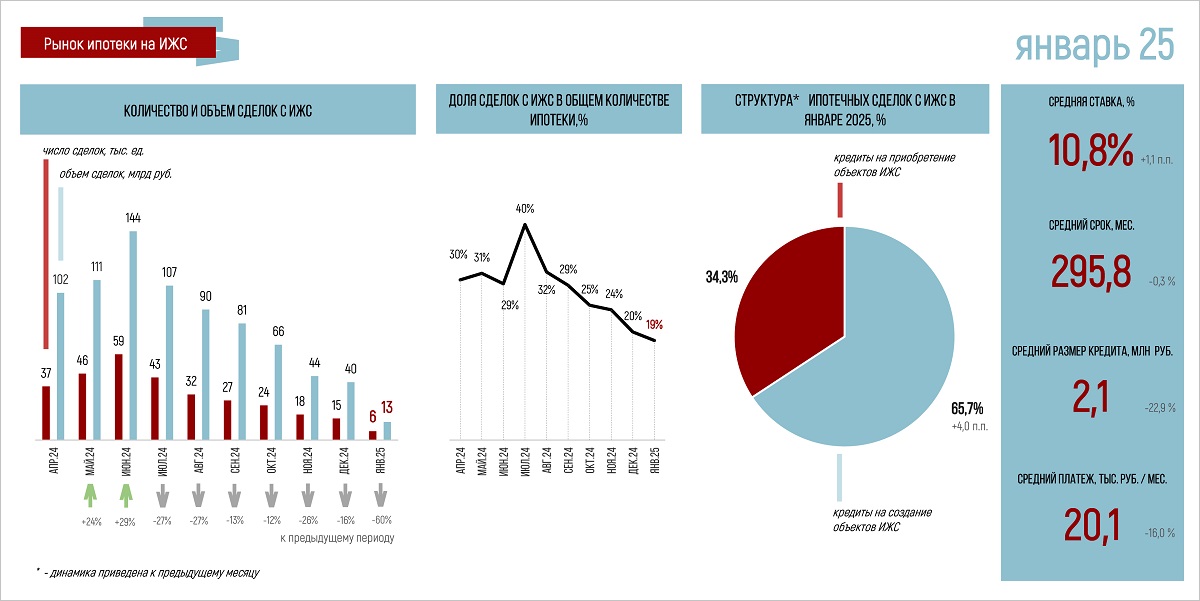

Январские итоги кредитования ИЖС соответствовали общерыночной динамике.

Источник: ДОМ.РФ

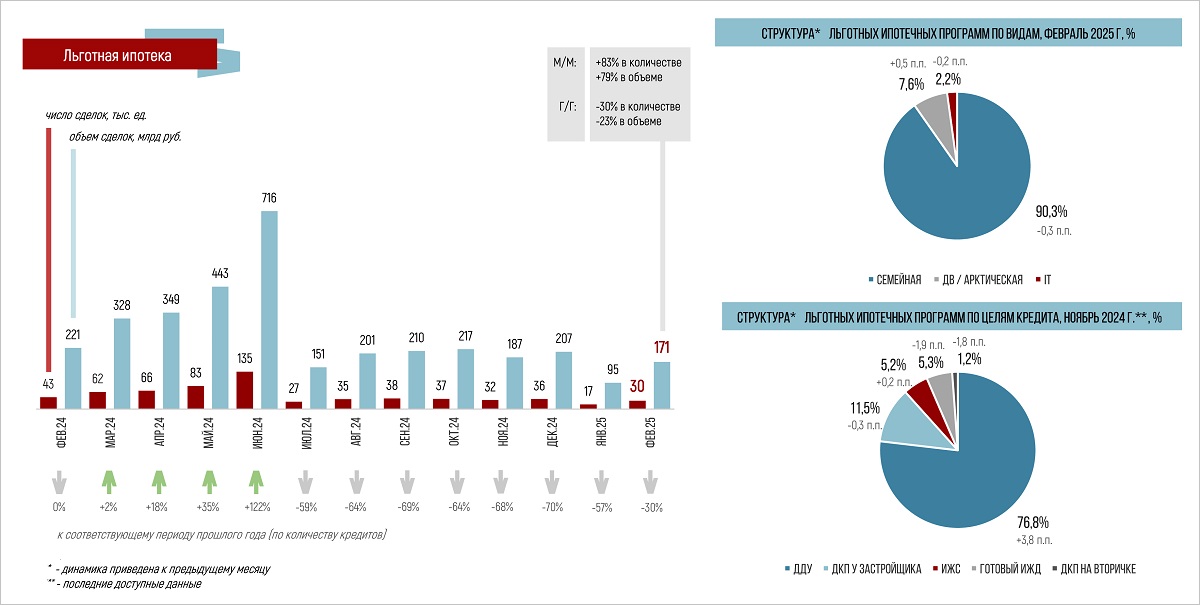

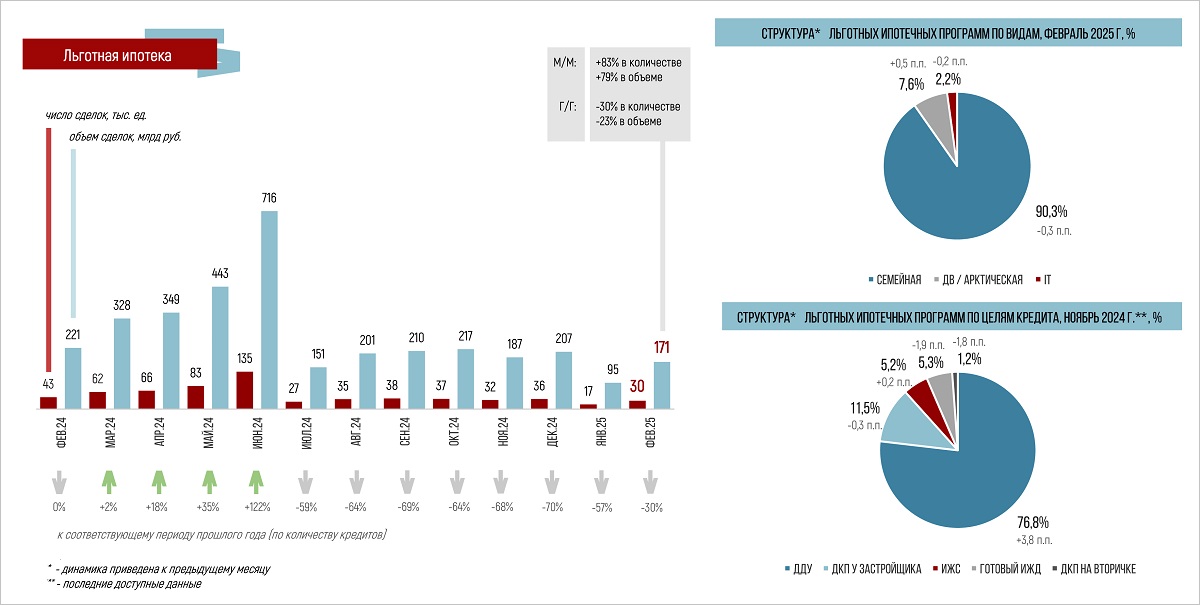

Повышение надбавок для возмещения недополученных банками доходов по льготным программам повысило доступность таких кредитов и привело к увеличению их выдачи в феврале.

С более подробной информацией об основных показателях рынка ипотечного жилищного кредитования можно ознакомиться здесь.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Ведущие российские банки снижают ставки по ипотеке. Как это скажется на рынке: мнения экспертов

Сбер снизил ставки по базовым ипотечным программам на 1% — 1,5%

ЦБ: ставка ипотеки для долевого строительства в январе составила 6,13% (графики)

ЦБ: субсидируемой ипотеке от застройщиков осталось жить месяц

Эксперты: в январе выдачи ипотеки упали вдвое, и причина не только в сезонном факторе

Эксперты: приобретая жилье в рассрочку, можно остаться и без денег, и без квартиры

Минфин оптимизировал условия для банков, выдающих льготные кредиты