Минстрой: без использования счетов эскроу достроят почти 60 млн кв. м жилья

Об этом на рабочем совещании по ценообразованию в сфере жилищного строительства в Госдуме заявил замминистра строительства и ЖКХ Никита Стасишин.

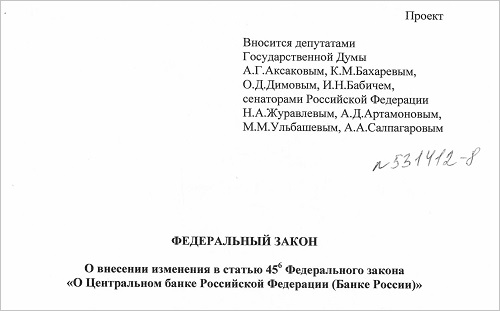

Фото: www.lawr.ru

По его словам, согласно данным единой информационной системы жилищного строительства (ЕИСЖС), в стадии строительства в настоящий момент находится 122 млн кв. м жилых помещений. На них действует более 8,6 тыс. разрешений на строительство, распределенных между почти 4 тыс. застройщиков.

При этом по старой схеме, с прямым привлечением средств дольщиков, будет завершено строительство около 60 млн кв. м.

Фото: www.m.asninfo.ru

«На 22 июля 627 разрешений на строительство в объеме 9,6 млн кв. м (это 373 застройщика) переведены на эскроу-счета, — сообщил Никита Стасишин (на фото). — Порядка 3 350 разрешений на строительство площадью 59,3 млн кв. м, это 1833 юридических лица, будут достраивать свои проекты по схеме с прямым привлечением средств граждан, но под жесточайшим контролем региона. Срок реализации таких проектов не превышает двух лет», — уточнил чиновник.

Фото: www.i.kapital.kz

К слову, цифру в 60 млн кв. м на днях называл и президент НОСТРОЙ Антон Глушков. Выступая в Ставрополе на выездном правительственном совещании по вопросу обеспечения своевременного и качественного строительства объектов в рамках нацпроектов, руководитель нацобъединения строителей привел данные, согласно которым по состоянию на 1 июля из 130 млн кв. м строящегося в РФ жилья требованию о 30-процентной готовности соответствует почти половина — 60 млн кв. м. Однако заключения о соответствии критериям (ЗОСК) выданы лишь для 14,5 млн кв. м.

Фото: www.nostroy.ru

В связи с этим Антон Глушков (на фото) от лица застройщиков попросил Правительство перенести отсекающий срок подачи заявлений с 1 октября на 31 декабря текущего года.

Напомним, что с 1 июля 2019 года российские застройщики лишились возможности привлекать деньги дольщиков напрямую. Средства граждан, вложенные в приобретение жилья, теперь должны хранятся на банковских счетах эскроу, а строительство при этом ведется за счет банковских кредитов.

Фото: www.diit.edu.ua

Воспользоваться деньгами дольщиков застройщики смогут только после ввода объекта в эксплуатацию и регистрации в Едином государственном реестре недвижимости (ЕГРН) права собственности на первую квартиру.

Для завершения работ на объектах по старой схеме, в соответствии с Постановлением Правительства №480 от 22.04.2019 и обновленными нормами 214-ФЗ, для возможности достраивать проекты по старым правилам необходимо, чтобы строящийся объект был готов не менее чем на 30% (в ряде случаев степень готовности проектов снижается до 15% и до 6%), а доля средств дольщиков, привлеченных по данному объекту в рамках ДДУ, составляла не менее 10%.

Фото: www.omskrielt.com

Другие публикации по теме:

Обнародован список московских проектов, которые достроят по старой схеме

Из 604 возводимых в Москве жилых объектов 374 будут достроены без использования эскроу

Александр Плутник: Жилые проекты площадью 14,4 млн кв. м получили ЗОС для достройки без эскроу

Отсекающий срок подачи заявлений на достройку по старой схеме остается прежним — 1 октября

Анализируем утвержденные критерии достройки жилых объектов по старым правилам