Личный кабинет покупателя: зачем он застройщику и как подключить его бесплатно

Об этом на примере готового личного кабинета для покупателя Базис Недвижимость читателям портала ЕРЗ.РФ рассказывает СЕО и основатель экосистемы «Базис Недвижимость» Артем ГЛУХИХ.

Цифровизация стала главным трендом рынка недвижимости в 2020 году. Локдаун изменил механику продаж, то, что еще недавно казалось нереальным, стало нормой: онлайн-показы квартир, полностью дистанционный процесс продаж. Росреестр также помог трансформации отрасли: электронная сделка за 15 минут! Мы могли об этом только мечтать.

Покупатели стали заметно требовательнее к онлайн-сопровождению сделки. Они привыкли удобно заказывать такси через агрегаторы, оплачивать банковские счета в пару кликов в мобильном приложении. Диджитализация стала трендом. И сегодня для покупателей уже непонятно, почему не оцифрован процесс взаимодействия с застройщиком. Почему они должны отправлять документы на e-mail или WhatsApp, тратить время на регистрацию объекта, часами дозваниваться до застройщика, чтобы узнать, когда будет передача ключей.

Удобный личный кабинет покупателя стал не просто хорошим тоном, а необходимостью для застройщика. Он позволяет не только сформировать комфортную среду для взаимодействия отдела продаж и покупателя, но и оптимизировать бизнес-процессы.

Крупные компании-застройщики одни из первых начали инвестировать в создание экосистемы для взаимодействия с покупателем. Это перспективный подход к продаже: ведь, выстраивая долгосрочные отношения, застройщик однозначно экономит на привлечении покупателей в будущем и увеличивает лояльность к своему бренду.

Мы проанализировали рынок, и можем отметить, что свои личные кабинеты есть у большинства крупных застройщиков. Вот список некоторых из них:

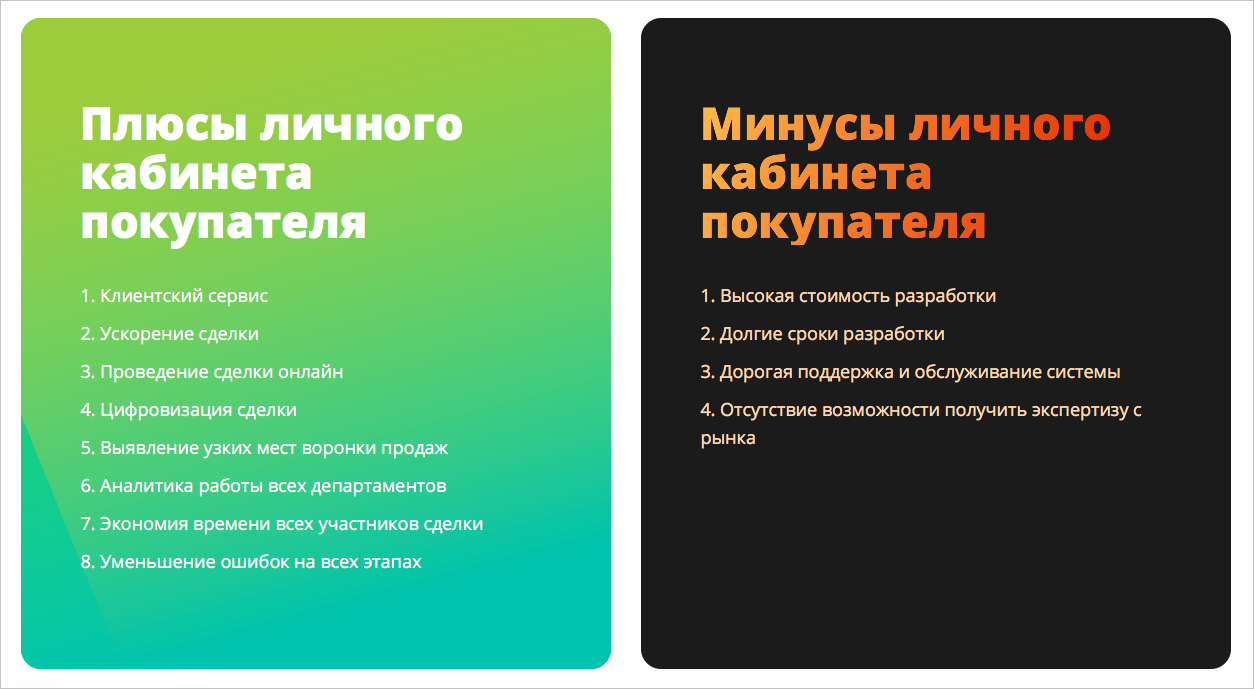

Что дает личный кабинет покупателя для застройщиков?

1. Клиентский сервис

Личный кабинет позволяет быть с клиентом всегда на связи в режиме 24/7, вести продажу в режиме онлайн и обеспечивать поддержку клиента на каждом этапе. Мы любим нашего клиента, стараемся продумывать придомовое пространство, строить комфортное жилье. Но забываем, что он может и не стать нашим покупателем из-за того, что менеджеры вовремя не ответили на его звонок или забыли про его заявку с сайта.

2. Ускорение сделки

В полноценном личном кабинете реализована возможность открыть аккредитив и счет эскроу, а также провести сделку онлайн за счет интеграции с Росреестром. Кроме этого, путем предоставления покупателю возможности загрузить и распознать документы для заполнения ипотечной анкеты через ЛК, можно кратно ускорить процесс одобрения кредита и выход на сделку.

3. Проведение сделки онлайн

Функциональный личный кабинет позволяет провести всю сделку онлайн. Подобрать объект, провести платное бронирование, распознать и подготовить документы, открыть аккредитив и счет эскроу, подобрать ипотеку и одобрить заемщика, выпустить ЭЦП и подписать все документы онлайн, провести регистрацию сделки в Росреестре, а позже пригласить (причем без обзвона) покупателя на демонстрацию и провести заселение бесконтактно — все это стало реальностью.

4. Цифровизация этапов сделки и выявление узких мест

Все маркетологи и руководители отдела продаж хотят понимать, на какой стадии воронки происходит замедление сделки. Личный кабинет покупателя позволяет в реальном времени фиксировать весь процесс, показывая наглядно, в какой части происходит «затык». Например, можно наглядно увидеть, что бронирование приводит 10 заявок, но 5 из них не уходят на регистрацию, потому что ипотечный брокер не успевает обрабатывать заемщиков. Выявление узких мест невозможно реализовать, если вся цепочка не имеет четких количественных показателей и не отслеживается в реальном времени. Личный кабинет застройщика, в котором реализован весь путь и разделены бизнес-процессы от момента первого касания с покупателем до момента сдачи готового объекта, способен ответить на вопросы: «Где мы теряем клиентов?», «Сколько мы теряем денег?»

5. Аналитика работы всех департаментов

Продукт любой системы — это данные. Чем больше данных, тем лучше. Это так, но не совсем. Данные без привязки к процессу — это просто данные. Большие застройщики собирают данные из личного кабинета покупателя, тем самым снабжая все департаменты необходимой информацией о положении дел на каждом этапе. Маркетологи понимают, как работают каналы и сколько стоит привлечение клиента, Отделу продаж доступен отчет о продажах и стоимости квадратного метра, Юридический отдел понимает историю регистрации сделок, а Руководство видит всю картину целиком. Так выглядит застройщик в 2020 году.

6. Экономия времени всех участников сделки

Быстрее продавать и быстрее видеть деньги на счетах — вот чего хотят добиться застройщики, использую новые системы. Главным сдерживающим и тормозящим фактором здесь является покупатель. Основной способ увеличить скорость сделки мы видим в том, чтобы снабжать покупателя всей информацией и вовлекать его в процесс (документы, согласование, подписание и т.д.) через личный кабинет. Так, и только так, скорость проведения сделки будет максимальной.

7. Уменьшение ошибок на всех этапах

Не заполнять документы руками, не распечатывать формы и экономить бумагу. Проводить сделку в электронном виде. Распознавать документы и использовать данные повторно на всех этапах. Минимизировать участие менеджеров и убрать человеческий фактор в заполнении документов. Все это позволяет, с одной стороны, свести вероятность ошибки в документах к нулю, а с другой — увеличить скорость сделки.

Однако, помимо плюсов, есть и минусы:

1. Высокая стоимость разработки

Стоимость разработки хорошего личного кабинета может обойтись в сумму от 20 до 70 млн руб., в зависимости от сложности и количества функциональных блоков, которые планирует добавить себе заказчик. Это цифра включает в себя трудоустройство программистов и других сотрудников, обеспечение их рабочими местами, необходимой компьютерной техникой, столами-стульями, помещением, а также другие статьи расходов.

2. Долгие сроки разработки

Сроки разработки больших систем и интеграция с существующими сервисами (CRM, ERP, Финансы и т.д.) составляет от 6 месяцев до 2 лет. В такой конкурентной среде, как девелопмент и строительство, терять столько времени — непозволительная роскошь. Ведь пока вы делаете свое решение, конкуренты купят готовое и завоюют внимание и деньги покупателей.

3. Дорогая поддержка и обслуживание системы

Важно помнить, что одно дело — сделать разработку продукта, и совсем другое — потом его поддерживать и дорабатывать. Ведь какое бы точное техническое задание ни было, оно не может учесть все нюансы, которые появятся в ходе разработки. По нашему опыту, сроки в разработке крупных систем почти всегда увеличиваются на 20—30% по сравнению с запланированными. И это всегда дополнительные затраты, в том числе и денежные.

4. Отсутствие возможности получить экспертизу с рынка

Это, возможно, самый неочевидный минус из всех. Покупая готовую систему, вы приобретаете не только решение, но и опыт других компаний — ведь разработчик работает с разными компаниями, и воплотил в своем решение все лучшее и наиболее эффективное в работе. Делая свое решение, вы получаете только то, что видите у себя, а покупая готовое решение, вы можете посмотреть на свои процессы иначе и что-то улучшить.

Как получить все плюсы личного кабинета для покупателя, но при этом сэкономить до 100 млн руб.? Не тратить годы на самостоятельное изобретение велосипеда, а сразу получить работающую ракету?

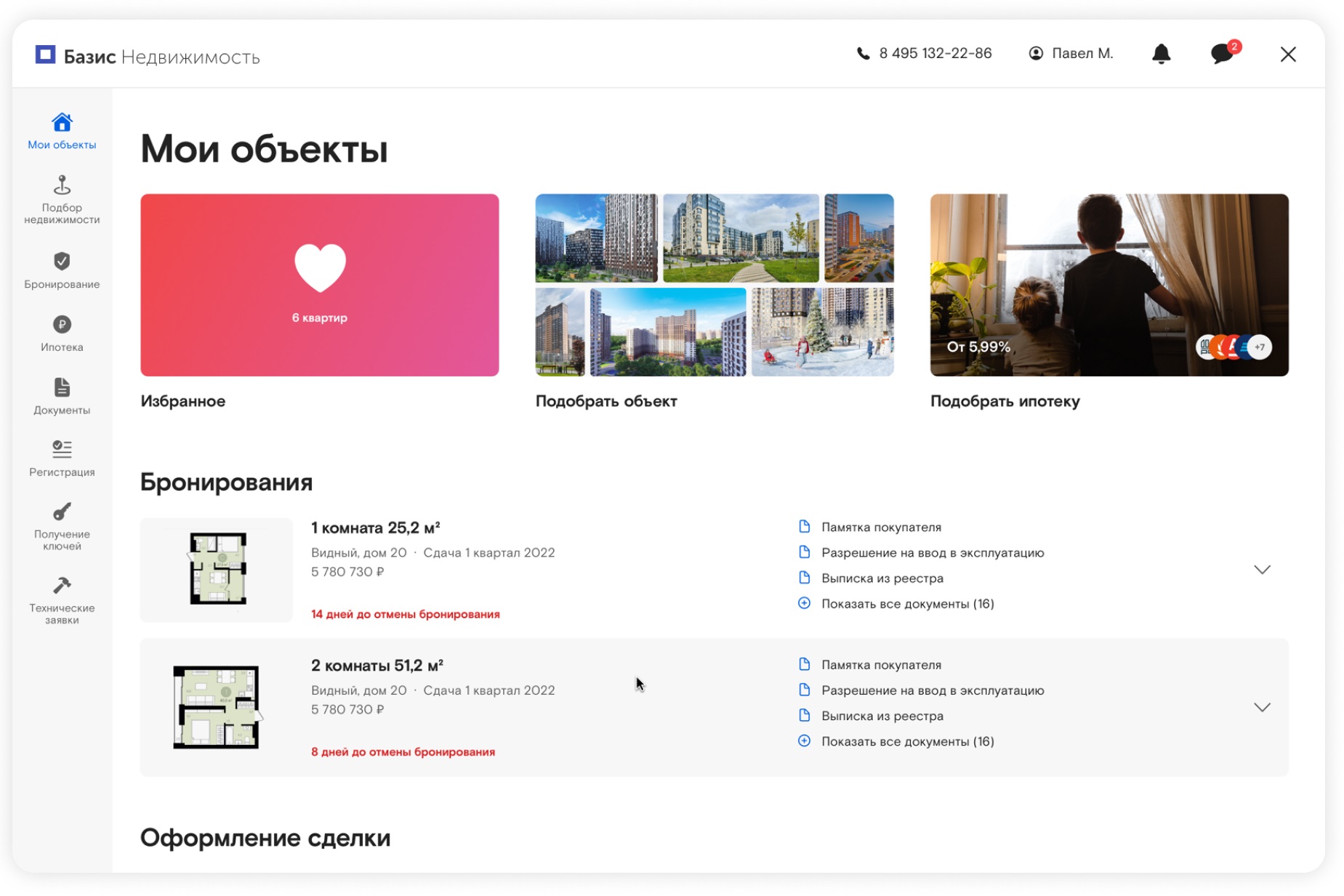

В Базис Недвижимость мы разработали готовый личный кабинет покупателя. Он не только закрывает весь клиентский путь «от момента подбора объекта до этапа заселения и передачи ключей», но и позволяет запустить процесс работы за пару часов.

Разрабатывая экосистему для застройщиков «Базис Недвижимость», мы сделали все, чтобы вашему покупателю было удобно, а отдел продаж и маркетинга получил рабочие инструменты для повышения эффективности.

Готовый личный кабинет «Базис Недвижимость» позволяет быть с клиентом на всех этапах, обмениваться данными и подписать документы, подбирать оптимальную ипотечную программу, выпустить ЭЦП и провести сделку онлайн. Оцифровать весь путь, показать статистику по всей воронке продаж, собрать данные с каждого этапа, и представить руководству сводную аналитику по всему процессу.

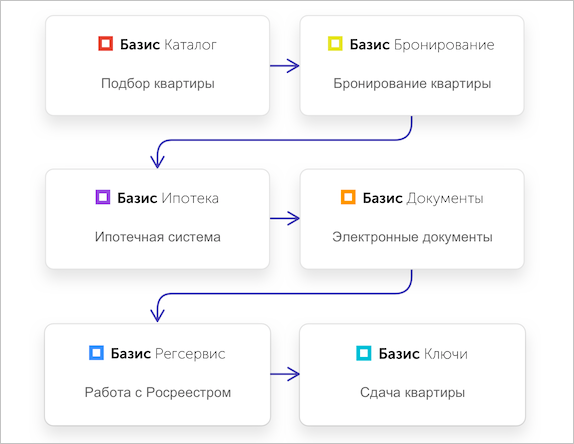

В экосистему входит 6 модулей, который полностью закрывают весь клиентский путь.

Пример. На этапе подготовки документов для онлайн-сделки покупатель загружает в систему паспорт и другие документы. Мы используем нашу систему распознавания документов, минимизируем вероятность ошибки ввода данных и кратно ускоряем сам процесс. Далее мы используем эти данные для выпуска ЭЦП и проведения сделки онлайн. На этапе проведения сделки покупатель подписывает документы с помощью ЭЦП в своем личном кабинете и видит актуальный статус из Росреестра.

Мы ставим перед собой задачу улучшить всю строительную индустрию, поэтому наш готовый личный кабинет покупателя недвижимости будет всегда предоставляться бесплатно. Кроме того, мы решили: поскольку этот год выдался трудным для всех, мы также бесплатно предоставим тестовый доступ ко всем продуктам экосистемы до конца года.

Переходите по ссылке прямо сейчас, чтобы протестировать готовый личный кабинет покупателя экосистемы «Базис Недвижимость».

Артем Глухих, СЕО и основатель экосистемы «Базис Недвижимость»

Другие публикации по теме:

Инструменты, помогающие застройщику получить проектное финансирование в рамках 214-ФЗ

Профессионалы обсудили проблемы проектного финансирования застройщиков

Автоматизация всех бизнес-процессов застройщика с помощью одного сервиса: миф или реальность?

Цифровая платформа как технологическая основа раскрытия потенциала длинных денег в девелопменте

Как строительным компаниям в кризис сэкономить на закупке товаров и услуг