Эксперты: в апреле ипотека рекордно просела, поддержать спрос на нее смогут только программы господдержки

Так считают опрошенные РБК аналитики.

Фото: www.yandex.ru

Согласно данным бюро кредитных историй Эквифакс, которые приводятся в обзорном материале информагентства, в апреле этого года российские банки одобрили населению 37,2 тыс. ипотечных кредитов на сумму в 130,5 млрд руб. Это на 75% в денежном и на 77% в количественном выражении меньше, чем в марте.

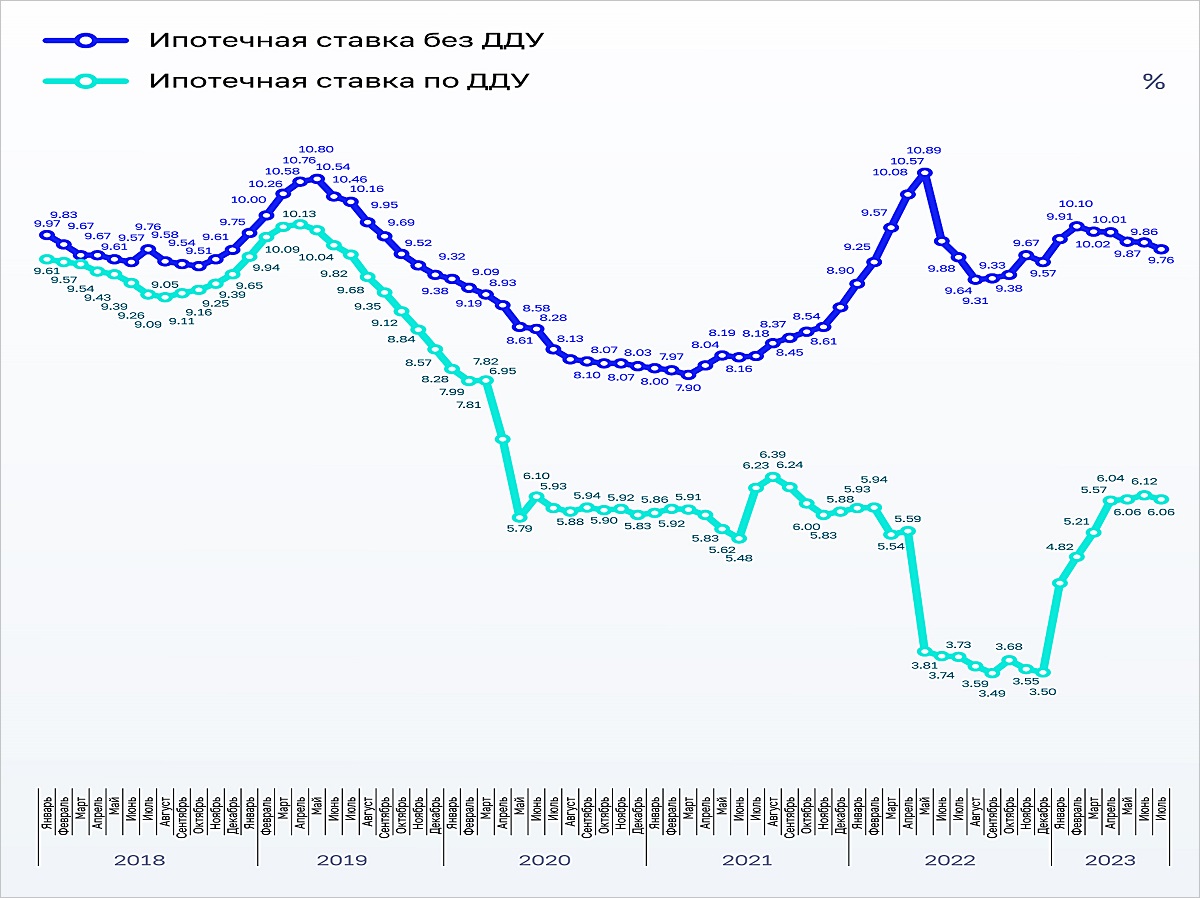

Такое падение выглядит тем более драматичным, что в марте ставки ИЖК резко подскочили на фоне введения западных санкций и экстренного увеличения ключевой ставки ИЖК с 9,5% до 20%, (как известно, уже в апреле цены на ипотеку вслед за ключевой ставкой ЦБ снова устремились вниз).

Фото: www.fedpress.ru

По словам генерального директор БКИ Эквифакс Олега Лагуткина (на фото), столь резкого сжатия в ипотеке не наблюдалось даже в начале пандемии два года назад, когда кредиторы не могли закрывать сделки из-за локдауна (в апреле 2020 года объем и количество предоставленных ссуд на жилье сократились на 43 и 36% соответственно).

Эксперт оценил апрельское проседание ипотеки как рекордное в истории России.

Фото: www.zaim.com

В Национальном бюро кредитных историй (НБКИ) размер падения объемов ИЖК оценили более скромно — на 60,7% относительно марта и на 62,7% относительно досанкционного февраля. Но даже эти цифры подтверждают беспрецедентное охлаждение россиян к одному из наиболее популярных прежде способов улучшения жилищных условий.

Также впечатляет и другой показатель, зафиксированный аналитиками НБКИ: количество обращений граждан за ипотечными кредитами в апреле 2022 года сократилось на 40,8% по сравнению с мартом и на 58,9% — по сравнению с февралем.

Фото: www.tvzvezda.ru

По мнению директора по маркетингу НБКИ Алексея Волкова (на фото), в марте спад в ипотеке оказался отложенным из-за инертности кредитных процессов в данном сегменте, кредитования.

«Очевидно, в марте выдавались те ипотечные кредиты, которые были одобрены еще в предыдущие месяцы», — пояснил маркетолог.

Фото: www.yandex.ru

Директор по банковским рейтингам агентства «Эксперт РА» Ксения Якушкина также обратила внимание на то обстоятельство, что в начале кризиса (в марте) некоторые заемщики могли активнее брать ипотеку в ожидании роста цен на жилье, а к апрелю ажиотажный спрос уже был исчерпан.

Фото: www.visualrian.ru

Что ждет российский рынок ипотеки в ближайшие месяцы? Это будет напрямую зависеть от увеличения количества и степени распространения льготных госпрограмм субсидирования ставки ИЖК до 2—9% годовых, полагает директор группы рейтингов финансовых институтов АКРА Ирина Носова (на фото).

Речь идет не только о доступных кредитных лимитах и ставках, но и о расширении типов недвижимости, на которые такие программы будут распространяться, пояснила эксперт свой условный прогноз.

Фото: www.in-news.ru

По мнению Олега Лагуткина, ипотечный рынок может показать незначительный рост при снижении ставки и расширении льготных программ.

«Быстрого восстановления вряд ли мы можем ожидать до конца лета, а с осени при отсутствии новых шоков вполне возможен рост спроса на ипотечное кредитование», — предположил руководитель Эквифакс.

Фото: www.sakhalife.ru

В материале также приводится оценка ситуации на рыке ИЖК, сделанная в конце апреля аналитиками Банка России.

Согласно ей, ипотечный портфель кредитных организаций в этом году увеличится на 10—15% против +30% по итогам 2021 года.

Фото: www.yandex.ru

Другие публикации по теме:

Президент продлил льготную ипотеку до конца года

Эксперты: высокий спрос на столичную первичку поддерживает льготная ипотека

ЦБ РФ снизил ключевую ставку до 14,0% годовых (график)

Марат Хуснуллин: За последние две недели объем выдач по ипотеке резко просел

Эксперты: средняя запрашиваемая сумма ипотеки в России упала до минимума — 6,2 млн руб.

Эксперты: льготная ипотека и скидки застройщиков будут формировать рынок новостроек во II квартале

Эксперты: средняя ставка ИЖК на рынке новостроек по итогам I квартала приблизилась к 17%