Капитализировать или списать: учитываем проценты по целевым кредитам и займам у застройщика

Генеральный директор аудиторской фирмы «Эксклюзив Консалтинг» Ольга ГАРАЩЕНКО и руководитель отдела консультационных услуг этой компании, входящей в состав ECCON GROUP, Наталья БРОВКИНА проанализировали важный аспект налогообложения девелоперской компании, использующей счета эскроу. С любезного разрешения ECCON GROUP портал ЕРЗ.РФ публикует статью на эту тему, размещенную на сайте компании.

Фото: www.vesfin.ru

Как практикующие консультанты в своей деятельности мы часто сталкиваемся с интересным феноменом российского законодательного регулирования учета. Вполне понятно, например, когда споры вызывает бухгалтерский или налоговый учет редких, специфических, нестандартных ситуаций или фактов — ведь все регламентировать невозможно. Но есть такие аспекты, которые составляют важную часть деятельности большинства компаний или даже отрасли в целом, и при этом порядок их учета четко не урегулирован в законодательстве, тем самым неизбежно вызывая острые дискуссии.

Одним их таких спорных вопросов можно назвать учет процентов по кредитам и займам на строительство у застройщиков.

Почему-то так сложилось, что такая типичная операция, как начисление процентов, не нашла своего однозначного решения для компаний, выступающих в качестве застройщиков, особенно если речь идет о долевом жилищном строительстве. А сейчас, в период перехода отрасли на счета эскроу и проектное финансирование, вопрос только актуализировался и расширился.

Мы попытались собрать воедино нормы и правила, касающиеся вопроса учета процентов по целевому кредитованию застройщика, и — нет, не дать однозначный ответ, — но обозначить пути решения этой проблемы в сегодняшних условиях.

В чем суть дискуссии

Итак, в центре нашего внимания — застройщик. Он строит многоквартирный дом или иной объект недвижимости в соответствии с требованиями 214-ФЗ.

Как известно, новые положения этого закона ввели для застройщика запрет на прямое использование для строительства средств участников долевого строительства (дольщиков). Теперь денежные средства по договору участия в долевом строительстве (ДДУ) поступают на специальные счета эскроу, открытые дольщиком в обслуживающем банке, и перечисляются непосредственно на счета застройщика только после ввода объекта строительства в эксплуатацию.

Соответственно, застройщик привлекает стороннее финансирование — целевой кредит у банка и (или) целевой заем от своего учредителя (материнской компании). Следует напомнить, что именно такие возможности привлечения денег на строительство предусмотрены действующей редакцией 214-ФЗ.

При этом, целевым считается кредит (заем), который может быть использован застройщиком только на цели строительства объекта недвижимости, а также кредит, выданный в целях рефинансирования такого кредита или займа (п. 4 ст. 2 214-ФЗ).

Как в таком случае должны учитываться застройщиком проценты по кредиту и займу? Можно ли капитализировать их в себестоимость строительства? На какую дату отражать сумму процентов в бухгалтерском и налоговом учете? Рассмотрим это.

Фото: www.siapress.ru

История вопроса

Некоторое время назад основной темой, которая обсуждалась в связи с проблематикой учета процентов по кредиту или займу у застройщика, была возможность включения таких процентов в целевое расходование средств дольщиков.

Как известно, до последнего времени при отражении финансового результата как в бухгалтерском, так и в налоговом учете большинством застройщиков применялся подход в виде расчета экономии по окончании срока строительства, который основывался на квалификации отношений по ДДУ как предоставления дольщиком и использования застройщиком средств целевого финансирования.

Концепция «целевого финансирования» предполагает, что полученные от дольщиков денежные средства застройщик использует на четко обозначенные цели строительства и ведет соответствующий раздельный учет таких средств. Применительно к ДДУ такие цели (направления расходования) обозначены в ст. 18 214-ФЗ.

Долгое время в данной норме не содержалось упоминания о процентах по кредитам и займам, полученным девелопером для финансирования строительства, что вызывало споры в отношении возможности расходования средств дольщиков на уплату процентов.

Чтобы снизить риски споров, в том числе с налоговыми органами, большинство застройщиков в ДДУ стали указывать на то, что они имеют право использовать полученные по договору средства в том числе на уплату процентов, расширяя тем самым цели расходования средств дольщиков. Это давало им возможность включать проценты в себестоимость объекта строительства. Но – проблема так и оставалась проблемой…

Далее в нормативное регулирование вошло понятие «услуг застройщика». Средства, составляющие цену ДДУ, стали фактически разделены на две составляющие – возмещение затрат на строительство объекта и оплата услуг застройщика, на которую режим целевого расходования не распространялся (п. 1 ст. 5 и п. 2 ст. 18 214-ФЗ). Проценты по долговым обязательствам стали включаться в себестоимость объекта как затраты на содержание застройщика.

Глобальные изменения законодательства о долевом строительстве последнего времени, предполагающие отказ от прямого привлечения средств дольщиков в пользу проектного финансирования, полностью поменяли систему – застройщик, заключающий ДДУ с условием об эскроу, деньги на строительство от граждан фактически не получает и нормы ст. 18 214-ФЗ не применяет. А это значит, что использование в учете концепции «целевого финансирования» становится для такого застройщика под большим вопросом. Ведь нельзя потратить целевым образом то, что ты еще не получил. И в действующей редакции Налогового кодекса РФ четко указано, что средства целевого финансирования – это средства, аккумулированные именно на счетах застройщика, а не дольщика (пп. 14 п. 1 ст. 251 НК РФ).

А вот для девелоперов, достраивающих дома по старым разрешениям на строительство, законом предусмотрены различные нормы «переходного периода», в которых проценты по целевым кредитам и займам могут быть учтены в качестве расходов, понесенных в рамках целевого финансирования (см. Рис. 1).

Источник: ECCON GROUP

Таким образом, после окончательного перехода отрасли к использованию счетов эскроу порядок учета процентов по кредитам и займам у застройщика вновь остается без однозначного нормативного регламентирования.

Почему важно определиться с квалификацией отношений сторон по ДДУ

Как мы видим, для застройщиков долевого жилищного строительства любой способ учета, в том числе и процентов по долговым обязательствам, так или иначе упирается в квалификацию отношений между сторонами договора участия в долевом строительстве.

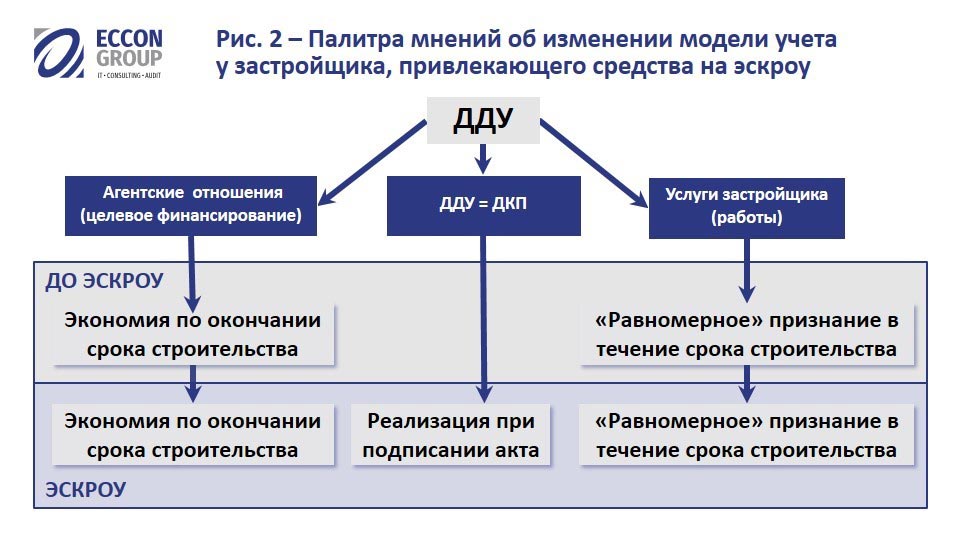

Не будем подробно останавливаться на этом аспекте (он достоин отдельной дискуссии), отметим лишь, что в настоящее время существует три основных подхода к решению вопроса о применяемой модели учета у застройщика, перешедшего на применение счетов эскроу.

Первый — это привычное для застройщиков «целевое финансирование», где застройщик фактически выступает в качестве посредника, агента, который получает средства дольщика и тратит их на четко оговоренные договором или законом цели.

Дело в том, что до сих пор не поставлена окончательная нормативная «точка» в вопросе применения метода расчета выручки как экономии средств дольщиков. И многие бухгалтеры не могут решится на серьезные перемены, все еще надеясь на «реинкарнацию» привычного метода учета. И это несмотря на то, что уже из нескольких разъяснений контролирующих органов следует вывод, что при использовании счетов эскроу применять концепцию «целевого финансирования» при расчете налогов невозможно.

Кстати, нельзя сказать, что надежда на возврат к старому порядку учета окончательно разрушена: к конце прошлого года Минфин РФ внес на рассмотрение законопроект о расширении понятия целевого финансирования, зафиксированного в Налоговом кодексе РФ, и включении в него средств на счетах эскроу. К сожалению, до сих пор данная законодательная инициатива не дошла даже до внесения на рассмотрение парламента, да и вступит в силу она, как предполагается, не ранее января следующего года. И поэтому перспектива окончательной расстановки точек над «i» в этом вопросе вызывает большое сомнение.

Второй вариант организации учета застройщика, привлекающего деньги дольщиков на счета эскроу, опирается на позицию, что его финансовый результат определяется по модели оказания услуг. ДДУ в этом случае рассматривается как договор оказания дольщику услуг застройщика по организации строительства. Цена договора – это цена услуг застройщика. Соответственно, по нормам и бухгалтерского, и налогового законодательства такой доход, относящийся к длительному технологическому циклу, должен распределяться «равномерно» по каждому отчетному периоду. В бухгалтерском учете речь может идти о способе «по мере готовности», предусмотренном ПБУ 2/2008 «Учет договоров строительного подряда», утвержденными Приказом Минфина РФ от 24.10.2008 №116н, а для целей налогообложения налогом на прибыль используются нормы п. 2 ст. 271 Налогового кодекса РФ, предусматривающие распределение выручки в соответствии с принципом равномерного признания доходов и расходов.

Кстати сказать, тенденция на переход к равномерному признанию дохода застройщика возникла немного ранее повсеместного перехода на эскроу – застройщики пытались таким образом избежать убытков в своей деятельности ввиду все усиливающегося внимания к их отчетности от контролирующих органов и банков. Однако следует отметить, что чаще всего такой способ в этот период применялся не ко всей сумме выручки по ДДУ, а только к ее части, выделенной в договоре в качестве услуг застройщика. И поэтому распространены были иные способы равномерного распределения дохода, например, пропорционально периоду действия договоров или равными суммами, а также более «экзотические» методы, подчас очень далекие от понятия экономической обоснованности.

И, наконец, третий вариант квалификации отношений по ДДУ возник только в связи с переходом застройщиков на эскроу, ранее он практически не обсуждался в профессиональных кругах. Мы называем такой подход «ДДУ как аналог договора купли-продажи». Сторонники данной позиции предлагают считать ДДУ договором купли-продажи будущей недвижимой вещи (несмотря на то, что Пленум ВАС РФ в Постановлении от 11.07.2011 №54 фактически опроверг такой вывод — но это уже другая история!) и рассматривают подписание передаточного акта с дольщиком как реализацию товара — объекта недвижимости, с соответствующим отражением доходов и расходов в момент такой реализации.

Схематично палитра мнений об изменении модели учета у застройщика, привлекающего денежные средства на счета эскроу, приведена на Рис. 2:

Источник: ECCON GROUP

К сожалению, единственного и окончательного мнения о порядке определения финансового результата по ДДУ в «эпоху эскроу» пока не сформировалось, поэтому решение о том, по какому пути идти в этом вопросе, оставим бухгалтеру и учетной политике компании-застройщика.

А мы пока зафиксируем первый важный тезис — порядок учета процентов по целевым кредитам и займам у застройщика зависит от применяемой застройщиком модели признания финансового результата, которая, в свою очередь, зависит от квалификации отношений между сторонами ДДУ (целевое финансирование, услуги застройщика, аналог договора купли-продажи недвижимости).

Поэтому стоит признать, что в настоящее время единый подход к порядку признания процентов по целевому кредиту (займу) застройщика отсутствует.

Бухгалтерский учет: немного теории

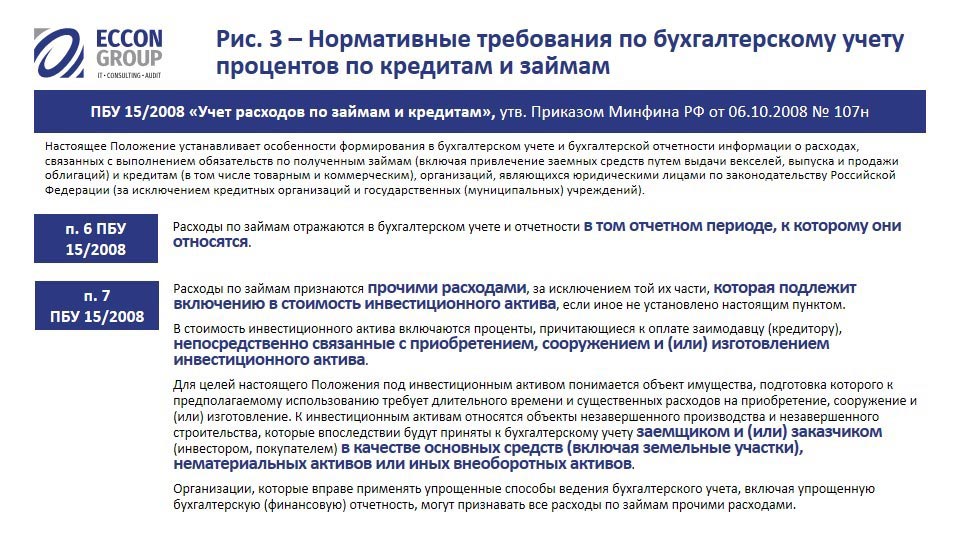

В бухгалтерском учете порядок учета процентов по кредитам и займам регламентирован ПБУ 15/2008 «Учет расходов по займам и кредитам», утвержденными Приказом Минфина РФ от 06.10.2008 №107н.

Положения данного документа предполагают, что процентные затраты отражаются в прочих расходах того периода, к которому они относятся, за исключением их части, подлежащей включению в стоимость инвестиционного актива (см. Рис. 3).

Источник: ECCON GROUP

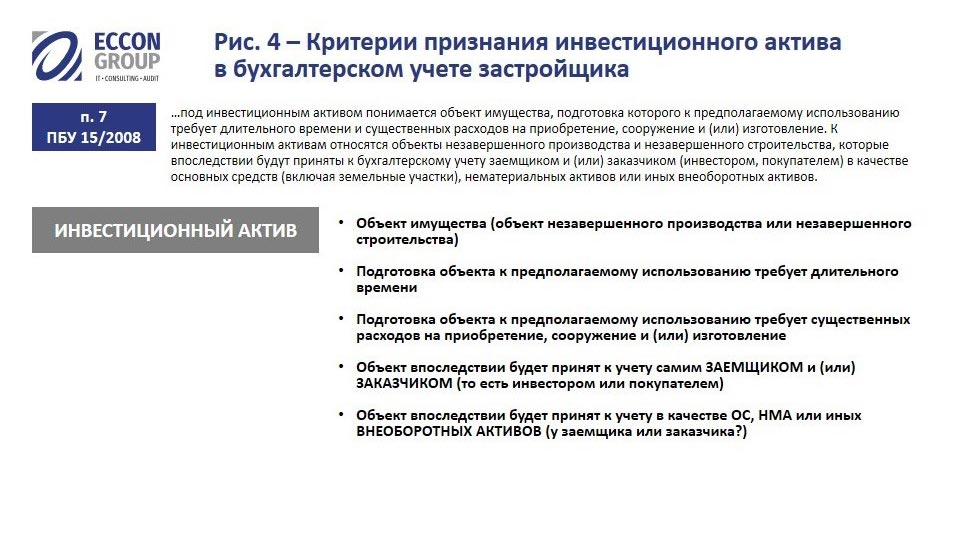

Из определения инвестиционного актива, данного в п. 7 ПБУ 15/2008, можно выделить ряд ключевых критериев его признания (Рис. 4).

Источник: ECCON GROUP

И вот на этом этапе возникает несколько вопросов в отношении признания актива инвестиционным, имеющих значение для застройщика.

Во-первых, может ли быть признан инвестиционным актив, который строится компанией для третьего лица? Определение пункта 7 ПБУ 15/2008 не содержит на это запрета: объект должен быть принят к бухгалтерскому учету «…заемщиком и (или) заказчиком (инвестором, покупателем)...».

Другой вопрос, что согласно данному определению объект впоследствии может быть принят к учету именно в качестве внеоборотного актива. А если речь идет об учете инвестора, то как девелопер может узнать, как этот инвестор будет учитывать будущий объект недвижимости у себя в учете? А если этих инвесторов несколько? А если они все — физические лица вообще без учета?

В данном случае следует констатировать, что этот пункт фактически не может работать, поскольку законодательством по бухгалтерскому учету не предусмотрена возможность установления зависимости между способами ведения бухгалтерского учета одним экономическим субъектом от ведения учета другими экономическими субъектами, в частности, его контрагентами. Поэтому при определении объектов, являющихся инвестиционными активами, экономический субъект не должен основывать свои решения на том, каким образом эти объекты будут впоследствии учитываться его контрагентом – заказчиком (инвестором, покупателем), в частности, будут ли они приниматься им к учету в качестве внеоборотных активов или нет.

Такие выводы содержатся в Рекомендации Р-69/2016-КпР «Включение долговых затрат в стоимость производимой продукции», принятой 27.05.2016 Фондом «НРБУ «БМЦ».

Из этого тезиса следует и следующий вывод – о том, что инвестиционным активом может быть признан актив, который в учете заемщика будет отражаться в составе оборотных активов, например, готовой продукции или товаров.

Кроме того, положениями Международных стандартов финансовой отчетности (МСФО) предусмотрено, что к «квалифицируемым активам», которые являются аналогом инвестиционных активов российского бухучета, могут относиться в том числе запасы (§7 МСФО (IAS) 23 «Затраты по заимствованиям»). А согласно п. 7.1 ПБУ 1/2008 «Учетная политика организации», утвержденным Приказом Минфина РФ от 06.10.2008 №106н, положения МСФО могут в первую очередь учитываться организацией при формировании своей учетной политики в том случае, если по конкретному вопросу учета в российском стандарте не установлен способ его отражения.

Фото: www.barcelonaimmo.com

Что касается таких критериев признания инвестиционного актива как длительность времени подготовки к использованию объекта и существенность затрат на его подготовку (строительство), то данные аспекты подлежат урегулированию в учетной политике организаций. Очевидно, что для девелопера, основным видом деятельности которого является строительство объектов недвижимости на продажу, такое строительство вполне можно признать и длительным, и существенным по стоимости.

Кстати, можно обратить внимание на то, что в критериях признания объекта строительства инвестиционным активом отсутствует требование о целевом назначении кредита или займа. Здесь речь идет о заемных средствах, фактически потраченных на приобретение (создание) объекта.

Но самый большой вопрос возникает здесь применительно к концепции «целевого финансирования».

Как мы уже говорили, в этом случае застройщик выступает в качестве посредника, получающего денежные средства и тратящего их на заранее оговоренные цели. Поэтому в его учете в этой части вообще никакого актива быть не должно. Затраты на строительство – это не совсем актив застройщика, это потраченные средства инвесторов.

Но так исторически сложилось, что застройщик (несмотря на то, что он фактически является агентом дольщиков) все затраты на строительство отражает в своем учете, накапливая их на счете 08 «Вложения во внеоборотные активы» и (или) счете 20 «Основное производство». Это является оправданным и с той точки зрения, что участники долевого строительства заключают договоры не одномоментно: они могут их потом расторгать, уступать права по ним и т.д. В связи с чем компания, выступающая в качестве специализированного застройщика долевого жилищного строительства, является по сути инвестором-застройщиком всего дома. А часть помещений и вовсе могут после ввода дома в эксплуатацию перейти в собственность самого застройщика – для дальнейшей продажи или самостоятельного коммерческого использования.

Иными словами, в учете застройщика стоимость незавершенного объекта строительства представляет собой такой сложный «комбинированный» объект, частично являющийся активом, возможно, инвестиционным, а частично состоящий из потраченных затрат целевого финансирования, которые и активом застройщика вовсе не являются, – причем соотношение этих частей постоянно меняется.

Бухгалтерский учет процентов у застройщика

С учетом вышеприведенных норм рассмотрим, какие подходы можно применять застройщику при отражении в учете процентов по целевым кредитам и займам.

Понятно, что детальный порядок учета зависит от положений учетной политики компании. Для упрощения рассматриваем вариант включения процентов в себестоимость строящегося объекта (для накопления затрат обычно используются счета 08 «Вложения во внеоборотные активы» и (или) 20 «Основное производство») — то есть их капитализация, и вариант отражения процентов в составе расходов текущего периода (счет 91 «Прочие доходы и расходы»), то есть ежемесячно, пропорционально количеству дней пользования суммой кредита (займа).

Первая ситуация — целевое финансирование. Это самая сложная и неоднозначная ситуация, прежде всего потому, что она мало урегулирована на нормативном уровне. А для застройщиков, перешедших на применение счетов эскроу, скорее всего, такой подход и вовсе невозможен.

Фото: www.asninfo.ru

Однако, если учитывать эту логику, а также наши предыдущие рассуждения о статусе отражаемого в учете застройщика актива в виде затрат на строительство объекта, то следует отметить, что нормы ПБУ 15/2008 об инвестиционном активе в данном случае неприменимы.

Если стоимость объекта строительства формирует имущество, передаваемое в рамках целевого финансирования, то учет в себестоимости затрат зависит от того, соответствуют ли такие затраты целям (направлениям) расходования средств целевого финансирования. Мы возвращаемся к ст. 18 214-ФЗ и размышлениям о ее применении разными категориями застройщиков (Рис. 1).

И если для компании, еще не перешедшей на эскроу, можно допустить возможность включения процентов в себестоимость строительства (это будет зависеть от соответствия кредита или займа условиям и ограничениям, установленным 214-ФЗ, в зависимости от даты разрешения на строительство), то для застройщика с эскроу возможность определения этих целей — под большим вопросом. Ведь если для таких застройщиков ст. 18 214-ФЗ не применяется, то как могут быть определены возможные направления расходования средств? В договоре с дольщиком? В кредитном договоре? В учетной политике?

Следует отметить также, что направления расходования средств целевого финансирования (по сути — цели ДДУ) и цели кредита — это не одно и то же. Некоторые эксперты высказывают такое мнение: «Кредит же целевой — на строительство, значит он может включаться в целевое финансирование». Спешим опровергнуть данное утверждение: цели расходования предоставленных средств определяются источником этого финансирования; для ДДУ — это дольщик, договор с ним и закон, регламентирующий эти отношения, а для кредита – выдавший его банк. Получается, что для обоснованной капитализации процентов по банковскому кредиту в себестоимости строительства необходимо получить условное согласие дольщика на использование его средств на уплату этих сумм в адрес банка.

Итак, наш вывод из вышесказанного такой: для застройщиков, заключающих ДДУ с условием о размещении денег на счетах эскроу и применяющих концепцию «целевого финансирования», капитализацию процентов в стоимости строительства считаем очень спорной позицией. Впрочем, как и саму возможность использования данного подхода в рамках действующего законодательства.

При применении подхода к признанию финансового результата по модели договора купли-продажи предполагаем, что строящийся объект недвижимости – это товар, то есть для целей учета — готовая продукция. А точнее, это совокупность соединенных вместе единиц продукции для разных заказчиков.

Как мы рассмотрели выше, оборотный актив также может быть инвестиционным активом, при условии соответствия иным критериям пункта 7 ПБУ 15/2008. Исходя из этого мы можем сделать вывод о возможности включения в стоимость продукции, подготовка которой к предполагаемому использованию требует длительного времени, процентных затрат по кредиту или займу, привлеченному для производства такой продукции.

Соответственно, если в учетной политике застройщика, применяющего подход «ДДУ аналог ДКП» будут прописаны критерии признания актива инвестиционным (какой срок подготовки объекта считается длительным и какие подготовительные затраты – существенными) и строящийся объект будет соответствовать таким критериям, то проценты по целевым кредитам и займам могут быть капитализированы в его стоимости. Если объект строительства не будет соответствовать критериям признания инвестиционным активом, то долговые затраты подлежат признанию прочими расходами компании.

А вот что касается услуг застройщика, то совершенно очевидно, что они не могут быть квалифицированы в качестве инвестиционного актива, да и вообще в качестве актива. Поэтому застройщик, применяющий метод равномерного признания своих услуг, вне зависимости от того, перешел он на использование счетов эскроу или нет, не может включать сумму начисленных процентов в себестоимость строительства. Впрочем, в этом и нет большого практического смысла, поскольку при таком подходе затраты на строительство, относящиеся к реализованным по ДДУ помещениям, ежемесячно должны списываться на текущие расходы периода, покрываясь соответствующими суммами начисленного расчетного дохода.

Таким образом, порядок возможного учета процентов по целевым кредитам и займам застройщика в зависимости от применяемой модели учета можно представить в виде такой схемы (Рис. 5):

Источник: ECCON GROUP

Положения Налогового кодекса РФ об учете процентов

В налоговом учете требования об учете процентов по кредитам и займам существенно для целей налога на прибыль отличаются от бухгалтерского учета. Здесь нет понятия инвестиционного актива, да и правилами формирования первоначальной стоимости амортизируемых активов и запасов не предусмотрено включение в нее сумм процентных расходов.

В налоговом учете проценты по любому виду долговых обязательств налогоплательщика признаются внереализациоными расходами текущего периода на основании пп. 2 п. 1 ст. 265 НК РФ, с учетом особенностей, предусмотренных ст. 269 НК РФ.

Что касается застройщика, то так получается, что в налоговом учете имеют место две конкурирующие позиции по учету процентных затрат на строительство.

С одной стороны, многочисленными письмами Минфина РФ было подтверждено, что расходы, связанные с выплатой процентов по кредитам и займам, в соответствии с пп. 2 п. 1 ст. 265 НК РФ учитываются для целей налогообложения прибыли организаций как внереализационные расходы и включению в первоначальную стоимость объекта строительства (амортизируемого имущества) не подлежат. И этот факт не вызывает вопросов.

Фото: www.gtrk-vyatka.ru

С другой стороны, если речь идет не о стоимости амортизируемого имущества, а о стоимости имущества, передаваемого в рамках целевого финансирования дольщику, то следует учитывать нормы пп. 17 п. 270 НК РФ, согласно которым при определении налоговой базы по налогу на прибыль не учитываются расходы в виде стоимости имущества, переданного в рамках целевого финансирования в соответствии с пп. 14 п. 1 ст. 251 НК РФ. Это значит, что потраченные целевым образом деньги дольщика – это не расходы застройщика.

И вот здесь мы опять возвращаемся к вопросу, соответствует ли уплата процентов целям расходования средств дольщиков. Ведь только в этом случае проценты могут быть фактически капитализированы застройщиком в стоимости строящегося объекта, то есть в данном случае – учтены при расчете экономии по окончании строительства.

И в данной ситуации наши выводы будут аналогичны. Для застройщиков, которые продолжают работать без эскроу, направления расходования средств дольщиков предусмотрены соответствующими редакциями ст. 18 214-ФЗ. При соответствии которым проценты по целевому кредиту или целевому займу могут быть включены в уменьшение целевого финансирования, а для застройщиков с эскроу мы считаем капитализацию процентов очень рискованным решением.

Но, оговоримся, эти выводы актуальны по нормам действующего законодательства, до тех пор, когда (точнее, если) будут приняты изменения в Налоговый кодекс РФ, включающие средства на эскроу-счетах в целевое финансирование.

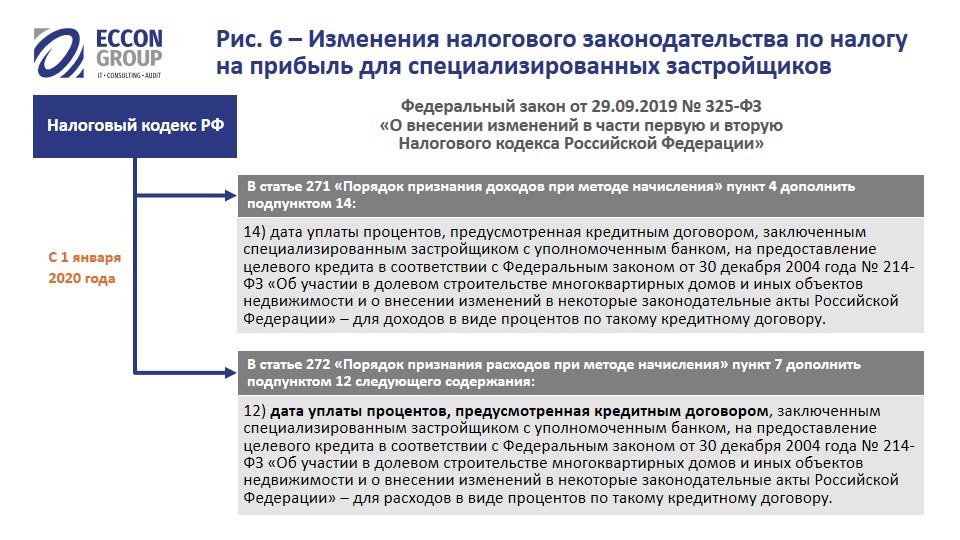

Вместе с тем, при принятии решения о порядке налогового учета процентов нельзя обойти вниманием и недавние изменения налогового законодательства, вступившие в силу с 1 января 2020 года (см. Рис. 6).

Источник: ECCON GROUP

Данными изменениями регламентируются особенности учета процентов по целевому кредиту, заключенному специализированным застройщиком с уполномоченным банком. Теперь нормами пп. 12 п. 7 ст. 272 НК РФ предусмотрено, что такие проценты подлежат признанию не в конце каждого месяца пользования кредитом (п. 8 ст. 272 НК РФ), а в момент их фактической уплаты. Аналогичная норма в отношении признания доходов банка, выдавшего такой кредит, содержится в пп. 14 п. 4 ст. 271 НК РФ.

Налоговый учет процентных затрат

Первое, на что стоит обратить внимание в данном случае, — что в налоговом учете проценты по целевым кредитам от банков и проценты по займам от учредителя должны учитываться по-разному.

Второй важный момент — изменение налогового законодательства с 1 января 2020 года.

Ну и не стоит забывать о разных подходах к расчету финансового результата (Рис. 2), которые влияют на методы учета для целей налогообложения у застройщика.

В результате выводы о возможных подходах к отражению процентов по целевому кредиту от банка в налоговом учете можно представить в виде такой схемы, как на Рис. 7:

Источник: ECCON GROUP

Соответственно, получается, что во всех случаях, кроме применения концепции «целевого финансирования» застройщиком без эскроу, суммы причитающихся к оплате процентов по целевому кредиту будут признаваться в налоговом учете внереализационными расходами.

Причем, до начала текущего года процентные расходы по целевому кредиту подлежали признанию в общем порядке, согласно п. 8 ст. 272 НК РФ — на конец каждого месяца отчетного (налогового) периода или на дату прекращения кредитного договора, а начиная с 1 января 2020 года они должны учитываться на дату уплаты процентов (пп. 12 п. 7 ст. 272 НК РФ).

Что касается процентов по целевым займам от материнской компании застройщика, то эти суммы и после 1 января 2020 года продолжают признаваться внереализационными расходами ежемесячно, вне зависимости от даты их уплаты. Но если застройщик пока не использует счета эскроу и в налоговом учете рассчитывает экономию по окончании строительства, то проценты по такому займу могут быть учтены в уменьшение средств целевого финансирования, при их соответствии требованиям 214-ФЗ.

И в качестве заключения…

Еще раз отметим, что, к сожалению, вопрос о порядке учета процентов по целевым кредитами и целевым займам, полученным застройщиком долевого жилищного строительства, относятся к разряду таких, которые в настоящее время не имеют однозначного решения. Множество условий и факторов оказывают влияние на процесс принятия решения об учете.

Мы очень надеемся, что рассуждения и выводы, изложенные в настоящей статье, помогут бухгалтерам компаний-застройщиков определиться с возможными подходами к учету процентных затрат, в зависимости от конкретной ситуации, и решить для себя — капитализировать или списать эти проценты на расходы.

Приглашаем обсудить эти вопросы на очном семинаре «Финансирование, бухгалтерский учёт и налогообложение деятельности застройщиков в 2020 году», который пройдет в Красной поляне (Сочи) 3—4 сентября нынешнего года.

Ольга ГАРАЩЕНКО (на фото слева), генеральный директор аудиторской фирмы «Эксклюзив Консалтинг» (ECCON GROUP)

Наталья БРОВКИНА (на фото справа), руководитель отдела консультационных услуг аудиторской фирмы «Эксклюзив Консалтинг» (ECCON GROUP)

Другие публикации по теме:

Эффект налогового капкана: чем для застройщика-«упрощенца» может обернуться переход на эскроу

Эксперты: при использовании застройщиком счетов эскроу льгота по НДС должна быть сохранена

Эксперты: счета эскроу фактически отменяют упрощенное налогообложение застройщиков

С пяти до трех лет сокращен срок, в течение которого можно перепродавать жилье без уплаты НДФЛ

Застройщикам, возводящим социальную инфраструктуру, уменьшат налог на прибыль и НДС

В правительстве исключат завышение налогооблагаемой базы для недвижимости

Эксперт Ольга Гаращенко: Актуальная информация о ценах в строительстве есть у налоговой

Предпринимателей обложат экологическим налогом

Как изменился порядок расчета налога на недвижимость

Минфин России поможет застройщикам сэкономить при создании юрлиц под каждый проект

Теперь взносы в компенсационный фонд долевого строительства не будут облагаться налогами