Как застройщик из Екатеринбурга выстроил прогнозирование на базе MacroCRM

Компания Астон использует CRM для сбора данных и прогнозирования финансовых показателей. Этого удалось достичь за счет использования отраслевого программного решения.

Профиль клиента

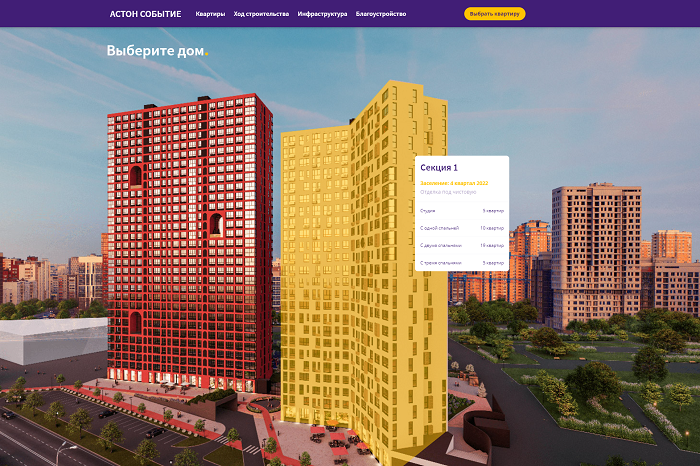

Астон строит в Екатеринбурге с 2004 года, за это время введено более 200 тыс. кв. м жилья. Компания стремится создавать архитектуру, которая привлекательно выглядит не только в день сдачи, но сохраняет привлекательность годами и даже десятилетиями.

Проект ЖК АСТОН СОБЫТИЕ (на фото) занял 3-е место в номинации «Лучший жилой комплекс-новостройка Свердловской области» на градостроительном конкурсе ТОП ЖК-2022.

Чтобы реализовывать больше домов, компании требовалась новая CRM-система, которая бы учитывала требования команды. Ею стала MacroCRM. Об опыте использования системы рассказал коммерческий директор «Астон» Павел Бусыгин.

Почему не устраивала прежняя CRM

Компания Астон использовала универсальную CRM. Она решала базовые потребности, но систему не получилось адаптировать под запросы компании. Доработки требовали отдельного бюджета и времени на разработку. Тогда в компании решили перейти на отраслевую CRM.

Достоинства и недостатки старой CRM |

|

✅Решала задачу по шахматке

|

❌ Не устраивала техническая поддержка ❌ Слабая отчетность ❌ Нет интеграции сквозной аналитики ❌ Нет динамического ценообразования |

В Астон выбирали между несколькими решениями, но остановились на продукте MACRO. Решающим фактором стали отзывы застройщиков Екатеринбурга.

«Почему выбрали MacroCRM? Во-первых, по отзывам коллег, которые уже использовали систему. Во-вторых, понравился набор готовых решений, созданных для девелопмента: оцифрованная шахматка, отчетность, работа с ценой и многое другое, — рассказывает коммерческий директор компании Астон Павел Бусыгин (на фото). — Также важным моментом стали положительные отзывы о техподдержке» — добавил он.

Переход на MacroCRM

Внедрение MacroCRM началось в январе 2021 года. В течение месяца перенесли данные и освоились с новой системой. Также с сайтом синхронизировали шахматку, оцифровали планировки, презентации и подключили телефонию. Поддержка разработчиков провела обучение, а затем выслала материалы для самостоятельного обучения.

Карта перехода на MacroCRM |

|

1 месяц |

Специалисты поддержки провели обучение, отправили подсказки для самостоятельного обучения Перенесли данные из старой CRM Внедрили шахматку, планировки, презентации и синхронизировали телефонию |

1,5-2 месяца |

Интегрировали сквозную аналитику Roistat Создали индивидуальные шаблоны Команда погрузилась в функционал системы |

6 месяцев |

Интеграция с СКБ «ТЕХНО» — электронной регистрацией недвижимости в Росреестре Личный кабинет клиента с возможностью платного бронирования квартир Подключено динамическое ценообразование Синхронизация платежей клиентов с 1С бухгалтерия |

Планы |

Проработать интеграцию с открытием эскроу-счетов |

На полное погружение в систему и освоение функционала ушло полгода. В это время команда Астон начала отправлять запросы по кастомизации MacroCRM. Все идеи обсуждались. Некоторые процессы оптимизировали в рамках стандартизированных решений, другие дописывались под запросы Астон.

В целом переход на новую CRM прошел безболезненно: была заинтересованность со стороны компании и разработчиков.

Как Астон используют MacroCRM

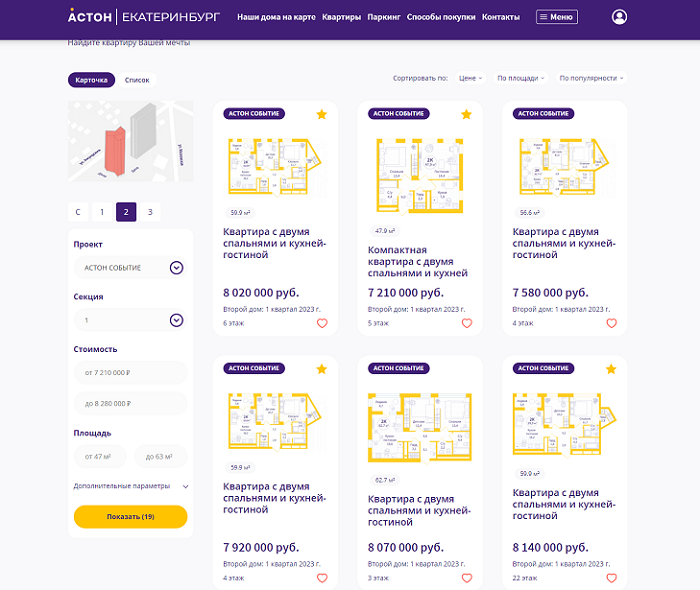

Полная интеграция с сайтом. В нее входит выгрузка шахматки, прием заявок и запросов на платную бронь. При этом оформить бронирование может сам клиент и менеджер.

Интерактивный каталог. Он встраивается на сайт по API и позволяет застройщику демонстрировать ассортимент и продавать объекты недвижимости в удобном для клиентов формате.

Система фильтров поможет клиенту выбрать подходящий вариант квартиры, посмотреть планировки и условия ипотеки.

Динамическое ценообразование. «Мы продаем четыре дома. Модуль ценообразования пока используем только на двух, — рассказали в компании. — Сейчас важнее изучить алгоритм, понять тонкости его управления, а уже потом можно внедрять продукт в следующие проекты».

Справка Стандартная финансовая модель берет на основу рентабельность квадратного метра. Динамическое ценообразование учитывает множество переменных: план продаж, поведение конкурентов, активность аудитории, вымывание определенных типов квартир и т.д. Все эти данные анализируются алгоритмом, чтобы он дал застройщику рекомендации по изменению цен. |

Раньше вопросы ценообразования вел сотрудник, который самостоятельно анализировал данные по бронированию и покупкам. Но здесь оставался риск человеческого фактора: например, в потоке информации можно было упустить вымывание конкретного типа квартир.

Сейчас за состоянием продаж следит алгоритм. Он автоматически информирует о рисках и рекомендует действия по изменениям в цене. Конечное решение остается за человеком, но ему больше не нужно мониторить данные день и ночь.

Автоматизация рутины. Вся необходимая информация для работы собрана внутри CRM, а не разделена на множество источников. Это позволило автоматизировать повторяющиеся процессы, сэкономив время сотрудников. Например, отчеты формируются в несколько кликов.

Прогнозирование и аналитика

Базовая задача любой CRM — создать удобное и контролируемое рабочее пространство. Однако продажам в девелопменте свойственны уникальные черты, например долгий цикл сделки. Решение MACRO на старте адаптировано под эти бизнес-процессы, и дает гораздо больше, чем просто контроль.

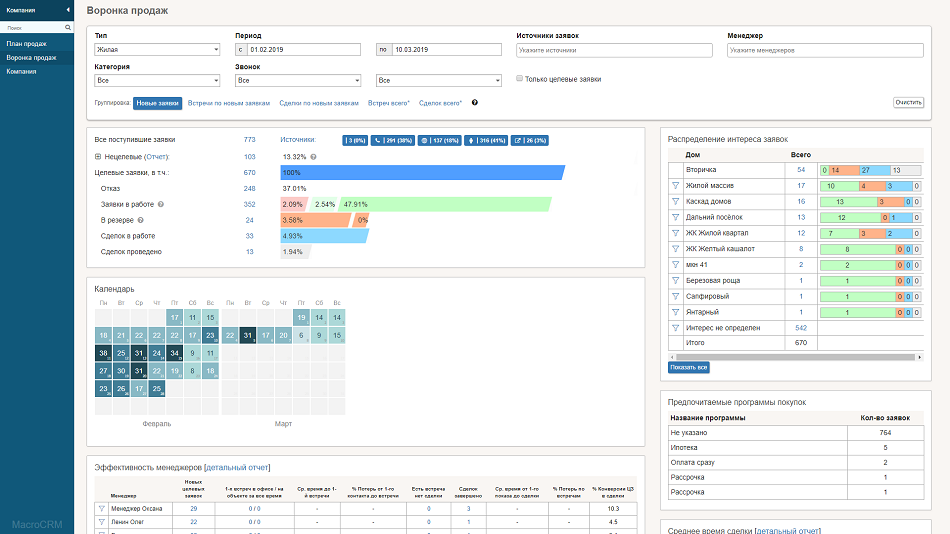

«Как управленец я вижу динамику бронирования, обращений и рост стоимости. Все это помогает строить прогнозы вместе с финансовой службой, — отмечает Павел Бусыгин. — Что касается управления, то исчезли вопросы к прозрачности работы менеджеров: теперь мы понимаем, чем они занимаются в конкретный момент и с какой результативностью. Это базовые вещи, но предыдущая CRM ограничивала и в них», — добавил он.

Застройщик использует MacroCRM для прогнозирования будущего финансового результата. В компании применяют собственную систему анализа, использующую ретроспективные данные из CRM. Они касаются бронирования, конверсии и других целевых показателей. Если команда понимает, что не «попадает» в желаемый результат, действия корректируются.

Анализ данных помогает в разных ситуациях. Вот несколько примеров:

Сценарий А. В резерве стало больше квартир, чем нужно. Обычно на это реагирует модуль динамического ценообразования. Значит, спрос опережает плановые значения, и необходимо повышать стоимость.

Сценарий Б. Вместо 50 обращений поступило только 40. При средней конверсии план будет выполнен только на 80%. Компанию это не устраивает, поэтому изучается история сделок. Возможно, менеджеры не звонят или звонят, но неэффективно, процент отказов увеличился, конверсия в покупку упала. Здесь может случиться что угодно, ведь рынок стремительно меняется. Главное, что CRM собирает нужные данные, на основе которых принимаются решения.

Также в работе помогает телеграмм-бот. Он оповещает о согласовании сделок, изменениях в стоимости и других событиях. У него нет перерывов на обед и выходных, поэтому бот помогает руководителям принимать решения.

Результаты за год

● Экономия производственного ресурса. Каждый сотрудник понимает задачи, видит результат и не отвлекается на рутину. Автоматизация ускорила процессы согласования и принятия решений.

● Порядок в работе. Четко выстроены роли сотрудников, их функционал, распределение и зоны ответственности.

● Рост конверсии. Сама CRM не повышает продажи, но она дает контроль за количеством звонков, встреч и других параметров.

● Сбор данных позволяет прогнозировать финансовые показатели и выполнение плана. При необходимости компания может изменить план действий.

● Телеграм-бот оповещает руководство компании о важных событиях, например, необходимости повысить стоимость на категорию квартир.

СПРАВКА ЕРЗ.РФ: Группа Астон

Показатели текущего жилищного строительства

Объем текущего строительства — 44 395 кв. м

Объектов строительства — 3 (в 2 ЖК)

Место в ТОП по РФ — 454-е

Место в ТОП по Свердловской области — 26-е

Показатели по вводу жилья

Объем ввода жилья в 2021 г. — 7 327 кв. м

Место в ТОП по РФ по вводу жилья в 2021 году — 914-е

Текущий объем ввода жилья в 2022 г. — 0 кв. м

Рейтинг ЕРЗ.РФ (показатель своевременности ввода жилья застройщиком)

Текущий рейтинг — 5 (из 5)

Рейтинг в I кв. 2021 г. — н/р

Другие публикации по теме:

Почему после шести лет поиска CRM старейший застройщик Брянска остановился на решении MACRO

Как с помощью цифровизации на 30% повысить эффективность отдела снабжения застройщика

Как оцифровка бизнес-процессов помогла девелоперу перейти к многоэтажному строительству

Цифровизация топового застройщика Кемеровской области повысила эффективность менеджеров на 40%

Оцифровка процессов в девелопменте. Кейсы застройщиков

Продажи новостроек: как сохранить спрос и динамику. Кейсы консалтеров и IT-компаний

Федеральный застройщик и экосистема MACRO заключили крупную сделку

Партнёрство как основа успеха: путь MACRO от стартапа до федеральной компании

Кейс: увеличение продаж застройщика с помощью MacroCRM

Профессионалы обсудили проблемы проектного финансирования застройщиков

На чем построена философия компании MACRO

Профессионалы обсудили проблемы проектного финансирования застройщиков