Михаил Мень рассказал как заместить деньги, инвестированные в строительство гражданами

Глава Минстроя РФ Михаил Мень дал интервью радиостанции Business FM, в котором рассказал о долевом строительстве, обманутых дольщиках, сбоях в системе страхования и о многом другом. Предлагаем вашему вниманию адаптированный вариант этого интервью.

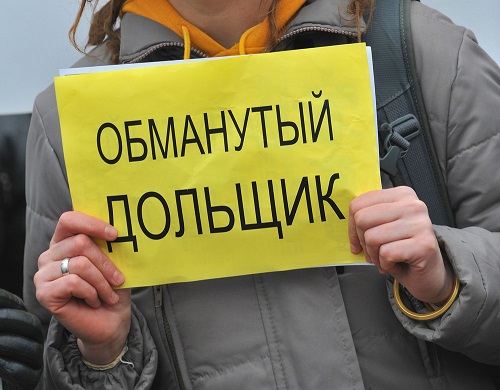

Фото: www.misanec.ru

Сколько в России пострадавших дольщиков

«Буквально два месяца назад правительство поставило субъектам РФ и регионам задачу: составить планы-графики, или, как мы их называем, дорожные карты, в которых нужно четко отразить количество проблемных объектов и планы поэтапного решения по их достройке, — рассказал Михаил Мень (на фото). — На сегодняшний день регионы подали эти дорожные карты.

И вот цифры: у нас в стране сейчас 830 проблемных объектов. По ним заключено порядка 86 тысяч договоров долевого участия. Если учесть, что каждый договор — это семья, то можно говорить о более чем 100 тыс. человек, которые оказались в очень сложной ситуации.

Почему обманутые дольщики стали общенациональной проблемой

Одна из причин — турбулентность экономики в 2014—2015 годах. Как раз сегодня мы начинаем вводить в эксплуатацию те жилые дома, которые получали разрешение на строительство в 2015-м, когда были серьезные финансовые проблемы у ряда компаний в целом по стране. Это один из факторов, который носит объективный характер.

С одной стороны, покупательная способность стала ниже. С другой, получилось так, что не совсем рассчитали свои возможности некоторые застройщики. Банки практически перестали кредитовать застройщиков, считая, что строительство жилья — очень рискованный бизнес, и отчасти с ними можно согласиться.

Так что главное — неправильный расчет экономической модели. Многие рассчитывали, что экономика будет дальше идти вверх. Кто-то приобретал непрофильные активы, полупрофильные. Та же группа компаний «СУ-155» приобрела массу промышленных предприятий, косвенно связанных со строительством, но ведь это совершенно разные виды деятельности и разные виды бизнеса.

И еще важный фактор: страхование, которое было введено с 1 января 2014 года, себя не оправдало.

Фото: www. tumentoday.ru

Решает ли проблему возбуждение уголовного дела

Если посмотреть на реальную картину, то любое возбуждение дела дает возможность страховым компаниям на основании действующего законодательства признать это форс-мажорными обстоятельствами и не выплачивать деньги по своим страховым обязательствам. И вот это проблема действительно серьезная.

Но я хотел бы подчеркнуть, что это все-таки зона ответственности региональных властей. Когда региональные власти выдают разрешение на строительство, выделяют землю, они правительство РФ в лице Минстроя не спрашивают.

Есть ли выход

Мы видим случай группы компаний «СУ-155», когда могли пострадать порядка 30 тысяч человек в 14 регионах страны. Но владельцы были на месте, и они сотрудничали с теми, кто принимал соответствующие решения. Поэтому сегодня строительство ведется, и до конца следующего года все эти проблемные объекты, в которых должны получить квартиры 30 тысяч человек, будут достроены.

Здесь как раз положительный пример, когда собственники согласны на все, согласны отдать все активы, и это работает.

Почему не сработало страхование

У нас сегодня в различной стадии строительства застраховано 122 млн квадратных метров жилья. Но мы понимаем, что страховые компании, мягко скажем, не всегда выполняют свои обязательства. Страховых премий страховые компании за это время получили без малого 39 млрд рублей. А страховых случаев в этом году (раньше их не было, потому что у строительного процесса двухгодичный период) — на 50 млн рублей. То есть на 20 квартир, условно говоря. И, конечно, это вызывает беспокойство.

К счастью, сейчас наши коллеги из Минфина вместе с Центральным Банком готовят законопроект о санации страховых компаний. Именно из-за того, что страхование не сработало, было принято решение, и оно утверждено на самом высоком уровне, на уровне Президента страны, о создании государственного компенсационного фонда, который заменит собой страховые компании.

Фото: www.arena-rv.ru

Где деньги, перечисленные страховщикам

Сейчас важная задача, чтобы в случае каких-то проблем у тех застройщиков, которые входят в эти 122 млн кв. м, страховые компании случайно не обанкротились. Как это произошло с рядом страховых компаний, которые, например, страховали ту же группу компаний «СУ-155». Там то, что строилось в 2014 году, все было застраховано, но страховые компании обанкротились вместе с самим застройщиком.

Поэтому сегодня необходим механизм санации страховых компаний в случае таких форс-мажорных обстоятельств.

Что делать, если страховая компания не помогла

Регион полностью несет ответственность вместе со своими муниципальными образованиями за эти вопросы. Я имею право так говорить, потому что много лет проработал в непростом регионе, и когда завершал работу и переезжал в Москву, не оставил ни одного обманутого дольщика.

У меня в Ивановской области не было на тот период, в 2013 году, ни одного обманутого дольщика. По какой причине? По очень простой, потому что я лично следил за каждым объектом, за каждым домом, я знал каждого застройщика, занимался этой темой.

А многие коллеги, прошу прощения за критику, к сожалению, пускают это на самотек и не следят за тем, кому они выдают заключения о соответствии. Вот это важный момент, и я хочу на нем коротко остановиться: с 1 января текущего года выдается заключение о соответствии застройщика 218-ФЗ. И это вход на рынок, в некоем смысле лицензия.

Как выдают заключения о соответствии

Когда мы готовили доклад Президенту, мы посмотрели, кто в субъектах РФ выдает заключения о соответствии. 24 субъекта неплохо справлялись, они привлекли к этому делу Стройнадзор, у которого есть понимание, есть возможность выезжать на стройку.

Часть регионов доверили это своим региональным министерствам или департаментам по строительству, а часть — просто различным органам, которые никакой компетенции в этом плане не имеют. Например, вот этот надзор за долевым строительством совмещен с надзором по выдаче лицензии на алкоголь, с черными, цветными металлами.

По поручению Президента и премьер-министра мы выстраиваем единую, одинаковую сетку, то есть будут либо отдельные органы, как это сделано в Москве, либо этим будет заниматься Стройнадзор, а мы будем методически помогать, контролировать ситуацию.

Как заместить деньги, инвестированные в строительство гражданами

Мы посмотрели международный опыт. Компенсационные фонды, наподобие того, что создали мы, в ряде государств работают, в том же Казахстане, например. И на определенный исторический период, безусловно, это другой уровень защищенности людей, которые участвуют в долевом строительстве. Но рано или поздно, я хочу сделать важное заявление, мы все равно должны будем от долевого строительства уходить.

На последнем совещании Президент страны поставил задачу сделать план-график вместе с Центробанком. Просто чтобы понимали, как можно заместить эти инвестиции людей, которые находятся в отрасли. Сегодня люди инвестировали порядка 3,5 трлн рублей. Это те средства, которые пришли в отрасль именно через принципы долевого строительства. И нам банковская система должна ответить: за какое время, по какой цене можно заместить эти 3,5 трлн рублей? И вообще, по силам ли банковской системе заместить такой объем и в какой период?

Мы должны это четко посчитать, поэтому рано или поздно нам надо будет перейти к цивилизованному рынку, когда строители финансируются не людьми, а банками, то есть к проектному финансированию. И дальше уже люди спокойно покупают жилье, в первую очередь, готовое жилье, а банковское сопровождение всего процесса стройки гарантирует спокойствие наших граждан. Но это перспектива.

Что даст компенсационный фонд

У нас основные проблемы появились по результатам кризисных явлений 2008 года и потом 2014—2015 годов, ранее таких сбоев не было. Но сегодня общая «токсичность» отрасли долевого строительства порядка 7%, достаточно высокая. Мы это понимаем, и поэтому было принято решение идти на некую гарантию со стороны государства.

Только в октябре заработал государственный компенсационный фонд. Он существует меньше месяца, но уже 54 застройщика из 24 субъектов РФ первые свои взносы в этот фонд внесли. Хочу подчеркнуть, что фонд сделан был в виде публичной правовой компании, и процедура шла так долго, чтобы это был максимально открытый институт, чтобы его могла принять и Счетная палата, и любые другие контрольные органы.

Это будет публичная прозрачная компания, которая будет заниматься только аккумулированием средств. А в случае возникновения проблем, она будет либо что-то достраивать, если это высокая стадия готовности, либо компенсировать средства гражданам. Средний тариф сегодня такой же, как был у страховых компаний, — 1,2% от стоимости договоров долевого участия.

Фото: www.amic.ru

За чей счет достраивать

Универсального ответа на этот вопрос нет. И здесь каждый регион принимает самостоятельные решения. Что делает правительство России в этой ситуации? Мы помогаем земельными ресурсами. У нас есть механизмы. Через Агентство ипотечного жилищного кредитования мы берем федеральную землю и выделяем регионам, чтобы они могли заинтересовать потенциальных инвесторов, застройщиков для решения этой проблемы.

Это первое. Дальше есть механизм, комиссионный механизм, через наше министерство. Можно поменять застройщика, сохранив обязательства перед дольщиками. Что, как правило, делают регионы? Увеличивают ТЭПы (технико-экономические показатели), поднимают этажность, добавляют участки для следующего дома, чтобы заинтересовать нового застройщика, и он мог решить проблемы старого застройщика. Конечно, для этого нужны покупатели, и такие механизмы очень хорошо работают в тех субъектах, где есть хороший спрос. Та же Москва, Московская область — там так решать вопрос можно.

Дальше власти на себя берут часть обязательств застройщика, имеется в виду инфраструктура — социальная, инженерная, внутриквартальная дорожная. В таких случаях привлекается бюджет. Но есть и субъекты, где включаются и механизмы прямой бюджетной поддержки. Вот в Самарской области как раз применяется такой метод.

Еще раз повторю, универсального решения нет, но в дорожных картах, которые в открытом доступе сегодня висят, должен быть прописан каждый дом. К сожалению, пока еще до конца коллеги наши каждый дом не прописали со сроками, но до конца года мы вместе с губернаторами эту работу завершим.

Когда достроят все проблемные долгострои

Из этих 830 объектов, которые в дорожных картах прописаны, 140 объектов будет уже завершено до конца этого года, довольно неплохая цифра. 187 объектов будет завершено до конца следующего года. 276 объектов будет завершено с 2019-го по 2021 год.

К сожалению, по порядка 220 объектам пока наши коллеги в субъектах РФ не понимают ни механизмов, ни сроков. И это, безусловно вызывает раздражение у людей, потому что когда они видят перспективу, видят, что под этой дорожной картой стоит подпись ответственного лица, то понимают, что это все реалистично.

Фото: www.sevizm.mos.ru

Как навести порядок в регионах

Дело в том, что главная проблема — выдача разрешений на строительство. Мы сейчас отрегулировали эту тему таким образом: выпущено шесть постановлений правительства, которые утвердили исчерпывающие перечни необходимых согласований для получения разрешений на строительство. Это и жилищное строительство, и нежилые помещения, и подключения к различным сетям.

И сегодня мы по поручению Президента создали штаб, с участием Генеральной прокуратуры, аппаратов полпредов Президента в федеральных округах. Цель — отслеживать, как выполняется эта задача на муниципальном уровне.

К сожалению, во многих муниципалитетах начинают придумывать еще определенные согласования для получения разрешения на строительство. Мы с нашими коллегами из Москвы и Санкт-Петербурга действительно предприняли много усилий за эти четыре года, пока существует министерство, для сокращения и получения разрешений на строительство. Напомню, что мы были на 179-м месте по рейтингу Doing business, а сейчас — на 115-м.

Почему сокращать надо осторожно

В докладе Президенту я подчеркнул: сокращение согласований должно происходить очень осторожно. По выдаче разрешений на строительство в жилищной сфере у нас было, когда мы начинали работу, больше 200 согласований, а к концу года мы выйдем на 103 согласования. Сокращаем осторожно, потому что самое главное — безопасность людей.

При этом очень важно, и это как раз то, о чем говорил Президент, чтобы регулирование, которое мы на уровне правительства сделали, реально дошло до низа, и чтобы никто не придумывал никаких дополнительных согласований, заключил министр

Другие публикации по теме:

Опубликованы поручения Владимира Путина в сфере долевого строительства

Исчерпывающий перечень процедур уменьшается еще на 15 пунктов

Справедливо ли 115-е место России по простоте разрешительных процедур в строительстве

Минстрой: Форма заключений о соответствии застройщиков нормам 214-ФЗ будет унифицирована

Деятельность органов контроля в сфере долевого строительства будет реформирована

На сайте Минстроя опубликованы дорожные карты по решению проблем обманутых дольщиков

Михаил Мень: размер взноса в компенсационный фонд долевого строительства составит 1,2%