Реестр перспективных проектов, выход на рынок облигаций, проект «умного жилья» — в эфире «СТРОЙКА. ГЛАВНОЕ»

Ведущие эксперты рынка недвижимости в прямом эфире ютуб-канала MACRO TV в рамках проекта «СТРОЙКА. ГЛАВНОЕ» в 30-минутном блиц-формате 18 мая обсудили самые актуальные вопросы недели.

Совместный проект компании MACRO Marketing и портала ЕРЗ.РФ «СТРОЙКА. ГЛАВНОЕ» проходит каждый вторник в 11:00 (МСК). Спикеры выпуска сами выбирают, какие вопросы наиболее актуальны для строительной отрасли на этой неделе.

18 мая обсуждались следующие вопросы:

• Реестр перспективных проектов: какие задачи решает и нужен ли он застройщикам.

• Проект «умного здания» в жилом комплексе или технологии будущего.

• Какие перспективы дает застройщикам выход на рынок облигаций.

В обсуждении этих вопросов приняли участие:

• Кирилл Холопик, генеральный директор «Института строительной отрасли», руководитель портала ЕРЗ.РФ;

• Денис Гулый, заместитель директора портала ЕРЗ.РФ, руководитель управления мониторинга жилищного строительства;

• Алексей Белоусов, генеральный директор СРО А «Объединение строителей СПб»;

• Искандер Юсупов, заместитель генерального директора девелоперской компании «Унистрой»;

• Анастасия Шустова, руководитель направления по работе с инвесторами федерального девелопера «Талан»;

• Анна Гаврина, аналитик группы компаний «ЭНКО».

Ведущая круглого стола, директор компании MACRO Marketing Светлана Опрышко (на фото) открыла дискуссию обсуждением нового модуля портала ЕРЗ.РФ — реестра перспективных проектов (РПП), который был введен в эксплуатацию в январе 2021 года. На данный момент пользователями модуля являются 137 участника рынка строительства.

«В начале 2020 года к нам обратились коллеги из Сбербанка с просьбой выявить проекты жилищного строительства на максимально ранней стадии, — пояснил Денис Гулый. — Мы эту задачу выполнили. На данный момент в реестре перспективных проектов по всем регионам России учтено более 4 тыс. объектов», — проинформировал специалист.

Чтобы попасть в РПП, необходимо получить логин и пароль. После этого пользователь увидит стандартное поисковое меню сайта ЕРЗ.РФ, а так же основные разделы: список, таблица и карта.

Портал ЕРЗ.РФ определил четыре главные ценности для застройщика.

1. Бесплатный доступ. Все застройщики могут подключиться к реестру, ознакомившись с партнерской программой.

2. Возможность выявления проектов жилищного строительства у конкурентов до начала строительства и продаж.

3. Возможность оценки будущего конкурентного окружения.

4. Сокращение затрат на самостоятельный мониторинг.

«Мы постоянно работаем с коллегами над тем, чтобы увеличить не только охват нашего реестра, но и глубину, — отметил Денис Гулый, добавив: — Стараемся делать так, чтобы застройщик видел не только какие-то общие данные, но и мог узнать потребительские характеристики проекта. Важно не только знать, кто и где строит, но и масштаб проекта, количество квартир, площадь и т.д.», — заметил он.

Спикеры единогласно отметили общую заинтересованность в ресурсе и его пользу, как для девелоперов, так для потенциальных инвесторов.

«Для нашего региона основным преимуществом является отражение в реестре проектов застройщиков, которые реализуют свои объекты только после ввода в эксплуатацию, — рассказала Анна Гаврина (на фото). — Мы понимаем, что на сайте НашДом.РФ информацию о проектной документации увидеть не сможем. В частности, если говорить об особенностях ведения региональных реестров разрешений на строительство, то у нас эта информация присутствует в очень усеченном виде. И в данном случае реестр перспективных проектов оказывает нам существенную помощь», — резюмировала аналитик.

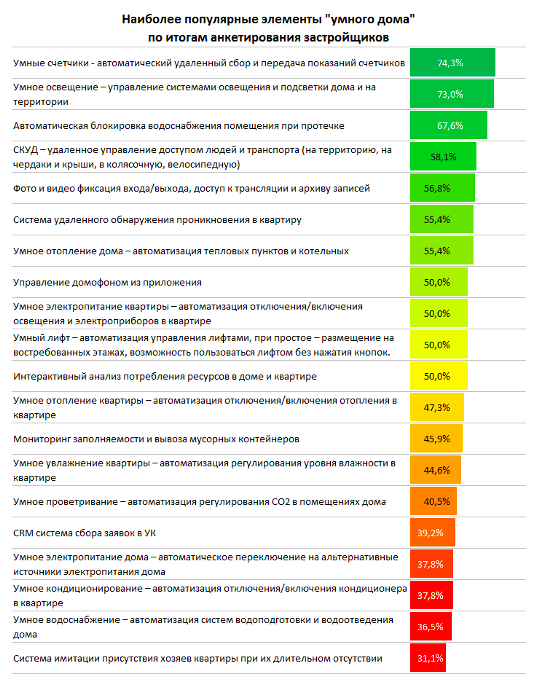

Далее спикеры обсудили проект «умного здания» в жилом комплексе. Кирилл Холопик (на фото ниже) поделился итогами опроса застройщиков, в котором были собраны все предложения рынка по этой теме.

При этом было отмечено, что девелоперы видят за данным проектом будущее, однако потребители пока не готовы массово платить за это.

Фото: РБК Недвижимость

«Если напичкать дом и жилой комплекс всем пакетом электроники, которая представлена на рынке, то плата в месяц составит минимум 10 тыс. руб., — пояснил эксперт, уточнив: — И это только эконом-вариант! Но мы уверены в том, что по мере роста конкуренции IT-компаний цена будет падать. Тогда и произойдет массовое внедрение функции цифрового здания в жизнь потребителя», — выразил убеждение руководитель портала ЕРЗ.РФ.

«То, что снимет с человека малоприятную бытовую нагрузку, конечно, будет развиваться, — полагает Искандер Юсупов (на фото). — Но застройщику необходимо научиться доносить ценность продукта до потребителя. В нашем регионе популярностью пользуются малые пакеты, которые закрывают часть потребностей потребителя», — поделился с татарстанский застройщик.

В завершении эфира спикеры обсудили преимущества выхода на рынок облигаций для финансирования строительства и поделились положительным опытом работы с ними, выделив ряд преимуществ такого инструмента. В частности:

• получая деньги с рынка облигаций, застройщикам не требуется закладывать имущество;

• есть возможность максимально комфортно настроить выплаты под компанию;

• отсутствуют штрафные санкции на досрочные выплаты.

Однако, несмотря на ряд плюсов, не все застройщики спешат использовать облигационные займы. Главные причины этого — публичная отчетность и длительный процесс подготовки документов.

«Это действительно достаточно длительный процесс, — делится опытом подготовки к выпуску облигаций федерального девелопера «Талан» Анастасия Шустова (на фото). — Мы около года занимались подготовкой необходимых документов. Прежде всего, привели в порядок финансовую составляющую, получили консолидированную отчетность по МСФА, получили рейтинг надежности».

Тем не менее, несмотря на все проблемы в подготовке выхода на рынок облигаций, по словам Кирилла Холопика, количество застройщиков, использующих облигационные займы, растет. На данный момент таковых — порядка 15 компаний.

«Я уверен, что положительный опыт, который продемонстрировали коллеги, подтолкнет и другие компании к мысли использовать этот довольно интересный инструмент», — подвел черту в разговоре Алексей Белоусов (на фото).

Посмотреть полную версию эфира можно по ссылке. Благодаря короткому формату вы ознакомитесь только с самой важной информацией, без «воды», ведь «СТРОЙКА. ГЛАВНОЕ» — для тех, кто ценит свое время.

Чтобы быть в курсе тем еженедельных эфиров компании MACRO Marketing и ЕРЗ.РФ и получать анонсы всех мероприятий с ведущими экспертами строительной отрасли, регистрируйтесь по ссылке macroconf.ru/erzrf.

Следующий эфир состоится 25 мая в 11:00 (МСК).

Желаете принять участие в обсуждении в качестве эксперта? Отправьте заявку на почту crm@macrocrm.ru.

Другие публикации по теме:

Инициативы Роспотребнадзора и ФСИН, а также покупательские предпочтения — в эфире «СТРОЙКА. ГЛАВНОЕ»

Насущные вопросы строительной отрасли — в эфире «СТРОЙКА. ГЛАВНОЕ»и в эфире «СТРОЙКА. ГЛАВНОЕ»

Важнейшие события марта застройщики обсудили в эфире «СТРОЙКА. ГЛАВНОЕ»

Застройщики определяют важнейшее событие марта 2021 года

Застройщики в прямом эфире обсудят увеличение стоимости металла в 2021 году

«СТРОЙКА. ГЛАВНОЕ»: вышел первый выпуск проекта, где застройщики дали прогноз на 2021 год

«СТРОЙКА. ГЛАВНОЕ»: застройщики ответят на вопросы читателей ЕРЗ.РФ в новом быстром видеоформате

Крупнейшие застройщики России обсудят отделку квартир в прямом эфире

Эксперты рынка недвижимости обсудят вопросы снабжения

Эксперты обсудили эффективность инструментов онлайн-продаж для строительного бизнеса

Эксперты строительного рынка поделятся инструментами онлайн-продаж недвижимости

Эксперты: доля квартир с отделкой в столичных новостройках массового сегмента превысила 70%

Профессионалы обсудили проблемы проектного финансирования застройщиков

Как строительным компаниям в кризис сэкономить на закупке товаров и услуг